(报告出品方/作者:上海证券 开文明 王琎)

1. 一体化 PVA 龙头、业绩逐年提升1.1 坚持 PVA 主业、不断延伸产业链

公司目前是国内产能最大、技术最先进、产业链最完整、产品品种最齐全的 PVA 系列产品生产商。

以 PVA 产品为核心,高端化发展,延伸产业链,拓宽产业面,打造出电石-PVA-PVA 纤维、膜用 PVA-PVA 光学薄膜、PVA-PVB 树脂-PVB 胶片、废糖蜜-酒精-乙烯-醋酸乙烯-VAE/PVA、VAE-可再分散乳胶粉、电石-电石渣-水泥熟料、PVA-醋酸甲酯(副产物)-醋酐/乙醇等多条产品链,形成化工、化纤、新材料、建材四大主业,共计三十多种新材料产品。

PVA 是一种水溶性高分子聚合物,由醋酸乙烯经聚合醇解而制成。

聚乙烯醇(PVA)树脂系列产品为白色固体,外型分絮状、颗粒状、粉状三种,具有较好的粘接性、成膜性、耐油性、胶体保护性,还具备高分子材料中少有的无污染、可降解特性。

PVA 应用领域的发展空间十分广阔,在传统应用领域,除作合成维尼纶纤维的原料之外,主要应用在粘合剂、纺织浆料、造纸等方面,随着新技术、新工艺、新用途的不断应用和发掘,在薄膜、土壤改良剂、食品包装、建材、医药、制革、造纸、电子、环保等行业也有着广泛的应用前景。

“一体两翼”战略发展格局,五大产业链协同发展。

在安徽,依托本部及集团技术创新优势,建设新型化工产业及高端新材料产业基地;在内蒙古,依托煤电资源优势,建设蒙维科技煤化工基地;在广西,依托生物质资源优势,建设广西皖维生物质化工基地。

公司现有主导产品规模包括 45 万吨电石、45 万吨醋酸乙烯、31 万吨聚乙烯醇(PVA)、450 万吨水泥熟料、3.5 万吨高强高模 PVA 纤维、6 万吨 VAE 乳液、2 万吨可再分散性胶粉、4 万吨差别化聚酯切片、2 万吨 PVB 树脂、500 万平米 PVA 光学薄膜。

截至 2021 年 6 月 30 日,公司实际控制人安徽省国资委通过 100%控股皖维集团间接持有公司股份30.74%。

公司前十大股东共持有 7.1 亿股,占总股本比例为 36.94%,较 2020 年底增加了 756 万股,其余股份较为分散。

皖维高新旗下现有 4 家全资控股子公司,分别为安徽皖维花山新材料有限责任公司、广西皖维生物质科技有限公司、内蒙古蒙维科技有限公司、安徽皖维机械设备制造有限公司;皖维本部、广西皖维与内蒙古蒙维科技共同组成了公司三大 PVA 生产基地。

1.2 盈利能力稳步提升、公司业绩大幅增长,收入规模稳步提升。

公司 2021 年上半年业绩再创历史新高,实现营收 37.53 亿元,同比增长 39.38%;归属母公司净利润 4.80 亿元,同比增长 126.69%。

2020 年公司营业收入 70.4 亿元,同比增长 11%,近十年 CAGR 8.44%;归母净利润 6.1 亿元,同比增长 58.7%,近十年 CAGR 16.84%。

水泥熟料保持较高利润空间,PVA及其相关产品盈利性显著增强。

PVA 业务是公司第一大盈利产品,营收占比 30%以上;水泥熟料次之,营收占比约为 15%。

蒙维科技通过利用 PVA 生产过程中的固废电石渣烧制水泥降本增效,水泥熟料毛利率稳定在 35%以上,保持较高利润空间。

2021 年上半年 PVA 及其相关产品盈利能力显著增强,PVA、VAE乳液、醋酸乙烯等主产品毛利率同比有较大幅度提升,特别是 PVA、醋酸乙烯产品的毛利率分别达 36.11%/30.46%,同比提升 16.60 和 35.11 个百分点。

VAE 乳液、可再分散胶粉毛利率分别 27.7%、21.5%。

2.1 原料端电石供需错配 PVA 价格景气持续

国内 PVA 前端原料醋酸乙烯生产以电石为主。PVA 居于醋酸产业链下端,主要生产原料为醋酸乙烯(VAC),PVA 由醋酸乙烯经聚合、醇解制成。

2020 年醋酸乙烯(VAC)下游应用中 PVA 生产占比约为 72.2%。

目前国内醋酸乙烯大部分用于生产 PVA、醋酸乙烯多元聚合物以及腈纶等产品,主要应用联产装置进行生产且一体化程度较高,市场流通量不超过总供应量的 40%。

醋酸乙烯工艺装置多样化,根据醋酸乙烯(VAC)合成原料的不同,PVA 生产工艺分为电石法、乙烯法、天然气法三大类。

国内 PVA 生产以电石法为主,60%以上的 PVA 生产装置采用电石乙炔法生产,自供原料乙炔生产醋酸乙烯的同时联产 PVA。

电石是传统的高耗能、高碳排放项目,“十四五”期间几乎无净增产能。

电石上游主要原材料为兰炭、石灰石,生产一吨电石需要消耗约 3200 度电、0.6 吨兰炭、2 吨石灰石。

2016-2020 年电石产能增速明显放缓,5 年 CAGR 仅为 1.2%左右,其中 2019 年因为小电石炉产能集中淘汰以及新增产能极少,产能出现负增长,而装置开工率则从 2020 年的 68%提高到 80%。

根据国家发改委修订发布的《产业结构调整指导目录(2019 本)》,电石新建产能有明确准入条件,原则上新增产能必须有落后产能的置换。

《电石行业“十四五”高质量发展指南》目标是 2025 年电石产能控制在 4000 万吨/年以内(2020 年为 4000 万吨/年)。下游 PVC、PBAT 预计拉动电石需求快速增长,电石供需趋紧、价格维持高位或进 一步上行。电石下游主要是 PVC、BDO、醋酸乙烯等产品。

2020 年国内消费电石 约 2800 万吨,其中 PVC 占 84%,BDO 占 4.5%、醋酸乙烯占 4%。我们预计电石的需求会在 BDO 的增量带动下,进入快速的发展期,而 PVC、醋酸乙烯行业对电石的需求预计分别保持年化 3.5%、0.5%增速增长。

受益于可降解塑料 PBAT 扩能, 预计未来 BDO 供需双增。截至 2020 年底,中国 BDO 产能为 215.9 万吨/年(表观消费量为 141.1 万吨),预计 2021、2022 年中国 BDO 将新增 20、160 万吨/年,其中绝大多数为炔醛法,按照 1.2 的单耗计算,至 2022 年有望带动超过 200 万吨的电石需求增量,电石供需格局将进一步趋紧,价格维持高位或进一步上行。

成本端支撑,PVA 价格景气周期延续。

电石成本驱动下,PVA 产业链价格持续上涨,屡创历史新高,醋酸乙烯价格从年初 9100 元/吨上涨到目前 14500 元/吨,PVA 也从年初 12300 元/吨上涨到目前的 18000 元/吨。

虽然从价差来看,PVA-电石价差有所收窄,但电石行业供给趋紧,中长期竞争格局优化,电石产业链价格景气周期将被拉长,利好电石-PVA 一体化配套企业。

2.2 PVA 供应收缩&集中度提升、下游往新型应用材料发展

国内 PVA 新增供应受限,未来几年基本没有新增产能。目前全球 PVA 生产主要集中在中国、日本、美国等国家地区,其中约 55%产能集中在中国。

受限于原材料电石等高耗能行业发展受到严格限制,国内 PVA 行业落后产能逐步退出,2020 年我国大陆地区 PVA 总产能 99.6 万吨/年,较 2017 年下降约 20%,而未来几年我国 PVA 也基本没有新增产能。

2021 年以来,行业开工率处于近年较高水平,供应趋紧下行业景气上行。

国内 PVA 产能向龙头集中,下游不断往新型应用材料发展。国内 PVA 行业经过长期洗牌,老旧装置陆续淘汰,PVA 行业主要生产企业由十几家下降至目前仅剩五家,包括皖维高新、中国石化集团、台湾长春集团、内蒙古双欣和宁夏大地等。

截至 2020 年底,CR4 产能占比 54.63%,其中皖维高新产能占比约 31%。从全球发展趋势看,近年来国际 PVA 生产巨头如可乐丽、塞拉尼斯、杜邦等均已不再新增常规用 PVA 产能,转而发展 PVA 下游新型应用材料(特种薄膜、PVB 等)。

而国内 PVA 新型应用材料渗透率较低,精细化发展为主要方向。

当前国内 PVA 行业竞争格局稳定,存量产能生产能力优化、技术壁垒提升,皖维高新等国内龙头企业正在进行科技攻关,PVA 特殊品种及延伸产品的生产技术日渐成熟,未来随着这些产能逐步释放,有望实现高端产品的进口替代。

2.3 电石-PVA 一体化龙头充分受益、稳定的原料和资源保障,成本优势难以匹敌。

公司蒙维科技煤化工基地电石-PVA 一 体化的配套设计,拥有全球单体最大的年产 20 万吨 PVA 装置以及余热利用等完善的循环经济配套装置。

另外,根据相关政策及政府开发要求,2013 年内蒙古自治区同意给蒙维科技配置 1.62 亿吨煤炭资源,占无定河井田总储量 15 亿吨的 10.8%。

蒙维科技单位 PVA 生产成本低于同类企业且更加稳定,2020 年蒙维科技 PVA 产品线满负荷生产,产量达 18.94 万吨,实现净利润 2.28 亿元,规模效益进一步显现。

大幅提高公司市场份额的同时显著提升了行业竞争力,具有难以匹敌的成本水平优势,使公司持续地从全产业链景气中集中受益,保证公司抗周期和抗风险能力优于同类企业。

技术创新助推产业升级。

公司近年加大了对 PVA 纤维、PVB 树脂、PVA 光学膜、可再分散性胶粉等产品的研发力度,填补了国内多项空白,公司专利涉及 PVA 及下游领域的专利共近 90 项,其中多项技术均属国内同行业独家拥有。

通过技术创新,开发的高端 PVA 产品创造了较好的经济效益,为公司利润增长作出了较大贡 献。

此外,公司投资新建的产业转型升级项目正按计划推进,其中年产 1 万吨汽车级 PVB 树脂项目已于 2020 年 12 月建成投产,其它项目均计划将于 2021 年建成投产,届时企业的产品结构将得到进一步优化,未来盈利有望逐步释放。

3. 纵向延伸打造 PVB 业务全产业链3.1 垂直整合产业链

积极开拓汽车玻璃市场

收购皖维皕盛 100%股权,成为国内唯一一家涵盖 PVA-PVB 树脂-PVB 中间膜全产业链的企业。公司目前现有产品为 PVB 树脂,产品产能 2 万吨/年(其中 2020 年 12 月公司新建年产 1 万吨汽车胶片级 PVB 树脂项目)。

8 月 11 日晚公司披露发行股份购买资产预案,公司拟发行股份购买控股股东皖维集团等交易对方持有的皖维皕盛 100%股权。

皖维皕盛是一家专业从事 PVB 中间膜研发、生产和销售的高新技术企业,提供建筑级 PVB 中间膜、汽车级 PVB 中间膜等系列产品,合计 PVB 膜 生产能力 2 万吨/年,其中最大宽幅可达 3800mm,产品出口阿根廷、秘鲁、巴拉圭、印度、突尼斯等国家或地区。

公司通过自有 PVB 树脂再辅以皖维皕盛 PVB 配方技术,积极开拓汽车玻璃 PVB 市场。2020 年中国汽车产量 2532.5 万辆,平均每辆汽车需要消耗 1.5 平方米的 PVB 胶片,公司 PVB 中间膜业务未来可期。

随着全球 PVB 生产规模的增长,特别是以中国为代表的 PVB 产业规模的增长,驱动了 PVB 全球市场的扩大。

2020 年国内 PVB 膜产能 20.18 万吨,消费量 17.88 万吨,按照 PVB 膜单价约 4-5 万元/吨,2020 年我国 PVB 膜市场空间约 70-90 亿 元。

2020 年,全球 PVB 市场市值已经超过 30 亿美元,2008-2020 年全球 PVB 产业市值保持 6%左右速度高速增长。

根据中研普华产业研究院,2025 年中国 PVB 膜产量将达到 30.03 万吨,销量将达到 26.97 万吨。

3.2 受益于国产替代趋势 PVB 一体化产业链优势显著

PVB 行业上游为 PVA、丁醛、盐酸和增塑剂等化工产品,中游为 PVB 中间膜,下游主要应用在夹层玻璃。原材料 PVB 树脂和增塑剂是做出质量稳定的 PVB 中间膜的基本前提条件。

PVB 中间膜的配方决定 PVB 中间膜各项加工和产品性能。夹层玻璃是在两块玻璃之间夹进一层 PVB 薄膜,经高压复合、加温而成的特殊玻璃。

PVB 夹层玻璃由于具有安全、保温、控制噪音和隔离紫外线等多项功能,从下游消费结构看,约 89%的 PVB 树脂用于生产建筑以及汽车行业的安全玻璃,14%用在光伏材料中,其余的 7%应用于油漆、胶水、染料等材料中。

2021 年 1 月-2021 年 7 月中国夹层玻璃产量 7252.3 万平方米,同比增长 19.2%。

PVB 树脂集中度高,主要由外企垄断。

全球 PVB 树脂生产能力接近 80 万吨规模,80%的市场份额被美国首诺、日本积水化学、美国杜邦和日本可乐丽四家企业占据,其中最大的企业是美国伊士曼化学品公司收购的首诺公司,产能在 10.6 万吨。

这四家企业垄断着汽车、建筑安全玻璃的膜片及航空、电子等高尖端产品对 PVB 树脂的需求,其中首诺的产品主要应用于汽车以及建筑业,积水的产品主要用于汽车行业,可乐丽和杜邦则在新兴的光伏材料应用中占据重要位置。

由于 PVB 树脂生产技术的复杂性,这四家企业垄断着汽车、建筑安全玻璃的膜片及航空、电子等高尖端产品对 PVB 树脂的需求,售价超过 8 万元/吨,利润非常丰厚。

国内 PVB 树脂的生产企业规模偏小,多用在建筑领域。全国十多家生产 PVB 树脂的企业年产 PVB 树脂实物量约 7.2 万吨,品质一般,多用在建筑领域。

国内 PVB 膜产能 20.18 万吨,消费量 17.88 万吨。若无损耗,1 吨膜片对应 1 吨树脂需求,对应国内 PVB 树脂需求量 18 万吨左右,根据 PVB 树脂单价约 2-3 万元/吨,目前我国 PVB 树脂市场约 36-54 亿元。

提高汽车胶片级 PVB 树脂供应量,产业链一体化配套优势显著。

汽车厂家对 PVB 中间膜的质量要求非常高,71%的高端汽车配套产品需要进口高端 PVB 中间膜。汽车夹层玻璃行业内知名企业为福耀集团、铁锚玻璃、耀皮玻璃等,企业集中度高, 对供应商有着较为严格的审核制度。

收购皖维皕盛 100%股权,以及 2020 年 12 月 公司新建年产 1 万吨汽车胶片级 PVB 树脂,进一步提高 PVA 产品的附加值,向高端化发展。

较高的行业进入壁垒也意味着 PVB 中间膜企业一旦进入其供应链体系而成为其合格供应商后,可以长期稳定地获得大批量、标准规格的订单,降低生产经营成本,产业链一体化配套优势将更为显著。

4. PVA 光学膜及偏光片业务未来可期4.1 公司 PVA 光学膜实现突破、新项目即将投产

公司 PVA 光学膜技术不断突破,新建产能有望明年下半年投产。经过几年的生产 实践和技术攻关,公司完全掌握了符合 TN 级、STN 级偏光片要求的 PVA 光学膜 产品生产技术,TFT 级 PVA 光学膜生产技术也取得重大突破。

2014 年公司收购了控股股东皖维集团的 500 万平方米/年 PVA 光学膜生产装置,该生产线宽幅 1600mm。

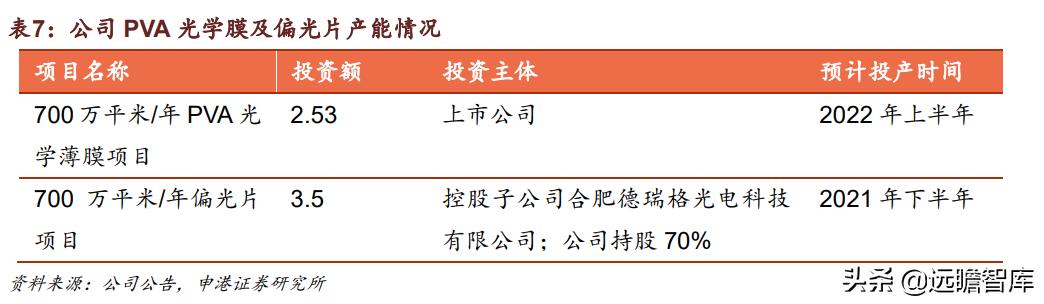

为适应国内宽幅偏光片生产线对 PVA 光学膜的需求,加快偏光片国产化进程,实现 PVA 光学膜产品进口替代,公司投资新建 700 万平方米/年 PVA 光学 膜项目,该生产线宽幅 3400mm,产品可应用于大尺寸液晶显示器(LCD)的偏光 片组。

该项目总投资约 2.53 亿元,被列入安徽省“三重一创”重大工程之一,建成达产达标后,预计年销售收入 1.26 亿元,投资回收期 5.68 年。

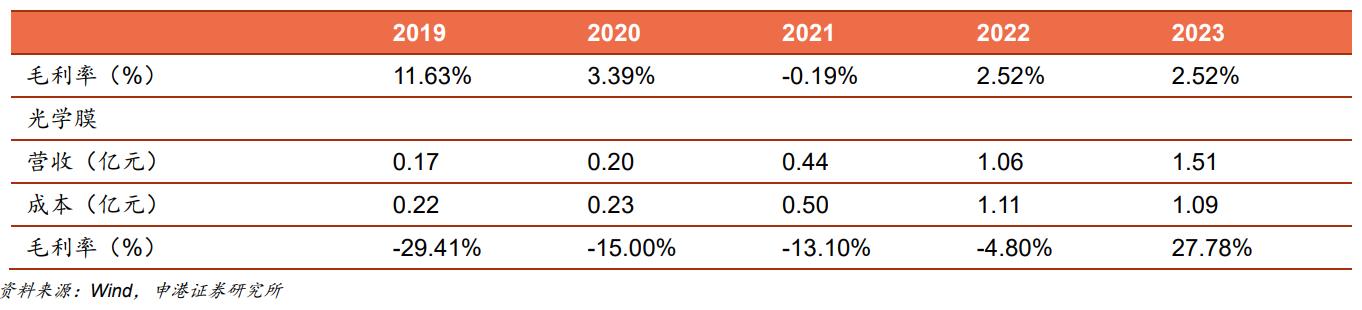

2020 年公司 PVA 光学膜产量 174.5 万平方米,2021 年产销量有望超过 300 万平方米,并实现盈利。

投资建设偏光片项目,向 PVA 光学膜下游进一步延伸。

公司现有的 500 万平方米 /年 PVA 光学膜生产线已实现产业化,为实现产品链配套和共同发展,满足市场需 求,公司投资新建 700 万平方米/年偏光片项目,为争取地方更多的扶持政策以及 吸引社会资本参与,投资设立合肥德瑞格光电科技有限公司作为项目实施主体,上 市公司持股 70%,开发区投资公司持股 30%。该项目总投资 3.5 亿元,建成达产达 标后,可实现年销售收入 6.1 亿元,投资回收期 4.33 年。

4.2 PVA 光学膜及偏光片进口替代

PVA 光学膜是液晶显示关键材料偏光片的核心膜材,占偏光片原料成本 12%。偏光片原材料成本占生产成本 80%,原材料主要有 TAC 膜、光学级 PVA 薄膜、感压胶、保护膜和离型膜组成,其中 TAC 约占原料成本 50%左右、光学级 PVA 薄膜占 12%、保护膜、离型膜 15%,化工材料 5%。

偏光片是液晶显示器(英文通称为 LCD, Liquid Crystal Display)的重要关键零部件之一,其主要应用原理是使不具偏极性 的自然光,产生偏极化,转变成偏极光,加上液晶分子扭转特性,达到控制光线的 通过与否,从而提高透光率和视角范围,形成防眩等功能,是面板产业上游原材料 领域十分重要的一类产品,占 LCD 总生产成本约 10~20%。

图18:偏光片组成结构 图19:液晶显示模组基本结构

偏光片国产替代空间巨大。

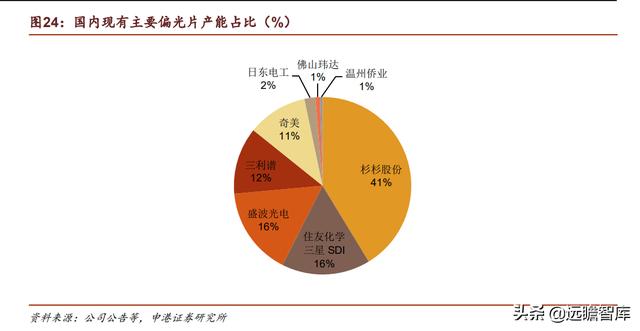

2020 年全球偏光片行业市场规模预计 130 亿美金,中国偏光片产能占全球的 35%左右,2020 年中国大陆偏光片产能达到 3 亿平方米, 其中,产能主要来自 LG 化学、日东电工、住友化学等在国内工厂,合计产能约 1.9 亿平方米。

在 TFT-LCD 用偏光片领域,目前中国大陆厂商中具备全工序规模生产能力的主要为盛波光电和三利谱两家,即使加上国外公司在国内的产能,国内偏光片供应远远不能满足国内的液晶面板生产需求,还需要大量进口。

假设我国 LCD 面板在建和已投产线处于满载情况下,合计需要偏光片面积约为 4.2 亿平方米,供需缺口超过 1 亿平方米/年,再加上国内部分产能来自日韩企业,国产替代空间巨大。

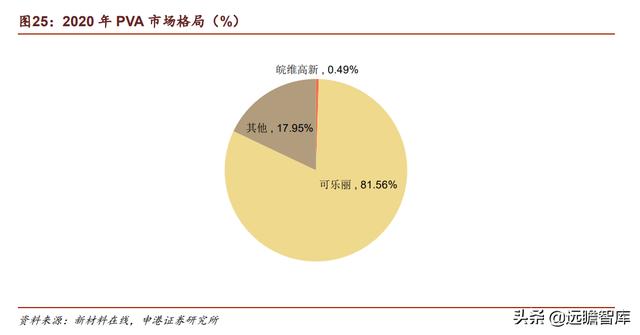

可乐丽占据 PVA 膜全球市场 80%以上的份额,本土厂商皖维高新在膜用光学膜领域持续突破,目前其PVA膜已进入国内部分厂商黑白偏光片供应链,市占率0.94%。

PVA 膜主要由日本的可乐丽与三菱化学生产,可乐丽占据全球市场 80%以上的份额。

日本企业在偏光片生产上居于全球领先地位,尤其在生产偏光片所需的关键原材料 PVA 膜、TAC 膜等方面,在技术上、市场上更是居于垄断地位。

中国企业中, 皖维高新 2014 年通过收购控股股东资产方式进入 PVA 光学膜行业。目前公司光学膜产品已进入国内主要偏光片生产企业的供应链体系,具备批量供货能力。

随着国内液晶面板产业的迅速扩张,偏光片的国产化进程加速,国产偏光片进口替代的趋势日益明显,作为偏光片主要原材料的 PVA 光学膜,特别是大宽幅的 PVA 光学膜的国内需求量将会逐年增加。

公司作为国内第一家自主研发、生产、销售 PVA 光学膜产品的企业,其业务量和产品需求必将大幅提升。

假设:

(1)假设 2021~2023 年电石价格维持 7500 元,公司核心产品 PVA 不含税销 售均价保持 14000 元,年销量保持 23 万吨。

(2)假设 2021~2023 年公司 PVA 超短纤不含税销售均价保持 18000 元/吨,年销量保持 2.6 万吨。

(3)假设 2021~2023 年公司水泥及熟料不含税销售均价保持 330 元/吨,销 量保持 350 万吨。

按照假设,我们预测公司 2021-2023 年营收分别为 81.14、90.43、92.38 亿元,归母净利润分别为 10.30、10.35 和 10.99 亿元,对应 EPS 分 别为 0.53、0.54 和 0.57 元,PE 分别为 11.39 倍、11.33 倍、10.67 倍。

风险提示本证券研究报告所载的信息、观点、结论等内容仅供投资者决策参考。

在任何情况下,本公司证券研究报告均不构成对任何机构和个人的投资建议,任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。

市场有风险,投资者在决定投资前,务必要审慎。投资者应自主作出投资决策,自行承担投资风险。

—————————————————————

请您关注,了解每日最新的行业分析报告!

报告属于原作者,我们不做任何投资建议!

如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:「链接」

,