记者 | 袁颖琪

编辑 | 陈菲遐

果不其然,莎莎国际(00178.HK)2019年中报由盈转亏,亏损3653万港元。这也是莎莎国际自从2006年上市以来的首次亏损。

11月21日,莎莎国际公布了仅为30页的半年报,往年的中报都超过100页。这份“缩水”的中报显示,截至9月底,公司实现营业额34.94亿港元,同比下跌15.75%。实现净利-3653万港元,去年同期则为2.03亿港元。由于每股亏损0.012港元,莎莎国际决定本期不派息。

对于亏损原因,莎莎国际表示除了受到香港游客数量大幅下滑的影响,人工成本和地租是导致亏损的重要原因。对此,莎莎国际已经要求业主减租、要求部分员工从9月起放无薪假等多种手段来缓解情况。不过,目前来看,收效甚微。首先租金的减幅较小,另外,莎莎国际的员工半年内离职200人,这一数字较往年明显更大。虽然并没有承认裁员,但是情况不容乐观。

但仅靠节流显然无法弥补营业收入大幅下滑的影响,莎莎国际仍然陷入亏损。对此,莎莎国际决定兵行险招,计划加速拓展内地店铺,尤其是华南地区店铺的增设,以弥补营业收入的下滑。

之所以称之为“险招”,是因为莎莎国际在内地拓展十余年,从来没有实现盈利。在经营如此困难的情况下,加速内地开店真的好吗?

内地门店业绩转暖了?

莎莎国际决定此时增开内地店铺,主要是因为半年报显示内地业务的亏损有所收窄。莎莎国际在中国内地业务截止9月份营业总额为1.32亿港元,同比下滑4.3%。中国内地分部的总亏损收窄18.8%至1290万港元。以人民币计算的同店销售则增长9.4%,得到明显提升。

莎莎国际由此判断产品在内地销售状况得到改善,从而做出增开内地店铺的决定。

但是事实上,这个决定做得有些“草率”。

首先,内地店铺的营业收入只占莎莎国际营业收入的3.8%,贡献微末。截止今年9月底,莎莎国际内地净关闭门店8家,内地门店数共计46家。由于关闭内地店铺,莎莎国际来自内地市场的营业收入呈下滑趋势。现在想要通过增开内地店铺带动业绩增长,扭转亏损,并不现实。

其次,莎莎国际内地门店业绩回升,可能只是短期效应。一方面,内地店铺业绩得以提升,可能是承接了一部分被关闭的门店的客流。另一方面,原本去往香港购买莎莎国际的“水客”,可能会有一部分转向到内地门店代购。所以,莎莎国际考虑重点增设华南地区门店。

更何况,莎莎国际同店业绩回暖并不是由于内地顾客对莎莎国际产品的认可度提升。之所以这样判断,是因为代表内地顾客对产品认可度的电商业务数据,并没有出现回升,反而营收持续下滑。根据半年报,电商业务营业额1.7亿港元,同比下降8.1%。亏损与去年持平,为1600万港元。

此外,莎莎国际的内地门店并没有拿到很多国际大牌化妆品的代理权。这意味着莎莎国际的商品在内地不仅价格没有优势,品牌也不齐全。加之,如今日韩代购的日益崛起,消费者更倾向于从日、韩原产地购买化妆品。长期来看,客流的增长不可持续。

现金流压力陡增

莎莎国际选择加速扩张内地门店,会出现一连串的连锁反应,首当其冲的是店租成本以及相应的员工支出的增加。

与在香港开成本较低的街边店策略不同,莎莎国际内地的店铺多选在购物中心等人流量大的区域。中报显示,莎莎国际还打算在大湾区内的交通枢纽区域增开一些店铺,这些区域往往意味着高租金。新增内地门店,首先就会带来大笔店铺租金及装修支出,而且短期内也无法达到盈亏平衡。这一举措能给莎莎国际带来现金压力的同时,还会造成亏损继续扩大。

莎莎国际的盈利状况短期内无法回升,会持续压缩现金流。莎莎国际公布,今年10月1日至11月18日的第三季度,公司营业额较上年同期下跌31.6%,仍处在低位。而且,公司产品的整体毛利率也从去年同期的39.9%下降至37.0%。毛利率下降,主要是因为莎莎国际为了快速回笼资金,加大打折力度销售存货。不难预测,莎莎国际为了更快的回笼资金,打折可能还会继续,毛利率下降也会成为趋势。

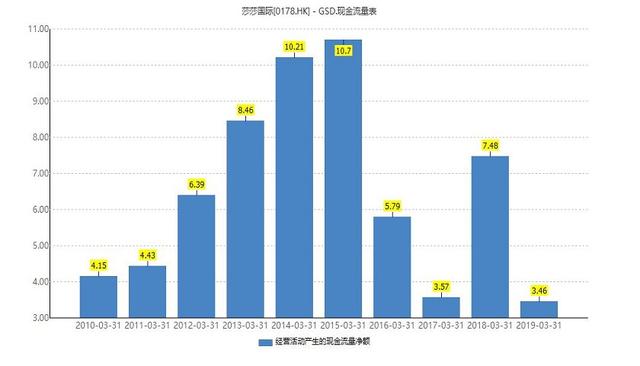

由于增长承压,莎莎国际的现金流近年来也已经受到了影响,呈下降趋势。莎莎国际的现金流从2015年的10.7亿港元,下降到了2019年的3.4亿港元。今年半年报,莎莎国际打破之前惯例并没有披露现金流量表,只披露了公司现金及银行存款结余为7.9亿港元,减少3.7亿港元。虽然莎莎国际表示,现金结余有所减少,但是不影响运营所需,现金流依然健康。

但实际情况恐怕更糟糕。仅仅上半年,莎莎国际的现金就减少3.7亿港元,下半年大概率还会继续减少。以莎莎国际目前7.9亿港元的现金及银行存款结余不知能否撑到业绩好转时。

,