(报告出品方/作者:华泰证券,代雯,高鹏,杨昌源)

软镜市场快速增长,国产替代加速期。软镜主要应用于消化道领域,是胃肠道疾病诊疗关 键。2019 年国内软镜市场规模为 53.4 亿元,15-19 年 CAGR 达 16.8%(VS 全球 9.2%), 增速远快于全球市场,驱动力在:1)技术持续升级:包括设备配合术式的不断创新(EMR (内镜下粘膜切除术)、ESD(内镜黏膜下剥离术)等渐成主流)、CMOS(互补金属氧化 物半导体)对 CCD(电荷耦合器件)的替代、软镜设备对 AI、大数据等前沿技术的融合等; 2)患者基数增长伴随渗透率提升:中国胃镜开展率、肠镜开展率、内镜医师数等指标相比 发达国家提升潜力大;3)早诊早治政策助力需求释放。2018 年奥林巴斯、富士、宾得合 计占据国内软镜市场约 95%的份额,国产过往主要以中低端的标清产品为主,伴随澳华内 镜及开立医疗陆续推出性能媲美外资的高清软镜产品,有望真正领衔国产,加速进口替代。

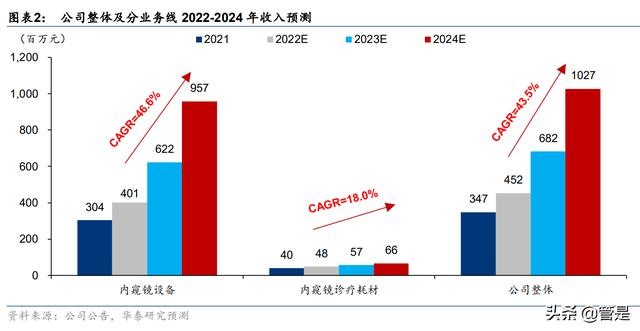

澳华内镜:国产软镜领跑者,驶入高速成长通道。公司是国产软镜领域龙头,设备 耗材全 布局,致力于成为国际领先的内镜整体解决方案供应商。公司 21 年实现收入 3.47 亿元(内 镜设备占比 88%,内镜耗材占比 12%),同比增长 31.8%,疫情下仍实现强劲增长。展望 22-24 年,我们预计公司收入同比增速在 30.4%/50.7%/50.6%,其中内镜设备引领整体业 绩增长(22-24 年收入 CAGR 46.6% VS 内镜耗材的 18.0%),看好重磅产品 AQ300(4K 超高清软镜,融合光学放大功能)于 23 年上市后带动业绩全面提速潜力。以上假设主要基 于公司具备如下优势:

1)产品布局齐全,横跨各级市场。公司是国产软镜领域龙头,产品布局齐全,覆盖消化科、 呼吸科、耳鼻喉科、妇科、急诊科等多个科室,产品囊括偏中低端的 AQ-100、VME-2300、 VME-2800(主要覆盖二级及以下医院)及偏高端的 AQ-200(可进军三级医院),可满足各 级医院市场需求。公司产品更新迭代速度更快(一般约 5 年更换全新技术平台 VS 主流外资 一般 8-10 年),其升级版的 AQ-200(AQL-200L,融合多 LED 光源及 CBI 多光谱染色模式) 已于 22 年 5 月获批,全新技术平台的 4K 超高清软镜 AQ-300 有望于 23 年国内获批,届 时可更好丰满羽翼,全面进军三级高端市场。

2)功能媲美外资,性价比优势突出。公司目前已掌握高清图像处理、内窥镜镜体设计与集 成、安全隔离等软镜领域几乎全部核心技术,主力产品 AQ-200 系列搭配 1080P 成像模组 和 CBI Plus®分光染色技术,总体功能参数达到国际先进水平。此外,AQ-200 创新性地采 用激光传输技术和无线供电技术,实现了设备间的电气隔离并显著提高临床操作的安全性 和便捷性,具备差异化优势。我们认为,AQ-200 在功能端已媲美外资主流产品,复杂术式 均可支持,在性能端(插入性、软硬度、过弯性能、手柄操作难易度等)尚有差距但已在 逐渐缩小。此外,公司产品具备明显价格优势,根据招股说明书数据,AQ-200 与外资奥林 巴斯等主要竞品相比平均终端价格一般低 20%-40%,性价比优势凸显。

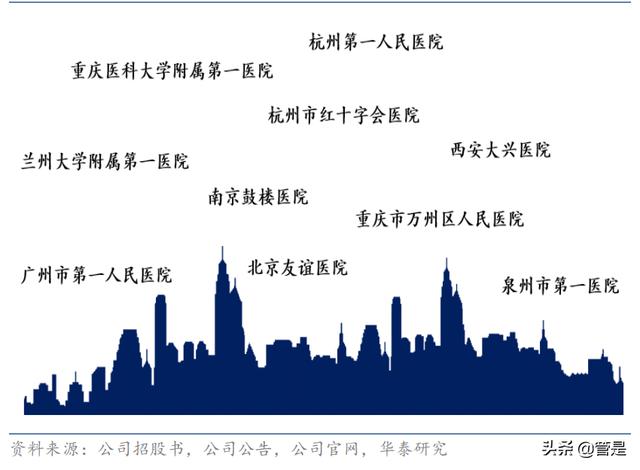

3)渠道优势突出,海内外齐头并进。国内市场方面,截至 21 年底,我们推测公司产品已 累计打入超 700 家医院,其中三级医院数超 130 家,包括北京友谊医院、南京鼓楼医院、 杭州第一人民医院等多家细分头部医院。我们推测 21 年 AQ-200 收入中来自国内三级医院 的比例已约占 15%,伴随 AQ-200 及 AQ-300 的陆续发力,三级医院收入占比有望明显提 升;海外市场方面,公司以欧洲为中心,短期主攻海外高性价比市场,主力销售产品包括 AC-1、AQ-100、VME 等,待积累足够后或逐渐发力进军高端市场。

4)在研管线丰厚,提供一体化解决方案。① AQL-200L(AQ-200 升级版):该系统已于 2022 年 5 月获得 NMPA 批准,其在原有版本的基础上增加多 LED 光源及 CBI 多光谱染色 模式,能够进一步提升画面质量和检查精度;②AQ300:目前处于送检阶段,我们预计有 望于 1H23 获批上市,该产品融合了 4K 超高清、光学放大等多项前沿技术,预期成为全球 首款获批的 4K 超高清软镜产品,有望填补行业空白并提升公司产品于高等级医院的话语权; ③3D 软性内镜:处于样机开发阶段,其将 3D 成像技术引入软性内窥镜领域,还原真实手 术视野,对于提高临床判断病变大小的准确性、提升操作准确度及手术成功率意义重大; ④内窥镜机器人:处于样机开发阶段,预期提高内窥镜手术精度,降低 ESD(内镜黏膜下 剥离术)、ERCP(经内镜逆行性胰胆管造影术)等手术难度、提高手术安全性和效率。

区别与市场的观点:1)市场一般认为,公司产品结构单一,但我们认为,公司已完成设备 耗材的全线布局,伴随 3D 软性内镜、内窥镜机器人等陆续上市,有望提供全流程解决方 案,成为内窥镜领域的平台型企业;2)市场一般认为,公司仍以基层医院为主要目标市场, 但我们认为,已上市的 AQ-200 和未来即将上市的 AQ-300 等新产品将大大提升公司对于三 级医院这一软镜核心市场的竞争力,高端市场空间广阔。(报告来源:未来智库)

国产软镜领军者,经营持续向好国产软镜领军企业,整体经营稳健。澳华内镜成立于 1994 年,是一家专注于电子内窥镜设 备及诊疗手术耗材研发、生产和销售的高新技术企业。得益于不断创新的自主研发和稳扎 稳打的市场推广,公司现已具备各类软镜的整机自主制造能力,并已成功进入德国、英国、 韩国等国际市场;其中 AQ-200 内窥镜系统性能已处于行业领先水平,在国内市场具有较 强的竞争力。公司整体经营稳健,2021 年实现收入 3.47 亿元,同比增长 31.8%,实现归 母净利润 5704 万元,同比增长 208.2%。

软镜设备贡献主要收入,多市场多渠道并举。公司聚焦软镜设备及诊疗手术耗材领域。其 中,软镜设备产品(主要包括主机(含图像处理器及光源)、镜体和周边设备)贡献主要收 入及毛利润,其 2021 年收入和毛利润占比分别为 87.5%和 90.4%。公司立足中国并积极开 拓海外市场,2021 年国内和海外收入占比分别为 71.9%和 28.1%。公司结合业务实际情况 和行业通行做法,采用包括经销、代销和直销在内的多种方式进行产品销售,其中经销为 主要模式,其 2021 年收入占比为 81.1%。

高管控股,股权结构清晰。董事长顾康和总经理顾小舟为公司实际控制人,截至 1Q22,其 二人直接持股比例分别为 12.71%和 16.30%;同时二人通过小洲光电间接控制公司 2.35% 的股份,故二位实际控制人共控制公司 31.36%的股份。公司拥有 7 个子公司和 1 个孙公司, 分别负责相关产品在国内外的研发、生产和销售。

股权激励提升骨干积极性,彰显发展信心。公司于 2022 年 1 月 19 日发布 2022 年限制性 股票激励计划(草案),拟向激励对象授予权益总计 250 万股,约占公司股本总额的 1.87%。 本次激励计划拟授予激励对象总计 66 人,主要包括公司董事、高级管理人员、核心技术人 员等。本次股权激励的业绩考核目标 A 为收入端 22/23/24 年分别不低于 4.4/6.6/9.9 亿元, 对应同比增长 26.8%/50%/50%,净利润端 23/24 年分别不低于 0.8/1.2 亿元。我们认为, 本次股权激励将进一步提升公司骨干成员积极性,且考核目标充分体现公司长期发展信心。

软镜市场潜力广阔,国产双子星领衔突围软镜市场蓬勃发展,驱动因素众多。软镜主要应用于消化道领域,是胃肠道疾病诊疗关键。 2019 年国内软镜市场规模为 53.4 亿元,15-19 年 CAGR 达 16.8%(VS 全球 9.2%),增速 远快于全球市场,主要驱动力在:1)技术持续升级迭代:包括设备配合术式的不断创新(EMR、 ESD 等渐成主流)、CMOS 对 CCD 的替代、软镜设备对 AI、大数据等前沿技术的融合等; 2)患者基数增长伴随渗透率提升:中国胃镜开展率、肠镜开展率、内镜医师数等指标相比 发达国家提升潜力大;3)早诊早治渐成共识,政策助力需求释放。国内软镜市场过往主要 被外资垄断(18 年奥林巴斯、富士、宾得合计份额约 95%),伴随国产龙头澳华及开立陆 续推出性能媲美外资的高清内窥镜产品,有望凭借高性价比及政策优势,进入加速替代期。

内窥镜诊治是胃肠道疾病诊疗关键

软镜主要应用消化道领域,技术壁垒较高。内窥镜是集图像传感器、光学镜头、照明光源、 镜体装置等部件为一体的专业医疗设备,常搭配内镜诊疗手术耗材使用,在内窥镜的检查 或手术中起到活检、止血、扩张、切除等作用。内窥镜设备按照镜体的软硬程度可分为软 性内窥镜和硬管内窥镜两大类,其中硬管内窥镜不可弯曲,主要经外科切口进入人体,主 要应用领域包括关节、子宫、膀胱、胸腔、腹腔、耳鼻喉等;软性内窥镜常经由人体天然 腔道深入体内,镜体较长且需具备一定柔性,光电信号传输距离较远,镜体插入部直径较 小且功能集成丰富,对设计工艺及制造技术的要求更高,技术壁垒较高。软性内窥镜主要 应用在消化道领域,具体包括胃镜、肠镜等。

软镜诊疗快速发展,支持术式多样。内窥镜诊疗技术的出现,有效缓解了外科领域出血、 疼痛和感染等问题,其凭借创伤小、术后恢复快、术中风险与术后并发症风险低等优势, 实现了广泛的应用。运用内镜诊疗技术,医生可以在内镜下进行组织活检、息肉切除、狭 窄扩张、止血、静脉曲张套扎、胆汁引流、胆道取石等检查和治疗,可支持包括内镜下黏 膜切除术(EMR)和内镜下黏膜剥离术(ESD)、内镜下曲张静脉介入治疗、内镜下胆胰管 扩张术、内镜下胆管取石、碎石等多项常见术式。

我国是消化系统肿瘤高发国家,内窥镜诊治至关重要。受饮食习惯、环境因素等影响,我 国消化系统肿瘤呈高发态势。根据国家癌症中心的数据,2015 年我国新发恶性肿瘤 393 万人,消化道肿瘤中的胃癌、结直肠癌和食管癌的发病人数为 103.62 万人,占比 26.37%。 中国男性癌症发病前十位中,消化道肿瘤胃癌、结直肠癌和食道癌分别位列第二位(占比 13.08%)、第四位(占比 10.46%)和第五位(占比 8.23%),中国女性癌症发病前十位中, 消化道肿瘤结直肠癌、胃癌和食道癌分别位列第三位(占比 9.14%)、第五位(占比 6.84%) 和第九位(占比 3.86%)。消化系恶行肿瘤发展进程缓慢,早筛窗口期长,通过软镜进行胃 肠道肿瘤筛查,对于实现早发现、早诊疗、提高疾病存活率的目标至关重要。(报告来源:未来智库)

软镜行业蓬勃发展,驱动力充足

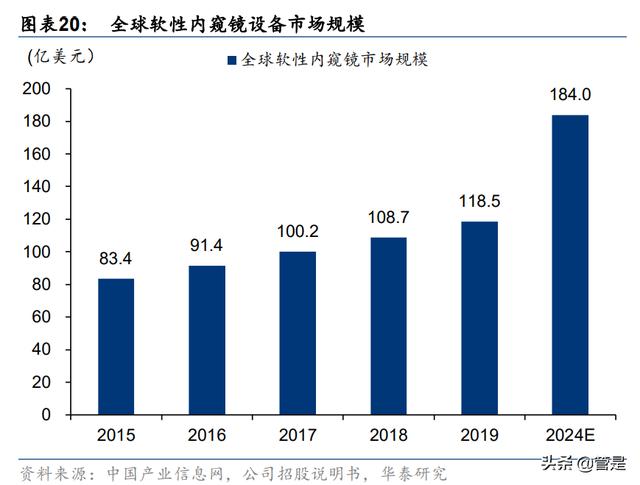

国内软镜市场快速增长。根据中国产业信息网数据,2019 年全球软性内窥镜市场销售规模 约为 118.5 亿美元,2016-2019 年 CAGR 为 9.18%,呈现平稳增长趋势,其预计到 2024 年行业规模将达到 184 亿美元,2020-2024E 年 CAGR 为 9.20%。中国软镜市场增速相对 更快,根据中国产业信息网数据,2019 年国内软镜设备市场规模约 53.4 亿元,2015-2019 年 CAGR 为 16.8%。我们预计,国内软镜设备市场 2020-2025 年 CAGR 有望保持 15%-20% 的稳健增长,基于:1)技术持续升级迭代,解决方案更优;2)患者基数增长,渗透率提 升潜力大;3)早诊早治渐成共识,政策助力需求释放。

技术持续升级,解决方案更优

软镜行业发展多年,技术持续更新迭代,为医生和患者提供更优的解决方案,推动行业快 速发展,具体体现在: 1)设备配合术式不断创新:从早期的传统术式发展到目前的 EMR、ESD 逐渐成为主流的 消化道早癌及癌前病变的内镜治疗策略,同时内镜粘膜下肿瘤挖除术(ESE)、内镜下食管 括约肌切开术(POEM)、内镜粘膜下隧道肿瘤切除术(STER)、内镜逆行性阑尾炎治疗术 (ERAT)、胃肠镜下全层切除术(EFR)等新兴术式也在快速发展,对软镜设备的技术和 性能逐渐提出更高的要求。

2)CMOS 替代 CCD,加速图像高清化:内窥镜镜体的图像传感器技术主要分为 CCD 和 CMOS 两大类,两者在技术及成本方面各有优势,近年来差异逐渐缩小。过去几十年间, 图像传感器以 CCD 类为主,核心技术由日本的少数厂家所垄断,其上游元器件进货途径受 限,因此形成了以奥林巴斯为代表的日本厂商垄断的局面;而 CMOS 因具备体积和性能优 势以及较好的性价比,近年来对 CCD 呈现逐渐替代的趋势,被广泛应用于消费电子等多个 领域。当前,CMOS 元器件的进货途径不再受限,且其在噪声控制、分辨率等核心指标上 逐渐进步,逐渐媲美 CCD,更多制造商基于 CMOS 图像处理芯片开发高清图像算法,加速 推动内窥镜图像的高清化发展。

3)高新技术融合,功能全面升级:内窥镜技术近年来逐渐与计算机、大数据、精密仪器等 新兴技术融合,衍生出具有更加强大附加功能的内窥镜产品,如 3D 软性内镜、融合了 AI 诊断系统功能的内窥镜等。

患者基数持续增长,渗透率提升空间大

基数较为庞大且持续增长,渗透率对标海外提升潜力大。根据《中国卫生统计年鉴》的数 据,2018 年我国公立医院消化系疾病出院人数为 902.14 万人,2012-2018 年 CAGR 为 20.07%,呈现快速增长态势,但中国胃肠镜开展率远低于海外。根据《中国消化内镜技术 发展现状》的数据,2012 年中国胃镜开展率为 1664 例/十万人(VS 美国 2009 年的 2235 例/十万人),肠镜开展率为 436 例/十万人(VS 美国 2009 年的 3725 例/十万人),与美国、 澳大利亚等发达市场开展率相比提升空间较大。中国消化内镜医师亦稀缺,根据《中国消 化内镜技术发展现状》,2012 年中国共有 26203 名消化内镜医师,仅占到全部医师总人数 的 1.06%,每百万人口平均拥有消化内镜医师 19.59 人,不及日本等发达国家的十分之一。

早诊早治渐成共识,政策助力需求释放

政策助力下早诊早治意识的提升。近年来,国家陆续出台相关政策促进消化道肿瘤的早期 筛查:1)2018 年 4 月,国家消化道肿瘤筛查及早诊早治计划正式启动,计划依托筛查在 2030 年实现我国胃肠道早癌诊断率提高到 20%,胃肠道癌 5 年生存率提高至 50%;2)2019 年 6 月,国家卫健委印发《上消化道癌人群筛查及早诊早治等技术方案》,核心内容是评估 个体患上消化道癌的风险,对筛选出的高危人群进行上消化道内镜检查。我们认为,人民 诊疗意识的提升叠加相关政策出台有望较好地促进软镜行业的发展。

澳华 开立有望领衔打破日企垄断格局国产替代有望迎来加速期。软性内窥镜市场格局相对集中,2018 年奥林巴斯、富士、宾得 三家合计占据全球约 93%的份额(GBI Research 数据)。中国市场亦呈现外资寡头垄断格 局,2018 年奥林巴斯、富士、宾得三家合计占据约 95%的份额(《中国医疗设备》数据), 国产厂家中澳华内镜和开立医疗份额相对领先,其中澳华内镜 2018 年国内份额约 2.5%。 我们认为,国内软性内镜市场有望迎来进口替代加速期,主因:

1)产品升级迭代,逐渐与外资抗衡:软镜领域技术壁垒较高,国产厂家过往仅具备中低端 的标清内窥镜产品(而非高清),与外资高端产品(高清为主)性能差距较大。近年来,国 产龙头澳华内镜(2018 年推出 AQ200)及开立医疗(2016 年推出 HD500,2018 年推出 HD550)陆续推出国产高清软镜产品,画质清晰度达到 1080P 的行业先进水平,功能端基 本比肩奥林巴斯(如 CV290 等)、富士(ELUXE-7000)、宾得(EPK-i7000)等外资主流 产品,有望领衔国产厂家,凭借较高的性价比优势驶入进口替代加速期。

2)政策扶持助力国产替代。国家及各省市层面近年发布多项政策鼓励使用国产器械,在采 购中设置优先使用国产、国产化率等多个指标,在个别地区甚至出台进口器械限制性采购 名单等措施,大力扶持国产器械发展,有望加速软镜等细分赛道进口替代进程。

3)软镜设备体量相近且均高速增长,合力实现国产突围。2021 年,澳华内镜和开立医疗 的内窥镜设备分别实现收入约 3.04 亿元(2019-2021 CAGR=35.0%,纯软镜设备)和约 3.60 亿元(2019-2021 CAGR=40.6%,含部分硬镜设备增量贡献),二者单独软镜设备业 务的收入体量及增速相近。我们认为,二者目前针对外资产品均有各自的差异化优势,未 来有望继续凭借过硬的产品性能和商业化渠道建设保持高速发展势头,合力抢占外资份额。

多因素驱动公司软镜业务快速发展。公司在软镜领域深耕二十余年,具有深厚的技术积累 和行业经验,其 2021 年实现收入 3.47 亿元(yoy 31.8%),我们预计其 22-24 年收入 CAGR 超 40%,基于:1)产品线布局完善且持续升级;2)技术性能领先且性价比优势明显;3) 销售及渠道建设完备,商业化能力突出;4)在研产品稳步推进,进军软镜平台型企业。

产品布局完善,持续更新迭代

产品布局齐全,满足不同临床需求。公司作为国产软镜领域龙头,已推出满足不同临床需 求的软镜机型产品(包括可视喉镜、纤维内镜、VME 系列、AQ 系列等),覆盖了消化科、 呼吸科、耳鼻喉科、妇科、急诊等临床科室。其中,AQ-100、VME-2300、VME-2800 定 位高性价比,主要覆盖二级及以下医院;AQ-200 定位高性能,能够基本满足三级医院及其 他高端市场的临床需求。与此同时,公司分别于 2016 年和 2017 年收购杭州精锐(主营基 础耗材类产品)和常州佳森(主营支架类耗材),进一步补齐内镜手术诊疗耗材相关产线, 持续完善平台布局。

持续升级迭代,不断推陈出新。公司根据行业发展和临床需要不断推出新品。自 2005 年推 出首款软镜设备 VME-2000 打破了进口产品在国内的完全垄断以来,公司已在 2010 年、 2013 年和 2018 年陆续推出 VME-2800、AQ-100 和 AQ-200 等产品,公司同时预计将于 2023 年在国内上市全新平台的 4K 超高清软镜 AQ-300,其平均约 5 年的新平台迭代速度 全面领先进口(VS 主流外资一般 8-10 年)。

产品技术性能领先,性价比高

技术领先媲美进口,高端产品 AQ-200 比肩外资。公司目前已掌握包括内镜图像处理、内 窥镜镜体设计与集成、安全隔离等在内的软镜领域核心技术,帮助自研产品在画面成像质 量、镜体灵活度、信号传输稳定性和应用安全性等关键指标上媲美进口主流产品。其中, 公司的高端产品 AQ-200 更是实现了比肩甚至部分领先外资主流产品的性能优势,表现在: 1)创新性地采用激光传输技术和无线供电技术,实现了设备间的电气隔离并显著提高了临 床操作的安全性和便捷性,具备差异化竞争优势;2)运用了 1080P 成像模组和 CBI Plus® 分光染色技术,使成像更加锐利清晰,进一步提升消化道早期病变的临床发现能力。(报告来源:未来智库)

产品质优价廉,性价比优势明显。得益于公司务实稳健的产品定价策略,公司高端产品 AQ-200 与国内外主要竞争对手的新一代产品相比具有一定的价格优势。根据公司招股说明 书中的数据,公司 AQ-200 软镜系统与外资奥林巴斯、富士胶片、宾得医疗等主要竞品的 平均终端价格相比一般低 20%-40%。我们认为,公司产品的高性价比优势将为其市场推广 提供显著的推动作用,在我国中西部等软镜新兴市场和县域二级医院、基层医疗机构和民 营医院等新兴客户中将体现地更为明显。

国内外销售渠道不断完善,商业化能力突出

国内市场攻坚三甲,海外拓展渐露锋芒。公司在销售团队配置、经销商合作和产品入院等 方面持续优化,不断提升产品商业化水平。根据公司公告,公司销售人员截至 21 年底已达 205 人(yoy 38.5%),我们推测公司产品在国内已累计入院超 700 家,其中三级医院数超 130 家,包括首都医科大学附属北京友谊医院、南京大学医学院附属鼓楼医院、杭州市第一 人民医院等多家细分领域头部医院,我们推测 21 年 AQ-200 收入中来自国内三级医院的比 例已约 15%。未来伴随 AQ-200 的陆续发力及在研 AQ-300 的上市推广,我们认为公司来 自三级医院的收入占比有望持续提升。与此同时,公司在海外以欧洲市场为中心(借助位 于德国的全资孙公司 WISAP),现阶段主攻海外高性价比市场,主推 AC-1、AQ-100、VME 系列等产品,后续有望在积累一定品牌力后逐渐发力进军海外高端市场。

在研产品稳步推进,不断强化自身实力

在研管线深厚,打造软镜平台型企业。公司高度重视产品研发,以持续强化自身竞争力。 截至 21 年底,公司至少有 10 个在研项目正在推进,不断拓展产品线的疗法覆盖广度和技 术实力深度。其中包括: 1)AQL-200L(AQ-200 升级版):该系统已于 2022 年 5 月获得 NMPA 批准,其在原有版 本的基础上增加多 LED 光源及 CBI 多光谱染色模式,能够进一步提升画面质量和检查精度。

2)AQ-300:该系统目前已处于送检阶段,我们预计其有望于 1H23 获批上市,该产品应用 了 4K 超高清和光学放大等多项行业领先技术,我们预计其有望成为全球首款商业化的 4K 超高清软镜产品。我们认为,该产品上市后将进一步提升公司的行业地位,并有助于公司 在三级医院等高端市场推广取得突破性进展。 3)3D 软性内镜:该产品目前处于样机开发阶段,其配置了双摄微型成像模组,可实现镜 下 3D 成像并还原真实手术视野,能够有效提高临床判断病变大小的准确性、提升操作准确 度及手术成功率。 4)内窥镜机器人:该产品目前处于样机开发阶段,其能够利用智能手柄电动操控内窥镜镜 体并实现远程操控,从而在降低医生操作疲劳度的同时有效降低临床医生的职业暴露风险, 并可降低 ESD、ERCP 等复杂手术的难度。

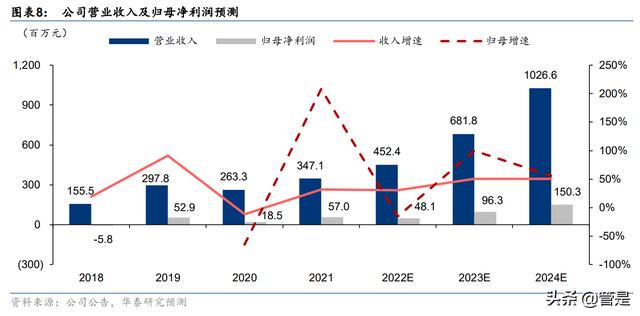

盈利预测盈利预测 我们预计在内窥镜行业高景气背景下,公司有望凭借扎实的自主研发能力及完善的营销网 络持续发力。我们预计公司 22-24 年营业收入分别为 4.52/6.82/10.27 亿元,同比增长 30.4%/50.7%/50.6%,实现归母净利 0.48/0.96/1.50 亿元,同比增长-15.7%/100.2%/56.1%。

盈利预测与关键假设: 1)2021 年,公司内窥镜设备实现收入 3.04 亿元,同比增长 31.6%。考虑公司高端产品 AQ-300 研发进展顺利且公司预计其将于 23 年上市,我们认为公司内窥镜设备业务收入增 速将于 23 年出现显著提升,我们预计 22-24 年板块收入同比增速为 32.0%/55.0%/54.0%。 公司 21 年内窥镜设备毛利率为 71.6%,我们认为,随着板块的进一步发展,规模效应有望 逐渐显现,伴随 AQ-200 和未来上市的 AQ-300 等高端产品销售占比的持续提升,内窥镜设 备毛利率有望持续提升,预计 22-24 年分别为 72.5%/74.0%/74.5%。

2)2021 年,公司内窥镜诊疗耗材实现收入 3994 万元,同比增长 31.5%。受益于自身内窥 镜设备产品的快速推广,公司内窥镜诊疗耗材能够借助产品间的协同作用有望在收入端保 持 平 稳 增 长 。 我 们 预 计 22-24 年 公 司 内 窥 镜 诊 疗 耗 材 业 务 收 入 同 比 增 速 为 20.0%/18.0%/16.0%。公司 21 年内窥镜诊疗耗材产品毛利率为 52.3%,我们认为,随着规 模效应的逐步显现,内窥镜诊疗耗材产品毛利率有望稳中略升,预计 22-24 年分别为 52.5%/53.0%/53.5%。

3)2021 年,公司内窥镜维修业务实现收入 334 万元,同比增长 75.8%,2021 年板块业务 收入显著增加主因 2020 年板块收入基数较低,医院常规诊疗活动受新冠疫情影响造成内窥 镜维修业务随之减少。随着现有产品商业化进程的逐步推进,公司内窥镜维修业务收入有 望保持平稳增长。我们预计 22-24年公司内窥镜维修业务收入同比增速为 5.0%/5.0%/5.0%。 公司 21 年内窥镜维修业务毛利率为 64.4%,我们认为,随着业务规模效应的逐渐显现,板 块毛利率有望稳中略升,预计 22-24 年分别为 64.5%/64.6%/64.7%。

4)销售费用率:公司 21 年销售费用率为 21.0%,同比降低 0.2pct。未来随着公司收入体 量的增加,预计公司规模效应逐渐显现,我们预计 22-24 年分别为 20.4%/19.7%/19.6%。

5)管理费用率:公司 21 年管理费用率为 20.3%,同比降低 3.0pct。随着公司收入体量的 增 大 , 预 计 规 模 效 应 逐 渐 体 现 , 我 们 预 计 公 司 22-24 年 管 理 费 用 率 分 别 为 19.0%/16.5%/16.3%。

6)研发费用率:公司 21 年研发费用率为 14.2%,同比降低 0.7pct。随着 AQ-300、3D 软 性内镜、内窥镜机器人等重磅在研产品进入研发关键阶段,我们预计公司 22 年研发费用率 将明显提升,而后由于规模效应逐渐显现而稳中略降,我们预计 22-24 年研发费用率为 20.0%/19.5%/19.4%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站

,