来源:格隆汇

距离高盛调低苹果目标价至140美元过去半年,苹果股价已经要奔着220去了。

今天苹果Q2业绩出来之后,盘后上涨4.48%,重返万亿市值,跟微软一起,成为美国乃至全世界市值最高的两家公司。

之前1月份我有分析过苹果的估值问题,高盛在175元唱空苹果,要么是故意唱反调,要么只是在苹果表现差的年份自嗨而已。(苹果:2019年第一颗雷,巴菲特栽了多少?)

华为和苹果是我最喜欢的两个公司,刚好这两天两家都出了业绩报告,我们具体分析下苹果的各项数据,然后趁着华为也出了中报,分析下这两家的特点。

1

白开水般的业绩(苹果的会计财年是从9月份开始的,所以财年的第一季度是自然年9月-12月,第二季度是1月-3月,第三季度财报是指4-6月,下文Q2都指代自然年份时间。)

苹果Q2业绩和苹果自身特点一样——白开水,一眼看不出啥好坏:

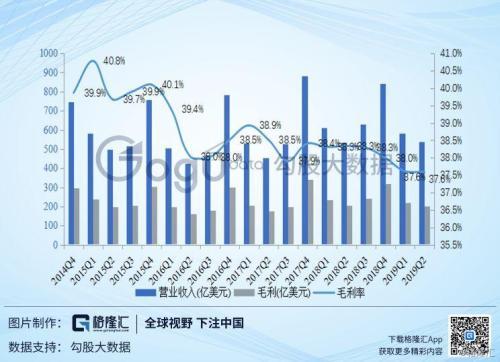

2019Q2苹果营收为538亿美元,同比增长1%;净利润为100.44亿美元,同比下滑13%;EPS为2.18美元,同比下降7%。其中,iPhone营收为259亿美元,同比下降接近12%,占总营收48.3%。

把销售额给细分一下,可以看到以下数据(上图里有这些数据,其中毛利率这里有一些数字是预测,所以会有一些偏差):iPhone销售额259.86亿美金,同比下降13.1%

iPad销售额50.23亿美金,同比增长5.9%

Mac销售额58.2亿美金,同比增长9.2%

Services销售额114.5亿美金,同比增长20%

其他业务销售额55.25亿美金,同比增长47.7%

按地区来看,大中华区依旧是表现最差,但是同比只下降了4.1%。按Canalys预计,iphoneQ2在国内销售量又下滑了14%,所以业绩主要由其他业务贡献。

从上面的数据来看,之前1月份的猜测大部分得到了验证:iphone营收下滑,可穿戴设备、服务营收比例提高,iphone在国内比例下降,但其他业务慢慢顶上。

从去年开始强调苹果不再单纯是手机公司,所以只因为iphone营收下跌15%就削掉苹果37%的市值,市场的确有点反应过度了。

从iphone出货特点来看,每年Q4新iphone上市,Q4手机营收占比最高,到第二年Q2iphone营收占比最低。之前几年iphoneQ2营收占比都在68%左右,两年之内下降到48.3%,现在的业务结构其实比2017年要合理。

另外苹果目前手里有2106亿美金的剩余现金(ExcessCash),这2106亿美金由三部分组成:1.505亿美金的现金和现金等价物

2.441亿美金的短期可供出售证券

3.1160亿美金的长期可出售证券

减掉这部分剩余现金之后(忽略税收影响),按盘后价苹果价值为8000亿,实际PE(TTM)14.3倍,不像年初极端的8倍PE,只能说估值在合理区间。

2

苹果硬件 VS 华为硬件2019年上半年,华为实现销售收入4013亿人民币,同比增长23.2%,净利润率8.7%。其中,运营商业务收入1465亿元,企业业务316亿元,消费者业务2208亿元。

5G和手机表现相当优秀,华为的边界现在大家都还没看到。

不过这几个月我经常和一些基金经理讨论过华为和苹果的看法,其中有人说了这么一句:“从盈利质量来看苹果和华为,可能高看了华为,尤其是供应链管理和对供应链研发输出的能力,华为现在才上道,要达到苹果的地位,华为还需要继续努力。”

的确,苹果在消费电子领域的对手,除了三星和华为,剩下的都是“其他”,但华为在手机技术方面的储备,和三星苹果这种老妖精级别还是有差距。

可以看到iphone的销量从2016年开始处于一个稳步走低的状态,但iphone销售额常年高于其他厂商,更别说iphone常年30%以上的毛利率,基本吊着其他厂商打了。

华为最近几年出货量上升很快,今年上半年出货量1.18亿。尤其是P系列和Mate系列的激进的创新,让大家对华为的科技形象提升了很多。

但是不得不说,除了手机,苹果在其他硬件产品和其他可穿戴设备上,的确是吊打华为。

苹果的5大硬件产品,iphone、mac、ipad、iwatch和airpods,单独拆出来看竞争力,iphone反而是现阶段竞争力最低的,剩下4个领域竞争没有像手机那么激烈。

(苹果硬件产品5虎将)

实际上除了iphone,苹果剩下产品都是吊着同行打:智能手表分为iwatch和其他,平板分为ipad和其他(surface定位和ipad不同),TWS分为airpods和其他,MAC在高端PC领域也是战斗力十足。而且这些others产品的占比基本是逐年提高的,现在这4个业务营收占比已经达到30%。

苹果设备每一项都是精品战略,而华为走的是IOT策略,电子硬件产品种类多,自然不能像airpods一样把产品功能做到相当完美。这两年华为技术投入主要在手机,而其他IOT暂时没有太多的技术建树,这块三星同样如此。

相对而已,30%营收占比的非iphone设备可能接下来是iphone最稳定的硬件收入,iwatch和airpods还是近两年的大热门,行业刚刚起步,也还没到存量竞争的时候,业绩稳定性要比iphone稳定的多。

这也是我之前一直喜欢苹果的原因,从产品设计来看,苹果的模式才是容易出爆品的策略,苹果只要可以不断推出新的产品线出来,就是真正的平台型公司,iwatch、airpods的连续成功证明这个逻辑是对的。

这种产品驱动的业务具有严重的周期性,而具有“赌”的成分,赌下一个AirPods的出现,赌下一个颠覆性iPhone的出现。因为只有在这种情况下,出现“爆款”才能促使消费者消费,而这需要极好的产品设计能力。之前的乔布斯和乔纳森艾维JonyIve(苹果前首席设计官)能做到,当年的ipod,Iphone都证明了苹果是产品驱动型公司,但随着被称为“苹果公司灵魂支柱“的乔纳森离开之后,苹果下次赌赢的概率似乎又低了一些。

3

苹果service VS 微软service

除了华为,苹果还有另外一个老对手,那就是微软。

过去40年,微软和苹果一起经历过了科技浪潮的各种起伏跌宕。如果要总结过去微软和苹果成功的三大特点,那分别是:1、各自都有自己的操作系统,苹果移动端的iOS,微软PC端的Windows2、微软是卖软件的(Offices),苹果是卖硬件的(iPhone);3、苹果是面对消费者(ToC),微软则是为企业服务(ToB)。这三个特点,决定了苹果和微软在过去三十年的股价市值走势,同时也体现过去三十年互联网时代的三个阶段。

时间回到20世纪90年代,当时PC占据主导地位,微软依靠Windows Office组合顺利成为美国市值第一的公司。

二十一世纪,随着iphone的发布,世界正式进入移动互联网时代,苹果依靠iPhone iOS的组合,迅速成长起来,在2012年超越美孚,一直坐着世界市值第一的位置长达6年之久。由于这阶段PC红利结束,微软进入迷茫期。

从2010年开始,互联网可以说是进入了云计算时代,出现了IaaS,PaaS和SaaS等模式,换句话说就是一个不买单次产品,而卖连续服务的时代。

智能手机红利在这个时代也逐渐消失,卖硬件和卖软件本质上都差不多,都是一锤子买卖,在增量红利消失之后,软件和硬件的创新速度越来越慢,出现市场饱和。

当单次产品卖不动了(软件、iphone)怎么办,那就好好卖服务吧。

2011年,微软推出MicrosoftOffice365,正式转型云计算业务,新CEO纳德拉上任后更是坚定了云为先的策略,大力推动云基础设施Azure和云游戏,采取订阅收费模式。为什么微软转型云服务能这么成功,这是因为微软ToC产品天生的粘性,加上订阅模式下的利润稳定性,从而推动估值上涨。

苹果appstore自然早就上道了,也是2C服务的典范,而在今年初的春季发布会中,苹果发布AppleNews 、AppleCard、AppleArcade以及AppleTV 四大服务性产品,开始转向更深层次的服务:自己开始内容整合。库克是个很好的经理人,他知道凭借IOS的平台,做整合的难度比其他公司要低很多。

所以苹果估值上升的另一个逻辑是,服务收入的毛利率更高,服务收入占比提升,从而导致估值倍数提升。

Services是一个典型的高粘性无周期性业务,在15-20%的增速下,这块业务给20倍,甚至25倍都是完全正常的,其业务限制于市场上的iphone存量,而不是当年出货量,即使出货量持续下跌,换机周期继续拉长,存量下滑的过程比出货量边际变化要慢的多。

但苹果和微软的第三个特点,ToB和ToC的客户粘性差异可能会起决定性的作用。

一个企业,上百上千号人,一旦习惯使用Office办公,如果要企业主重新选择GoogleSuite等办公软件,员工必定有适应的过程,从而令效率下降。企业主最看重的是效率,不会轻易改变,就算产品的体验差一点可以接受。

相对ToB企业服务的订阅模式,ToC的消费者服务天生拥有更低的用户粘性。举个简单的例子,AppleTV 的订阅用户可以很轻易选择用Netflix等其他流媒体,AppleMusic用户也很容易换成Spotify。换句话说,选择成本很低,消费者会选择体验更好的产品。

苹果的Services主要包括iTunes、AppleStore、applemusic、applepay以及iCloud等服务业务。其中只有AppleStore和iCloud是粘性较高的服务,像Applemusic,ApplePay和其他即将推出的服务都面临着激烈的竞争。

但苹果手里还握着iOS的操作系统,就像微软在2000年的情况一样,就算走错几步棋,也不会令公司走下神坛。

4

结语一月份推苹果,是基于安全边际和护城河的考虑,现在的确有很多的猜测都开始验证了,iwatch和airpods持续放量,公司股价也恢复到了218元。现在来看,苹果的估值已经没有太多安全边际,只能靠业绩来驱动上涨,从短期来看,今年有airpods、iwatch和服务收入的支撑,股价不会有太多风险。

长期核心逻辑一在于苹果作为产品平台,是否还存在产生新爆款的能力;二在于ToC服务还需要折腾,这两点都有待时间检验。

,