上海企业中秋送礼,无偿赠送视同销售缴高税,税收政策来解决

"金九银十"对于企业来讲是业务关键,十月一开始也是企业之间联络感情为下一年业务做准备的关键,缘(任133 )由主要是十月一开(8967 )始就是我们熟悉的"中秋",企业会(5424 )选择在这一天给客户赠送礼品,购进礼品有有购进及入库记录,但无出库和销售记录,导致企业在税务机关稽查时出现了补缴税款,企业外购商品无偿赠送给单位或个人在税法上属于视同销售需要缴纳增值税、企业所得税、个税。

不论是"中秋"还是其他节日或是年底,企业给其客户之间总是避免不了赠送礼品,且赠送礼品需要缴税如果未按照规定缴税,企业将面临补税及巨大的税务风险,严重的甚至需要缴纳罚款、滞纳金,按照规定缴税其又让企业面临很大的税负压力,解决企业税负压力在如今的"金税三期"系统下及将来电子专票的情况下要通过利用合法的税收政策来解决企业税负压力。

对于企业无偿赠送礼品给客户视同销售的行为需要缴纳的高额增值税、企业所得税问题通过财政奖励的税收政策,而代扣代缴的高额个税问题通过核定征收的税收政策。通过享受税收政策企业实现了节假日与客户感情的联络、税务机关稽查时补税风险的减小以及企业税负压力的降低,享受税收洼地的税收政策企业实现了成本的降低、利润的最大化。

税收洼地的财政奖励政策、核定征收政策具体能帮助企业在正常纳税的前提下能为企业增加多少利润节约多少成本的支出,我们通过实际的案例进行分析:

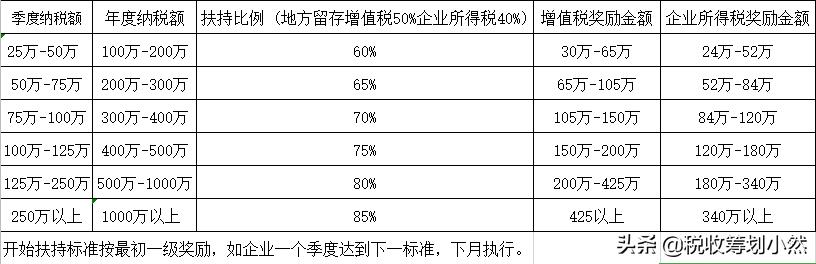

财政奖励政策:

一家商贸公司年营业额3000万,进项500万,利润1000万,正常纳税增值税2500万/1.13*13%=287.6万;企业所得税1000万/1.13*25%=221.2万,但如果入驻到园区享受税收优惠政策,增值税奖励地方留存50%的60%-85%;企业所得税奖励地方留存40%的60%-85%。

增值税奖励:287.6万*50%*70%=100.66万

企业所得税奖励:221.2万*40%*65%=57.512万

核定征收政策:

核定10%的行业利润率再按五级累进制计算,假设企业代扣代缴的个税有300万,其在园区享受核定征收的税收政策

则需缴纳增值税:500万/1.01*1%=4.95万

附加税:4.95万*12%*50%=0.297万(小规模减半征收)

个人生产经营所得税:500万/1.01*10%*30%-4.05=10.8万

企业一年在节假日或是特定日期无偿赠送给企业购进商品的金额所需缴纳的税高达上千万,如企业不纳税面临的税务风险巨大,正常纳税不仅税额高企业的税负压力也大,减轻企业的税负压力要运用税收政策为企业做好税务筹划,税收政策实现企业自身、税务机关及客户之间的和谐。

本文作者:资深税务筹划师 任老师

友情提示:若本文没有解决您的问题,欢迎评论、私信笔者或者关注"税收筹划荏苒"做适合本企业的税务筹划方案。

图片来源:网络(侵删)

,