导语:国内知名经济学家周金涛曾说过:人生发财靠康波,形势总是比人强。实际上,康波周期是经济周期中一种,而经济周期决定了人生财富。在经济周期变动下,每个人都在经历着康波周期,从萌芽到繁荣,从衰退到萧条。期间我们财富的积累,也未必决定于一个人本事有多大,更多源于经济周期变化中的机遇。那么:

什么是经济周期?

康波周期如何引导人生财富?

一、经济周期解读

按照周期的时间长短,经济周期可大致分为短周期(基钦周期或存货投资周期)、中周期(朱格拉周期或设备投资周期)和长周期(康波周期或建筑投资周期)三大类。周期的时间长度依次是3-6年、7-10年、40-60年。通常认为,这三类经济周期本质上均受投资的价格波段影响,最后均表现在资产负债表左侧——存货、设备与科技。一方面从流动性资产到非流动性资产,另一方面从有形资产到无形资产。

图1 经济周期的分类

(一)短周期(基钦周期或存货投资周期)

1923年英国经济学者基钦提供了3-6年的经济周期。他依据英国和美国1890-1922年间市场物价、就业、生产和利率等分析资料,从厂家产能过剩出现存货,进一步降低生产积极性的情况入手,将该类3-6年的短暂性周期称作存货周期。而且他也在长达40多个月中不断发现了该类有规律的、上下波动的短性周期。

(二)中周期(朱格拉周期或设备投资周期)

1960年法国经济学者朱格拉提供了7-10年的经济周期。朱格拉周期以国民的经济收入、市场价格波动、失业率变动为标准加以区分。通常来讲,3个短周期便构成了一个朱格拉周期。学者朱格拉指出,市场客观存在的恐慌或者危机并非独立情况,而是经济社会运动过程三大阶段中一个,即萧条、复苏与繁荣。这3大阶段不断出现便构成了朱格拉经济周期。

同时他的观点也表明了,危机好像疫情,是发达经济体商业化过程中一类情况,在一定范围内,朱格拉周期的波动可被预测或者采取某类型方法进行缓解,然而并不可彻底被抑制住。气候变化、旱涝、战争等宏观影响因素并不是周期变化核心影响因素,它们只可能加剧市场经济走坏的趋势。事实上,朱格拉周期是市场经济自发产生情况,它和大众储蓄活动、运用资本和信贷方法有着直接的关联性。

(三)康波周期(科技投资周期)

1926年俄国经济学者康德拉季耶夫提供了40-60年的经济周期。康波周期核心观点是环球范围内金融市场和大宗商品会以40-60年的周期不断变化。它是比朱格拉周期更漫长的经济周期之一。康波周期波动包括了萧条、复苏、繁荣、衰退四个波段。这也构成了美林时钟原理。除此之外,康波周期还可细化为9个小波段——崩溃、探底、复苏、扩展、滞涨、爆炸、见顶、反弹、回落。每个康波即一个相当漫长时间内整体价格的减少或者上涨。康波周期的波动并非自发出现,而由资本主义的本质决定。

图2 美林时钟原理图

那么,新时代处在康波周期什么阶段?绝大部分长周期的理论家认为,从工业革命开始,已经经历了5个长周期波动,第6个长周期波动即将开始。这5个长波动一次历经了工业革命(1771年)、蒸汽时代(1829年)、电器时代(1875年)、信息时代(1970年)。而新时代全球正处于第5个长周期波动转折期。

例如,2000年后,康波已从繁荣走向衰退,现在更明确的便是2008年全球经济繁荣见顶。假如2008年即康波周期上升最后一年,那再往前倒推2个十年便是1988年,七八十年代北美遭受石油危机,布雷顿森林体系也崩塌,然而九十年代北美经济体伴随互联网经济的兴起而复苏。倒退五年来看,2008年到2013年各大国也在不断印钞票,环球经济也不容乐观。前后对比看来,当下经济见顶也倾向于回落也颇有道理。

最后,40-60年的长周期,意味着绝大部分人此生只可能赶得上一次康波周期。这好像八字算命一样,人生便是如此——总有些我们难以改变的事情,决定着另外事情走势。因此要先认清自己,预判便是对时下最清醒的认知。在康波周期引导下,此生会活得更潇洒,从已有阶级往更高阶级攀爬会更顺利。

二、康波周期引导人生财富

经济周期波动决定了个人命运,引导着人生财富。在宏观的市场经济周期下,人生便是一次康波,有着衰退与萧条,也有着复苏与繁荣。期间我们要发家致富,不一定取决于个人多有本事,更多的是经济周期的运动给予我们机遇。

古人云,成功关键在于天时地利人和。此处天时便是周期,也排在首位。无论短周期、中周期还是康波周期,还是美林时钟,都深深蕴藏着人世间运行的基本规律。例如,十年前有个热词叫做“煤老板”。依照康波周期学说看,2003-2013年间便是大宗资源商品黄金时期,是煤矿老板发家致富的机遇。康波周期是环球经济体活动中最漫长周期,它循环周期是六十年,也刚刚好对应着古时的“一甲子”的说法,将近普通人的一辈子。因此,康波周期即一甲子。对普通人而言,出生在康波时段,便意味着人此生经济的轨迹,从某种意义上而已,人生财富的积淀注定由康波周期引导。第一,康波周期本质是价格波动,人生财富的积淀自始至终源于资产投机或者投资,第二,善于学习,选择远大于努力,思维决定着高度,是任何环境、任何时代极其重要的法则。第三,人生发财靠康波,形势总是比人强。

方法一:投资资本市场,预判未来

争做时间的朋友——强者入世,智者出世,也要做阳光的普通人。要结合自身情况,积极投资股票、债券和基金等资本市场。

第一,把握好朱格拉周期并进行投资。朱格拉周期通常用投资设备占比名义GDP,和2年后投资收益先行指数(企业年收益率减去金融成本或者有利息的负债利息率)进行对比。表现出的投资收益走势意味着投资设备占比GDP情况。多数投资者认为,7-10年的朱格拉周期和国内股市的吻合度高。2005年有着是998的点。该点往前倒退10年便是1996年的512点,也是深圳指数谷底,上证指数探底也发生在1996年1月份,历经9.5年的朱格拉周期,也在2005年前后迎来繁荣景象。

第二,把握好康波周期并进行投资。如果说3个短周期便构成了一个朱格拉周期。那么康波周期可由更多短周期构造而成。如若上面假设成立,在未来一段时期内环球物价会进一步上涨,而人均实际收入会趋于下滑。到2020年初到2021年底,天然气、石油等大宗商品反弹或许因外部疫情限制,库存供应市场力度远小于市场需求力度,而非下游实体经济形式趋好。譬如锂矿带动锂电池价格上涨而非锂电池带着锂矿价格上涨。如若补充库存后环球大众商品还可延展去年的慢牛行情,那便要对康波周期进行高度重视,2022年也有着一波潜在的通涨行情出现。

投资资本市场积淀人生财富,踩准康波周期极其重要。从短周期视角看,低买高卖股票赚取价差,着重技术面,关键在于调整好心态预判市场情绪。从中长周期视角看,便要选择好有价量的龙头股,买入并且坚持持有。着重政策面,关键在于结合康波周期,充分利用好大周期变化趋势来进行抉择。人们常常说选择考验眼光,选对了一夜暴富走上人生巅峰,选错了急需上辈子的自己穿越银河系来拯救自己。事实上对普通市场投资者而言,总结康波周期规律,牢牢抓住周期创造的机遇,而非拼短线技术面来博得牛股。

更进一步地讲,资本市场走势和宏观金融性政策息息相关,资本的深化和自由化已然将货币性政策推到全新高潮。日后环球货币性政策在平衡虚实间、内外部实体经济将面临更大市场风险,资产的价格和汇率变化渠道会更多纳入到宏观政策考虑范围内,宏观金融性政策将更多权衡汇率变化、资产波动和金融风险。

人生发财靠康波,形势总是比人强。2003-2013年后国内煤老板闷声发大财,实力固然重要,但终究还是源于“上天”给他们的机遇。按照康波周期的说法,这便是大宗资源型商品的一波牛市,煤老板是这波牛市中的受益者。你还有机遇成为煤老板吗?理论上只要寿命够长是可能的,实际上人的寿命平均在一甲子(60年)左右,因而再次成为煤老板的可能性微乎其微。毕竟人一辈子只能分成几个十年,可充分用于投资经济活动的机遇不超过3次,如若每次机遇都没把握好,那人的一生财富便没多少。如若能抓好其中一次,那便进一步成为中产阶级。人一辈子财富是有规律可循的,人生财富的规律蕴藏在康波周期中。如若把握好起码一次机遇,在2008年把握好第一次机会,或者在2019年把握好第二次机会,亦或者在2030年把握好下一次机会,把工资等刚性收入充分用于资产投资,低价位买股买房等,再择时出让,那便可发家致富。

图3 第5次长波预测图

方法二:学习历史规律,顺势而为

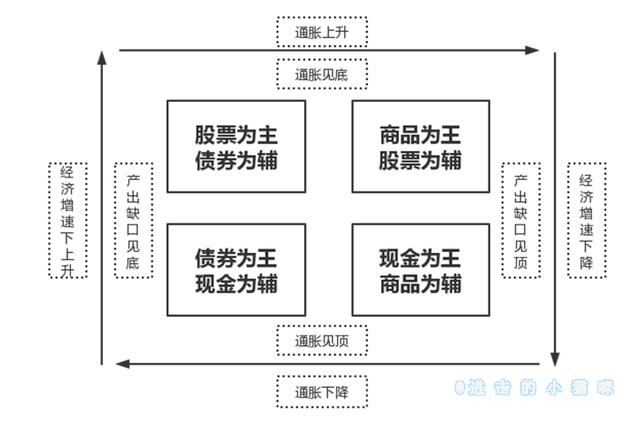

1989年国内才兴起股市等资本市场,已有的经验数据尚不足以对康波周期进行充分论证。如若从20世纪末分配福利房开始算起,到2014年地产业繁荣,也仅有15年左右历史数据。然而需注意到,康波周期中各种可量化金融产品见顶有着多种类型,其准确周期也难以把握。期间有着诸多影响因素。譬如去库存、去杠杆等宏观政策的影响。然而宏观政策加持下资本市场有着清晰的康波周期波动规律,即“美林投资时钟”原理。其核心在于划分经济通胀与增长两类指标,在此期间对应更为凸显的股票、债券、大宗商品抑或流动性资金。在国内2008年到2013年的历史时间内,国内经济有着周期性波动,可很好地应用美林投资时钟原理。2002-2004年后,康波已从繁荣向衰退转换,2008年康波周期第一次冲击后,2015年康波周期第二次冲击并向萧条转换。虽然2012年后国内通胀波动程度有所减少,然而康波周期波动情况始终存在。第一,2001年后大宗商品交易市场处于长牛市场。从2012年后大宗商品便在熊市中上下震荡。第二,2007年到2012年间康波有着一次大的冲击后,2015年康波周期迈入了第二次冲击时期并且转向萧条时期,衰退期和萧条期连接处定是个康波周期商品地价格地位。事实证明了,2016年到2018年间有着资本产品的价格转化处。第三,从中长期来看,每轮资本市场价格都有着波段现象,该现象更多存在与库存周期位置。第四,2016年库存周期开启后,以大宗商品为首的资本市场价格有所反弹,环球有着小规模的经济滞涨。事实也证明了,这便是商品触底反弹的利好信号,2018年持续3次的资本市场价格震荡筑牢了该上涨趋势的根基。期间,直观的美元指数可较好地把握住实体经济复苏地走势,更好把握住资本市场产品的低位。

那么我们怎么好好利用上述历史规律呢?一方面,第5次长波悄然而至,顺应民营实体经济复苏潮流,踩准康波周期并低买高卖,可更好积攒财富。新时代在稳经济政策的指引下,国内民营企业利润增长速度增加,贷款比率有所下滑,公司信贷增长速度持续递增。2020年5月国务院《关于新时代加快完善社会主义市场经济体制的意见》一文中指出,要立法保障公有化和私有化财产的市场地位,制度上保障民营企业信贷环境。同时进一步鼓励和支持非公有制经济发展,推动混改经济发展,逐步打破垄断经济。这深刻表面国内民营企业的资本市场化发展有着更辽阔发展空间,盈利环境、信贷环境和需求环境都有着更佳发展空间。因此,结合宏观金融政策,踩准康波周期中民营企业的资本化发展趋势,顺势而为牢牢把握住龙头民营企业和蓝筹金融产品,可更好创造财富源泉。

图4 激发市场活力逻辑图

另一方面,把握康波周期中价格下探反弹的机遇,顺势蓄力待发。20世纪90年代互联网经济风起云涌,数字科技互通互联带动了新经济体的繁华与后续的泡沫,米国制造行业出现大批量人员失业,取而代之的是半自动化和自动化设施发展。自从WTO成立后,米国环球霸主地位进一步确定,信贷扩张速度加剧,2008年前后发生了环球金融海啸和欧债危机,然而量化宽松的环球货币政策启动。2020年新冠肺炎疫情风起云涌,环球实体经济跌到谷底,米国进一步采取印钞政策来转移新冠带来的负面影响,而国民负债也随着加剧。如此高通胀的资本市场必须采取加息等紧缩性政策来降温。

从已有康波周期的价格变化情况看,下行周期(衰退期)开始中必然会有着强有力的价格反弹阶段。顺势而为把握住此次康波衰退期朝向萧条期的机遇,便是对资本市场商品价格的确定过程。结合上述内容推测如下。结合历史数据,2018年到2019年间因中美贸易战,国内出现了一次资本市场经济下探情况。而从一般的康波周期的价格变化看,衰退期和萧条期转化点要在中长周期地位点处,作为本次康波衰退周期来讲,其衰退和萧条转化点处应该在2020年到2024年。然而从周期的双重筑底原则看,在接近低点过程会有一次探底,该过程的发生应在2022年下半年到2023年期间,此时有着资本市场产品价格下跌的情况出现,也有着实体经济体商品和服务复苏的迹象。结合历史规律,前面已有的3次康波周期价格走势看,他们遵循着经典的周期波动特性,到了第4次康波周期后,有着显著的增强性周期波动,这和环球经济体不断壮大的客观事实吻合。因而,此处大胆推测,2020年到2025年第5轮康波周期从衰退转变为萧条期有着一次大宗商品长周期地位点,此次康波周期是趋势向上的。原则上,2022年到2023年间会有着至少一次超跌反弹市场现象出现,该情况的出现可日后进一步寻求缘由。

最后,调整好积攒财富的心态,可顺势而为分批次轻仓持有,然不可穷追猛打。时下资本市场中大宗商品价格处于相对稳健的价格位置,短期没必要指望资本市场产品价格可探底到2001年低点位置。实际上,从中期视角看大宗商品价格稳定增强还需不断结合周期趋势确认,还需充分结合历宏观政策环境和市场实际需求端情况来加以研判。

,