第二章 常见具体费用项目解析

第二节 职工教育经费及工会经费

一、职工教育经费

(一)财建[2006]317 号, 财政部 全国总工会等部门关于印发《关于企业

职工教育经费提取与使用管理的意见》的通知中规定:

企业职工教育培训经费列支范围包括:

1. 上岗和转岗培训;

2. 各类岗位适应性培训;

3. 岗位培训、职业技术等级培训、高技能人才培训;

4. 专业技术人员继续教育;

5. 特种作业人员培训;

6. 企业组织的职工外送培训的经费支出;

7. 职工参加的职业技能鉴定、职业资格认证等经费支出;

8. 购置教学设备与设施;

9. 职工岗位自学成才奖励费用;

10. 职工教育培训管理费用;

11. 有关职工教育的其他开支。

另外:

经单位批准或按国家和省、市规定必须到本单位之外接受培训的职工,与培

训有关的费用由职工所在单位按规定承担。

经单位批准参加继续教育以及政府有关部门集中举办的专业技术、岗位培

训、职业技术等级培训、高技能人才培训所需经费,可从职工所在企业职工教育

培训经费中列支。

矿山和建筑企业等聘用外来农民工较多的企业,以及在城市化进程中接受农

村转移劳动力较多的企业,对农民工和农村转移劳动力培训所需的费用,可从职

工教育培训经费中支出。

【思考】企业职工参加社会上的学历教育以及个人为取得学位而参加的在职

教育,所需费用能否从企业的职工教育培训经费支付?

企业职工参加社会上的学历教育以及个人为取得学位而参加的在职教育,所

需费用应由个人承担,不能挤占企业的职工教育培训经费。

对于企业高层管理人员的境外培训和考察,其一次性单项支出较高的费

用应从其他管理费用中支出,避免挤占日常的职工教育培训经费开支。

(二)职工教育经费企业所得税政策

除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,

不超过工资薪金总额 8%的部分,准予扣除;超过部分,准予在以后纳税年度结

转扣除。

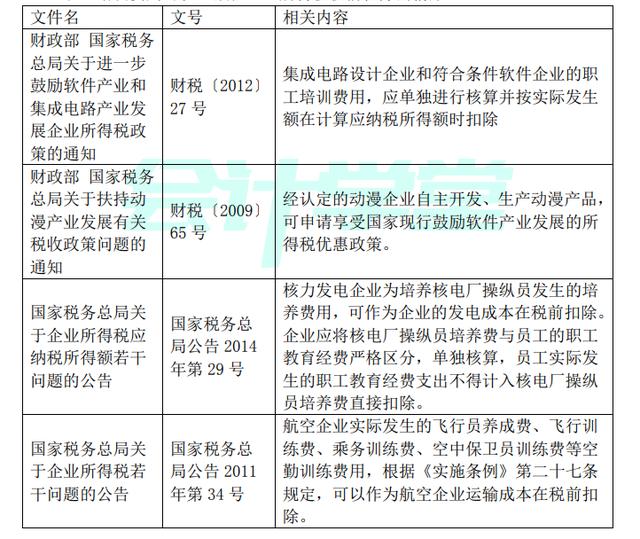

职工培训费用可以全额在企业所得税税前扣除的情形

(三)个人所得税政策

个体工商户、合伙企业、个人独资企业职工教育经费税前(个人所得税税前)

扣除限额标准仍为 2.5%。

【提示】对职工参加社会上的学历教育以及个人为取得学位而参加的在职教

育费用,应该由个人承担,如果计入职工教育经费,所得税汇算是要做纳税调增

处理。

员工个人该项支出的个税相关问题,参考《个人所得税专项附加扣除暂行办

法》第三章第八条至第十条规定。

【案例】A企业是一家个人独资企业,2020年度发生职工教育经费支出 6

万元,当年发生的实际工资薪金支出为 100 万元,A企业认为,当年职工教育经

费扣除限额为 100*8%=8 万元>6万元,支出可以全额扣除。

理由如下:

根据财税〔2018〕51号规定,"自 2018 年 1月 1日起,企业发生的职工教

育经费支出,不超过工资薪金总额 8%的部分,准予在计算企业所得税应纳税所

得额时扣除;超过部分,准予在以后纳税年度结转扣除"。

那么,A企业的观点正确吗?

根据企业所得税法第一条、第二条规定,"在中华人民共和国境内,企业和

其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴

纳企业所得税。企业分为居民企业和非居民企业。个人独资企业、合伙企业不适

用本法。"

由于 A企业是个人独资企业,个人独资企业不具有独立的法人资格,不能适

用企业所得法相关规定,因此也就不能适用 8%的税前扣除限额标准。

对于个体工商户、合伙企业、个人独资企业职工教育经费税前扣除限额,目

前仍适用财税〔2008〕65号《财政部 国家税务总局关于调整个体工商户 个人

独资企业和合伙企业个人所得税税前扣除标准有关问题的通知》的规定,标准仍

为 2.5%。

(四)职工教育经费增值税政策

职工教育经费是否可以取得专用发票?是否可以抵扣进项税? 税率?

可以取得专用发票,可以抵扣进项税。

二、工会经费

(一)工会经费的法律依据

1. 《工会法》规定:建立工会组织的全民所有制和集体所有制企业事业单

位、机关按每月全部职工工资总额的百分之二向工会拨交的经费。

2. 国家税务总局公告 2010年第 24号规定:自 2010年 7月 1日起,企业拨

缴的职工工会经费,不超过工资薪金总额 2%的部分,凭工会组织开具的《工会

经费收入专用收据》在企业所得税税前扣除。

3. 国家税务总局公告[2011]第 030 号规定:自 2010年 1 月 1日起,在委

托税务机关代收工会经费的地区,企业拨缴的工会经费,也可凭合法、有效的工

会经费代收凭据依法在税前扣除。

(二)工会经费的支出范围

《基层工会经费收支管理办法》规定,工会经费主要用于为职工服务和开展

工会活动。基层工会经费支出范围包括:职工活动支出、维权支出、业务支出、

资本性支出、事业支出和其他支出。

具体 如下:

1. 职工活动支出指工会为会员及其他职工开展教育、文体、宣传等活动发

生的支出。 具体包括:职工教育费、文体活动费、宣传活动费、其他活动支出

(其他活动支出包括基层工会支付的会员特殊困难补助的费用以及工会开展其

他活动的各项支出)。

(1)职工教育费,用于工会举办的职工教育、业余文化、技术、技能教育

所需的教材、教学、消耗用品;职工教育所需资料、教师酬金;优秀教师、学员

(包括自学)奖励;工会为职工举办政治、科技、业务、再就业等各种知识培训等。

(2)文体活动费,用于工会举办职工业余文艺活动、节日联欢、文艺创作、

美术、书法、摄影、展览;文体活动所需设备、器材、用品购置费与维修;文体

汇演、比赛奖励;以及按规定开支的伙食补助费、误餐费、夜餐费等。

(3)宣传活动费,用于工会组织政治、时事、政策、科技讲座、报告会的

酬金;工会组织技术交流、职工读书活动以及举办展览、黑板报等所消耗的用品;

重大节日工会组织活动的宣传费;工会举办图书馆、阅览室、读报组所需图书、

报刊以及工会广播站的消耗用品费等。

(4)其他活动费。除上述支出以外,用于工会开展的其他活动的费用。如:

职工集体福利事业补助等。

2. 维权支出指工会直接用于维护职工权益的支出。具体包括:劳动关系协

调费、劳动保护费、法律援助费、困难职工帮扶费、送温暖费、其他维权支出。

3. 业务支出指工会培训工会干部、加强自身建设及开展业务工作发生的各

项支出。具体包括:培训费、会议费(含工会代表大会、委员会、经审会以及工

企业日常费用核算及涉税处理 会计学堂出品

会计学堂 www.acc5.com 5 / 6

会专业工作会议)、外事费、专项业务费(指工会开展工会组织建设、考核表彰、

建家活动、大型专题调研、经审专用经费等专项业务发生的支出)、其他业务支

出。

4. 行政支出指工会为行政管理、后勤保障等发生的各项日常支出。具体包

括:工资福利支出、商品和服务支出、对个人和家庭的补助、其他行政支出。

5. 资本性支出指工会从事建设工程、设备工具购置、大型修缮和信息网络

购建而发生的实际支出。具体包括:房屋建筑物购建、办公设备购置、专用设备

购置、交通工具购置、 大型修缮、信息网络购建、其他资本性支出。

6. 补助下级支出指工会为解决下级工会经费不足或根据有关规定给予下级

工会的各类补助款项。具体包括:回拨补助、专项补助、超收补助、帮扶补助、

送温暖补助、救灾补助、其他补助。

工会会员的困难补助和职工集体福利事业的补助费用也属于此范围。

7. 事业支出指工会对独立核算的附属事业单位的补助和非独立核算的附属

事业单位的各项支出。

8. 其他支出指各级工会除职工活动支出、维权支出、业务支出、行政支出、

资本性支出、补助下级支出、事业支出以外的各项支出。例如资产盘亏、固定资

产处置净损失、捐赠支出以及按规定计提有关专用基金等。

三、职工教育经费及工会经费的会计处理

(一)根据 2006 年 12月公布的《企业财务通则》:第四十四条 企业为职

工缴纳住房公积金以及职工住房货币化分配的财务处理,按照国家有关规定执

行。

职工教育经费按照国家规定的比例提取,专项用于企业职工后续职业教育和

职业培训。

工会经费按照国家规定比例提取并拨缴工会。

(二)《企业会计准则第 9 号-职工薪酬》(财会[2014]8 号):

企业为职工缴纳的医疗保险费、工伤保险费、生育保险费等社会保险费和住

房公积金,以及按规定提取的工会经费和职工教育经费,应当在职工为其提供服

务的会计期间,根据规定的计提基础和计提比例计算确定相应的职工薪酬金额,

并确认相应负债,计入当期损益或相关资产成本。

(三)《企业会计准则第 9 号-职工薪酬》应用指南(2014 版)

企业日常费用核算及涉税处理 会计学堂出品

会计学堂 www.acc5.com 6 / 6

企业为职工缴纳的医疗保险费、工伤保险费、生育保险费等社会保险费和住

房公积金,以及按规定提取的工会经费和职工教育经费,应当在职工为其提供服

务的会计期间,根据规定的计提基础和计提比例计算确定相应的职工薪酬金额,

并确认相关负债,按照受益对象计入当期损益或相关资产成本,借记"生产成

本"、"制造费用"、"管理费用"等科目,贷记"应付职工薪酬"科目。

企业发生的职工福利费,应当在实际发生时根据实际发生额计入当期损益或

相关资产成本。

企业向职工提供非货币性福利的,应当按照公允价值计量。如企业以自产的

产品/外购的商品作为非货币性福利提供给职工的,应当按照该产品/商品的公允

价值和相关税费确定职工薪酬金额,并计入当期损益或相关资产成本。

【结论】

企业工会经费和职工教育经费的会计核算,应该按照规定提取的工会经费和

职工教育经费,使用时冲减已经计提的工会经费和职工教育经费。

企业发生的职工福利费,应当在实际发生时根据实际发生额计入当期损益或

相关资产成本。即企业实际发生的职工福利费不需要计提!

【案例】财务人员的财税培训费不含税支出 5000元,银行款项支付,取得

增值税专用发票,取得增值税专用发票注明进项税额 300元,则正确的会计处理

分录:

1. 计提时

借:管理费用 当月计提数 5300

贷:应付职工薪酬-职工教育经费 5300

2. 支付时

借:应付职工薪酬-职工教育经费 5000

应交税费-应交增值税(进项税额 ) 300

贷:银行存款 5300

,