(报告出品方/作者:东吴证券,周尔双,黄瑞连)

1. 海上风电有望成为行业重要驱动力,大型化趋势将延续1.1. 成本持续下降,风电经济性凸显将驱动行业快速发展

降本是风电脱离政策补贴持续快速发展的关键因素,目前陆上风电已成为全球度电 成本最低的清洁能源。风力发电为清洁能源领域中技术最成熟、最具商业化发展前景的 发电方式之一,2020 年全球新增装机容量达到 93GW。据 IRENA 数据,受益规模效应 下零部件&安装维修成本下降,2020 年全球陆上风电&海上风电 LCOE 分别同比-13%和 -9%,降幅明显高于光伏(-7%)。在此驱动下,2020 年陆上风电已成为全球成本最低的 可再生能源,2020 年 LCOE 仅为 0.039USD/kWh,明显低于光伏和水电。

通过复盘我国风电行业发展历史,可以发现,受政策力度&新能源消纳能力影响, 我国风电行业经历几轮波动。

①2004-2010 年:整体处于发展初期的导入阶段,政策持续推进下,行业高速增长; ②2011-2012 年:我国脱网安全事故率上升,风电政策有所收紧,风电招标规模大幅下 降;③2013-2014 年:弃风现象改善,政策有所缓和,开始出现大规模抢装;④2016-2017 年:集中抢装后弃风率再次上升,国家出台多项弃风限电政策,新增装机量明显下滑; ⑤2018-2020 年:双碳目标下政策持续加码,我国风电行业重回上升通道,其中 2020 年 抢装潮背景下,我国实现新增装机量 52GW,创历史新高。

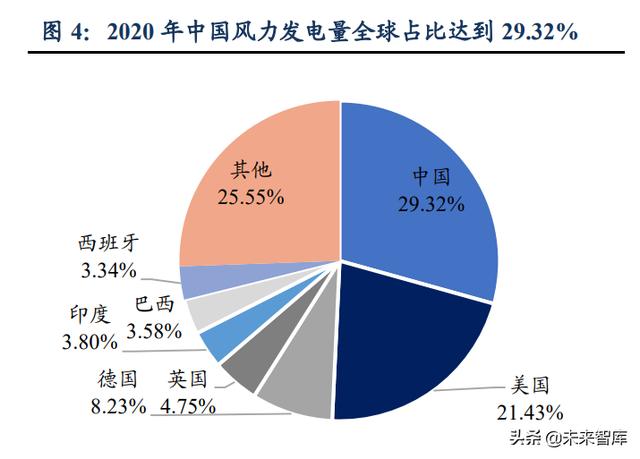

全球范围内来看,我国已成为第一大风电装机市场。①截至 2020 年底,我国风电 占总装机的比重达到 12.79%,仅次于火电和水电,已成为主要清洁能源,2020 年我国 风力发电量全球占比达到 29.32%,稳居全球第一;②新增装机量方面,2020 年我国实 现风电新增装机 52GW,全球占比高达 56%,成为全球风电行业的主要增长点,2021 年我国风电新增装机 47.57GW,在 2020 年抢装的背景下依然维持较高的装机水平。

作为现阶段度电成本最低的清洁能源,我国陆上风电已实现平价上网,叠加电力市 场改革、能源消纳能力提升、政策退补推进市场化需求等,我们认为我国风电行业有望 进入市场需求驱动的快速成长阶段。

1.2. 2021 年国内海上风电异军突起,有望成为风电行业重要推动力

相较陆上风电,海上风电天然优势显著,具体体现在:①风机利用率更高:根据风 能密度公式(W=(1/2)ρv3),发电功率与风速三次方成正比,海上风速普遍较大,故 同等发电容量下年发电量要远高于陆上风电;②单机容量更大:风机单机容量越高,风 机尺寸越大,陆地交通难以运输,而海上运输并不存在此问题;③风机运行更加平稳: 受地形影响,陆上不同高度风速相差较大,风片易受力不均而损坏传动系统,而海面风 速平稳,风向改变频率较低;④海上风电更靠近沿海用电终端,便于能源消纳。

然而,受海上复杂环境、维修成本等限制,全球海上风电发展仍处起步阶段。2015 年起全球海上风电进入高速发展期,2020 年全球新增装机量达到 6.1GW,但仍远低于 同期陆上风电(86.9GW),全球海上风电渗透率尚处于低位。我们认为主要原因:①海 上环境条件复杂,机组设计需考虑盐雾腐蚀、海浪载荷、台风等众多制约因素;②海域 使用涉及海洋养殖、航运、军事管理等诸多领域,是一个系统性工程;③海上恶劣环境 下易损零部件更换频率加快,人工往返维修成本较高。

2021 年我国海上风电异军突起,新增装机创历史新高。在政策驱动下,我国海上 风电正处于高速成长期:①2020 年我国海上风电实现新增装机量 3.06GW,2011-2020 年 CAGR 高达 44.70%,明显高于同期风电新增装机量 CAGR(12.77%),2021 年我国 海上风电新增装机 16.90GW,同比增长 452%,主要系 2022 年国补退出导致的抢装;② 全球范围内来看, 2020 年我国海上风电新增装机量全球占比高达 50.45%,同样成为海 上风电全球产业重心。

我国海岸线长度超过 1.8 万千米,海上资源十分丰富,同时毗邻东南沿海用电负荷 区,便于能源消纳,海上风电已成为我国“十四五”能源转型的重要战略发展路线,自 2022 年起,我国取消对新增并网海上风电的国家补贴,标志着海上风电平价改革正式开 启。2022 年 3 月 1 日,全国各沿海地区海上风电规划及支持政策陆续出台,其中广东、 山东、浙江、海南、江苏、广西等地区已初步明确其海上风电发展目标,“十四五”海 上风电新增装机合计达到 73.45GW,约是 2016-2020 年我国海上风电新增装机总量的 8 倍,伴随着海上风机价格不断下探及施工成本低逐步降低,我们认为海上风电在“十四 五”阶段将迎来大发展,有望成为我国风电行业快速发展的重要驱动力。

1.3. 大型化仍是行业发展趋势,是持续降本重要手段

风电行业能否持续快速放量,关键在于成本,我们梳理 2019 年以来各级别风机投 标价格发现:2020 年以来呈现明显的下降趋势,截至 2021 年 9 月,3S 风机投标均价为 2410 元/kW,4S 风机投标均价为 2326 元/kW,分别同比下降 25.85%和 26.46%,其中 2021M9 3S 风机招标均价较 2019M11 降幅超过 40%。

展望未来,风电投资商为保证自身收益率,其降本增效需求愈发迫切。我们认为风 电大型化是推动行业持续降本的重要手段之一,下面我们将详细分析。

风电机组成本占比超过 50%,是行业持续降本的重要突破点。风电项目投资主要 包括机组、塔筒、升压站及各类辅助设施安装费用等。从 2021 年我国风电项目成本构 成来看,不论是陆上风电还是海上风电,风电机组的成本占比均超过 50%,是风电项目 最大的成本构成,是降本的关键点。

风电机组大型化,已经成为国内风电行业的发展趋势。大型化体现为在整机叶片尺 寸变大、塔架高度增加的基础上,风机单机容量的功率明显提升,2020 年全球海上风电 和陆上风电平均风机容量分别为 4.9MW 和 2.6MW,而 2010 年的海上风电和陆上风电 平均风机容量分别为 2.6MW 和 1.5MW。

从我国的风电装机结构看同样可以得出大型化趋势。据 CWEA 数据,截至 2020 年, 我国风机机组累计装机容量的功率集中在 3MW 以下,其中 1.5-1.9MW 和 2.0-2.9MW 装 机量占比分别为 31.1%和 52.5%;但在 2020 年我国新增风电装机中,3.0-5.0MW 风电机 组合计占比达到 34%,占比提升明显。

此外,从我国风电主机厂的出货情况来看,大型风机的销售占比呈现上升态势。1) 金风科技:2021 年前三季度对外销售容量 6347MW,其中 3/4S 和 6/8S 机组分别实现销 售 2511MW 和 1487MW,分别同比增长 224.4%和 332.0%,大容量机组销售占比大幅度 提升;2)明阳智能:2020 年实现 3.0-5.0MW 机组销售 1449 台,销售占比高达 79.66%, 较 2018 年(25.22%)和 2019 年(44.04%)明显提升。

究其原因,我们认为风机大型化是降低陆上/海上风电成本最有效的途径,主要体 现在:①均摊风机固定成本:大型化机组的固定成本增量主要体现在叶片、塔筒等部件, 齿轮箱、减速机、主轴等零部件单位成本可得到一定均摊;②均摊非机组成本:同等项 目容量下,风电机组单机容量与机组数量成反比,故大机组容量可均摊风电场线路、塔 架等配套设施成本,并降低后续运维成本;③提升机组可利用小时数及发电量:风机容 量增大可提升扫风面积及轮毂高度,在同一地理位置可以捕获更多风能,有效提高发电 小时数及发电量。

随着风电平价时代到来,大型化仍将是风电行业长期发展趋势。①以海风为例,对 比欧洲,我国海上风电大型化有较大提升空间。海上风电发展最成熟的欧洲 2020 年海 上风电新增装机平均风机容量达到 8.2MW,而我国仅为 4.9MW,远低于欧洲同期水平。

②技术研发层面上,国内外风电整机龙头均在加紧机组大型化布局。Vestas 早在 2018 年 9 月即研发了 10MW 海上风机,并于 2021 年 2 月研发了 15MW 海上机组, 成为全球海上风电装机容量最大的机型。国内整机厂目前已研发成功的大容量机组主要 包括明阳智能 10MW 风机组、东方电气 10MW 风机组、上海电气风电 8MW 风机组和 金风科技 10MW 风机组,已陆续交付使用。此外,随着碳纤维叶片、大兆瓦核心零部 件技术突破,陆上/海上风电 LCOE 仍存在较大大型化降本空间。(报告来源:未来智库)

2. 风电景气向好背景下,关注高价值量、高壁垒的零部件环节2.1. 塔筒:市场规模广阔,产能布局&出海能力是核心竞争要素

塔筒单 MW 需求相对稳定,是大型化趋势下受损较小的环节。塔筒用于风机承重, 随着风机尺寸增大,塔筒重量近乎同比例增长,单 MW 被摊薄用量有限,主要原因: ①随着风机尺寸变大,塔筒高度也在提升;②风机重量增加后对塔筒的结构强度要求提 升,塔筒筒壁厚度和直径也相应增加,塔筒需求量有望保持与风机装机量相近的增速。

全球风电塔筒是千亿级大市场,运输半径限制导致竞争格局较为分散。据上文数据, 塔筒在我国陆上项目中的投资占比达到 14%,仅次于风机,是市场规模最大的风电零部件。2020 年国内风电抢装带动下,全球风电塔筒市场规模突破千亿元大关,达到 1208 亿元,考虑到 2020 年我国风电新增装机占比 56%,假定单 MW 塔筒用量一样,我们估 算 2020 年国内风电塔筒市场规模 676 亿元,市场规模广阔。

就市场格局而言,我国风电塔筒市场份额却极为分散,2020 年四大龙头合计市场 份额仅约 31%,核心在于塔筒重量可达数百吨,陆上运输费用高昂,存在明显的运输 半径问题。

作为典型的“短腿”行业,产能布局&码头资源将是塔筒企业核心竞争力。风电塔 筒生产本质上属于再加工,技术壁垒较低,企业多轻资产运行,原材料成本占比高达 80% 以上,有竞争力的陆上运输半径多在 500km 以内,合理产能布局是减少运营成本、提升 市占率的必备条件。此外,鉴于海风成长空间广阔,以及庞大的海外市场,海工生产基 地可最大程度地减少陆上运输成本,稀缺的码头资源同样成为塔筒企业核心竞争要素。

风电行业成长性显现背景下,各大龙头扩产动力充足,随着产能陆续释放,头部集 中度有望进一步提升,我们看好进行前瞻性产能布局的企业脱颖而出,具体来看:

①天顺风能:2021H1 公司塔筒产能合计 70 万吨/年,并在通辽、濮阳等地积极扩 产,公司预计 2023 年底可形成塔筒产能 120 万吨/年;此外,德国&射阳海工 基地建设也稳步推进,公司预计 2022 年可形成 60 万吨/年海工产能。

②大金重工:四大基地设计产能合计 100 万吨/年,重点加码海风,山东蓬莱基地 设计产能 50 万吨/年,是业内单体产能最大、资质最全的海风塔筒&桩基生产 基地,也是公司“两海战略”(海上风电&海外市场)的实施主体。

③天能重工:2021H1 合计产能 63.05 万吨/年,其中海工年产能 28 万吨/年,在全 国共有 12 个生产基地(含在建),其中陆风产能较为分散。

④泰胜风能:2021M12 公司产能超过 50 万吨/年,其中海上风电产能 20 万吨,新 疆基地尚未饱和,并考虑继续加码投资海风制造基地。

中长期看,海外市场有望成为中国本土塔筒企业重要的增长点。风电塔筒为典型的 劳动密集型行业,成本控制能力是企业核心竞争力。相较海外,国内原材料、人工等成 本均具备较大优势,并容易发挥规模化降本效应。具体来看,2016-2019 年本土塔筒龙 头海外业务快速拓展,2020 年受国内抢装&海外疫情影响有所下滑,但不改海外市场长 期成长逻辑,我们看好掌握稀缺码头资源和进行海外产能布局企业的成长潜力。

2.2. 轴承:稀缺的单位价值量提升环节,主轴承国产化亟待突破

轴承在风电机组中应用广泛,是国产化难度最高的风电零部件之一。风电轴承主要 用于连接机组内偏航、变桨和传动等系统转向,一般风电机组的核心轴承包含 1 套主轴 轴承、1 套偏航轴承和 3 套变桨轴承。风电机组工况恶劣,对工作寿命&稳定性要求较 高,作为风机各动力系统的连接体,风电轴承技术复杂度高,是业内公认的国产化难度 最高的风电设备零部件之一,也是长期阻碍我国风电产业自主发展的一大壁垒。

风机大型化背景下,轴承是稀缺的单位价值量提升的零部件环节。据三一重能公告 数据计算,主轴承单 MW 均价随着风机功率提升明显增加。由此可见,轴承是风机大 型化趋势下稀有的单位价值量提升的零部件,主要原因在于大功率轴承技术壁垒明显提 升,在大风机叶片受力不均衡导致机组载荷增加,需引入独立变桨进行平衡,对轴承耐 损耗性能提出更高要求。

进一步分析,从明阳智能招股书中公告的风机成本构成中可以发现,在 1.5MW 和 3MW 风机中,2018H1 主轴轴承价值量占比分别为 2%和 7%,轴承在大型风机中的成本 占比明显提升。在风机大型化趋势下,随着价值量占比逐步提升,轴承环节在风电行业 中具备更强的成长性,有望表现出高于其他零部件环节的行业增速。

全球风电轴承仍由海外主导,大功率主轴轴承国产化亟待突破。全球范围来看,高端轴承市场被瑞典 SKF、德国 Schaeffler、日本 NSK、日本 JTEKT、日本 NTN、日本 NMB、日本 NACHI 和美国 TIMKEN 所垄断。在风电轴承领域,2019 年德国 Schaeffler 和瑞典 SKF 合计占据全球 53%份额(按销售额),而国内的洛轴、瓦轴和新强联等企业 市占率之和不足 10%(按销售额),尤其在大功率主轴承领域仍处于起步阶段,国产替 代空间较大。

持续研发投入下,国产大功率风电主轴承已取得阶段性产业化突破。2016 年以来 本土企业开始陆续突破大功率风电主轴承技术,洛轴、瓦轴、大冶轴和新强联均在 4MW 以上主轴承领域具备一定研发&产业化经验。特别的,新强联已在大功率风电主轴轴承 领域取得规模化产业突破,2021 年加码“3.0MW 及以上大功率风力发电主机配套轴承 生产线建设项目”,项目达产后,预计每年可新增 1500 个 3MW 以上主轴承产量。

2.3. 法兰:大型化提升行业壁垒,市场集中度有望进一步提升

法兰是风电塔筒重要的支撑连接件,2020 年全球市场规模超 200 亿元。法兰是风 电塔筒的关键连接件、支撑件和受力件,需长期承受复杂风力交变载荷下的拉伸、弯曲 和剪切等作用力,是风机承重的重要部件。受益国内风电抢装,我们预估 2020 年全球& 我国风电法兰市场规模分别达到 227 和 127 亿元,均实现较大幅度增长。

风电法兰已基本实现国产化,市场集中在恒润股份等少数玩家手中。经过多年发展, 我国风电法兰行业已趋于成熟,领先企业包括恒润股份、伊莱特、派克新材料等,其中 2020 年恒润股份风电塔筒法兰业务实现收入 14.55 亿元,同比大幅增长 91.2%。若以上 文测算的全球风电法兰市场空间为基准,我们预估 2016-2020 年恒润股份风电法兰全球 市占率持续提升,2020 年达到 6.4%(按销售额),依旧具备较大的成长空间。

大型化提升行业门槛,有望进一步优化市场格局。风电法兰归属辗制环形锻件,大型化法兰对供应商的技术&资金实力都提出了更高要求:①在技术层面上,大型风机塔 筒重量增加,法兰载荷强度明显增强,对法兰的性能要求大幅提升,需依赖于企业长期 积累的质量管理能力和生产经验;②在资金层面上,锻造行业具备初始投资大、建设周 期长的特征。以恒润股份募投项目为例,10-12 米数控辗环机单价高达 1.45 亿元,10000T 油压机单价高达 1.35 亿元。大型化法兰高昂的设备投资抬升行业门槛,领先企业的资本 优势得以充分发挥。

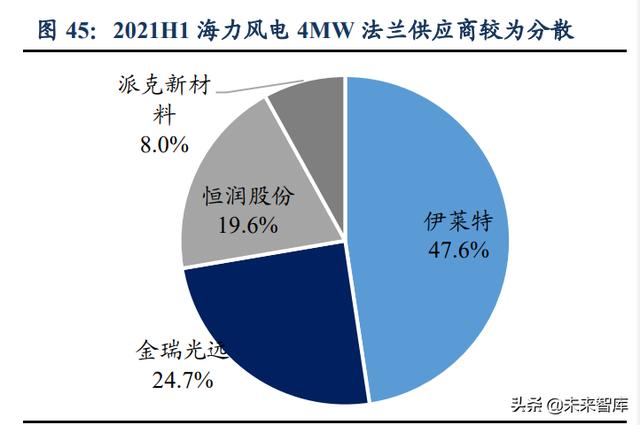

微观层面来看,若以海力风电法兰采购情况为例,大型化法兰市场集中度提升的趋 势已经显现。①在 2020 年海力风电 4MW、4.5MW 和 5MW 产品的法兰采购中,对恒润 股份的采购金额占比分别为 41.76%、58.50%和 71.61%,头部集中度随功率增加而明显 提升;②2021H1 海力风电 4MW 法兰供应商较为分散,5MW 法兰供应商集中度明显提 升,对恒润股份的采购金额占比高达 81.3%,较 2020 年(71.6%)也有明显提升。我们 认为,依托过硬的技术实力&产业经验,叠加资本市场助力,随着募投产能陆续释放, 恒润股份在大型化法兰领域的优势正在逐步放大,市场份额有望持续提升。

2.4. 铸件:竞争格局较为稳定,关注大功率先进产能布局

风电铸件主要包括齿轮箱壳体、轮毂、底座、行星架、定动轴等,起到支撑与传动 的功能,约占风机成本的 8%-10%,2020 年全球市场规模达到 307 亿元。铸件加工主要 包括熔炼、浇筑、机加工等工序,属于重资产行业,具备明显的规模经济效应。

全球铸件市场集中度较高,80%风电铸件产能来自我国。据日月股份公告数据,2019 年全球风电铸件 CR5 高达 64%,80%以上风电铸件产能集中在我国,领先企业包括日月 股份、永冠集团、吉鑫科技、山东龙马等,其中日月股份产能布局较为领先,2021H1 已拥有 40 万吨铸件产能,2021Q4 海装铸件项目建成达产后产能可提升至 48 万吨。

风机大型化趋势下,落后产能加速出清,看好布局大兆瓦产能企业市占率提升。大 型铸造零部件对企业的资本投入和技术能力均提出了更高的要求,行业门槛抬升,竞争 格局有望进一步优化。在本土企业中,日月股份积极布局先进产能,2020 年募投项目加 码“年产 22 万吨大型铸件精加工生产线建设项目”,市场份额有望进一步提升。(报告来源:未来智库)

3. 受益海上风电崛起,海缆&桩基市场需求快速打开3.1. 海缆:深远海化趋势下,将成为海风最受益环节

海缆为海上风电三大基础件之一,在海风项目中价值量占比约 8%-13%。一般情况 下,海上风电海缆包括阵列电缆和送出电缆两部分,其中阵列电缆负责将风机电能输送 到海上升压站,送出电缆负责将电能输送到陆地。海缆需长期运行在强腐蚀、高水压环 境,对耐腐蚀、抗拉耐压、阻水防水等性能要求极高,造价明显高于陆缆,在海上风电 项目投资中的占比可达 8%-13%,和风机/塔筒、桩基并称为海上风电三大件。

受益海上风电装机容量快速提升,我国风电海缆处在快速增长期。2020 年我国风 电海缆市场规模约 60 亿元,2013-2020 年 CAGR 高达 79.48%,远高于全球同期 CAGR (22.35%),直接导致我国海缆占比快速提升,2013 年我国风电海缆市场规模全球占比 (按销售额)仅为 3%,2020 年快速上升至 50%,我国已成为全球风电海缆市场主要增 长点。短期来看,在海风退补抢装背景下,2021 年我国风电海缆市场规模约 156 亿元, 同比 160%,受益海风持续导入,2025 年我国风电海缆市场规模有望突破 250 亿元。

海风深远海化趋势下,海缆将表现出更强的成长弹性。深远海地区风能储量大,发 电效率高,纵观欧美市场,海风离岸化发展大势所趋,对海缆的需求有望量价齐升,具 体体现在:①风电场离岸距离增加直接带动海缆需求长度增加,同时受生态红线区影响, 部分近海区海缆还需绕行;②大兆瓦&长距离传输容易导致交流电功率损耗增加,对海 缆传输性能要求更高,远海送出电缆将向更高等级的高压交流或柔性直流方向发展,技 术难度与建设成本均大幅增加,单位价值量也将显著提升。

国内海缆市场集中度较高,盈利能力强,港口资源为行业主要争夺点。我国海缆已 基本实现国产化,2019 年中天科技、汉缆股份和东方电缆合计占据我国 93%市场份额, 市场集中度高且长期较为稳定,主要系海缆准入门槛高,需通过 CCC 等强制认证,验 证周期较长,这也造就了海缆相较陆缆更强的盈利能力。除技术&资金实力外,港口资 源是海缆行业另一大核心壁垒,一方面体现在客户资源就近获取,另一方面在于降低运 输&敷设安装成本,故稀缺港口资源将成为行业主要竞争点。

3.2. 桩基:市场规模快速打开,龙头企业市占率提升明显

风机基础是海上风机重要的支撑结构件,2021 年约占海上项目投资的 19%。海上 风机基础连接塔筒和海床地基,对抗腐蚀、抗台风和抗海水冲击性能要求极高,是海上 风电三大基础件之一,成本约占到我国海上风电项目总投资额的 19%。具体来看,桩基 &导管架主要应用于 0-60 米的浅海区域,应用成熟,是全球主流的海上风机基础,漂浮 式基础在深水海域应用潜力大,尚在研制之中,短期难以大批量商业化应用。

受益海上风电快速增长,我们预计 2022-2025 年我国海上风机基础年均市场规模可 达 320 亿元,核心假设如下:①我国海上风电新增装机量:参照 1.2 章节“十四五”规 划,假设 2022-2025 年新增装机呈递增趋势;②海上风电项目投资成本:2019-2020 年 数据分别参照大丰 H6 和大丰 H8-2 项目单 GW 投资额,并假设 2021-2025 年逐年下降 8%;③风机基础价值量占比:假设 2021-2025 年维持在 19%。

海上风机基础已基本国产化,海力风电市占率正在快速提升。海上风电对设备稳定 性要求更高,准入门槛高于陆上风电,我国海上风机基础市场主要集中在海力风电、大 金重工、长风海洋等少数几家公司,其中海力风电在如东、通州、大丰等试点区均拥有 生产基地,2020 年桩基业务实现收入 28.92 亿元,占总营收的比重高达 73.61%。具体 来看,海力风电在我国海上风机基础行业的市场份额正在快速提升,我们测算结果显示, 2019 年海力风电市占率(按销售额)约为 10%,2020 年快速上升至 30%。

4. 重点公司分析4.1. 恒润股份:本土风电法兰龙头,轴承&齿轮有望成为第二成长曲线

恒润股份成立于 2003 年,是国内辗制环形铸件&锻制法兰重要供应商,具备较强 的装备工艺&研发优势。公司产品广泛应用于风电、石化、金属压力容器、机械、船舶 等行业,已通过 TUV 莱茵 ISO9001、欧盟 PED 和日本 JIS 等国际权威认证,并与维斯 塔斯、通用电气、西门子-歌美飒、艾默生、三星重山等世界龙头保持深度合作。

公司为风电塔筒法兰重要供应商,技术水平全球领先。公司是全球少数能制造 7MW 及以上海上风电塔筒法兰的企业之一,并已实现 9MW 产品的量产。在过硬的技术水平 基础上,公司顺应下游需求积极扩产,2020 年风电塔筒法兰毛坯产能达到 18 万吨,同 比提升 59.96%,带动相关业务收入快速增长,2021H1 公司在风电塔筒法兰行业实现收 入 6.96 亿元,在主营收入中占比高达 73%,已成为公司主要收入来源。

受益国内风电行业高景气度,公司业务规模快速扩张,盈利水平积极向好。①收入 端:2016-2020 年公司营业收入 CAGR 达到 39.52%,2021Q1-3 实现营收 17.30 亿元,同 比 3.28%,增速有所下降,主要系 2020 年同期行业抢装基数较高所致。②利润端: 2016-2020 年公司归母净利润 CAGR 达到 48.7%,高于收入端增速,盈利能力有所提升, 2021Q1-3 销售净利率达到 19.47%,主要系在销售毛利率稳步回升的基础上,公司规模 效应显现,期间费用率大幅下降(2016 和 2021Q1-3 分别为 16.51%和 8.74%)。

公司积极扩充海风大型锻件产能,夯实核心竞争力,募投加码轴承&齿轮业务,有 望成为第二成长曲线。2021 年公司借助资本市场资源,拟募资约 14.74 亿元用于建设年 产 5 万吨 12MW 海上风电机组用大型精加工锻件扩能项目、年产 4000 套大型风电轴承 生产线项目和年产 10 万吨齿轮深加工项目,项目建投达产后,将大幅提升公司大型风 电精加工锻件产能,并拓展风电轴承&齿轮业务,进一步完善风电产业链布局。

4.2. 新强联:主轴承国产化先行者,募投项目打开产能瓶颈

本土风电轴承龙头,产品线完善,高端主轴承成功打破海外垄断。新强联成立于 2005 年,专业从事大型高端回转支承业务,可应用于风电、盾构机、工程机械等领域。 经过多年发展,公司在风电轴承领域产品线完善,全面覆盖主轴轴承、偏航轴承和变桨 轴承三大类产品。特别的,在主轴轴承领域,公司成功研发出三排圆柱滚子主轴承和双 列圆锥滚子主轴承等高端产品,打破海外长期垄断,并实现进口替代,2021H1 公司风 电类产品收入占比高达 92%。

风电需求旺盛&募投产能释放,公司业绩进入快速增长期。随着公司风电轴承国产 替代陆续推进,2016-2019 年公司营收 CAGR 达到 21.85%,保持稳定增长。2020 年以 来,下游风电行业需求旺盛,叠加公司 IPO 募投产能释放,公司业绩高速增长,2020 年营收达到 20.64 亿元,同比大幅提升 221%,截至 2021Q1,公司在手订单达到 24.7 亿 元(含税),将保障短期业绩延续快速增长态势。与此同时,在销售毛利率相对稳定的 基础上,公司规模效应显现,驱动盈利水平明显提升,2021Q1-3 销售净利率达到 21.05%。

2021 年募投项目再次加码大功率风电轴承,进一步打开公司成长空间。在 2020 年 IPO 基础之上,2021 年公司再次加码轴承募投项目,相较 IPO 募投,本次募投项目重点布局了技术难度更高的主轴承和高功率偏航离桨轴承(4-6MW),将进一步夯实公司在 业内的领先地位。2021 年募投项目达产后,公司预计可新增 1500 个主轴承和 5400 个偏 航变桨轴承产能,对应年销售额可达 16.3 亿元,将进一步打开公司成长空间。

4.3. 大金重工:全球化风电塔筒龙头,“两海”战略打开成长空间

专注于风电塔筒的全球化企业,供货海内外一流主机厂商。大金重工成立于 2003 年,主营产品包括风电塔筒、导管架、海上升压站等风电设备及零部件,2021H1 公司 风电塔筒业务实现收入 16.38 亿元,占总营收比重高达 97.9%。作为全球风电设备制造 第一梯队企业,公司积极拓展海外市场,已与 Vestas、SGRE、GE 等海外知名主机厂达 成战略合作,2021H1 海外收入达到 4.45 亿元,在总营收中的占比达到 26.60%。

国内风电抢装背景下,2019 年以来公司业绩持续高增。2018-2020 年公司营收 CAGR 高达 85%,在 2020 年行业抢装高基数下,2021 年仅前三季度公司营收就达到 31.80 亿 元,同比 57.53%,延续高速增长态势,这主要系公司产能大幅提升&海外市场加速拓 展。在利润端,2018-2020 年公司归母净利润 CAGR 高达 172%,远超收入端增速,销 售净利率由 2017 年的 4%提升至 2020 年的 14%。究其原因,一方面系 2017 年受行业需 求下滑影响公司毛利率短期承压,另一方面系公司规模效应显现,控费能力明显提升。

卡位稀缺码头资源,“两海战略”打开公司成长空间。如上文所言,产能布局&码 头资源是塔筒企业核心竞争力。①产能布局方面,公司四大生产基地设计年产能达到 100 万吨,其中辽宁阜新基地是东北地区规模最大、制造能力最强的风电塔筒制造基地。山 东蓬莱基地是公司“两海战略”实施主体,是业内单体产能最大(50 万吨)、资质最全 的海上风电塔筒和桩基供应商。②码头资源方面,截至 2021H1,蓬莱基地运营有 10 万 吨级对外开发专用泊位 2 个、3.5 万吨级对外开发专用凹槽泊位 1 个,已建成正在履行 审批手续的靠泊等级 10 万吨级泊位两个(预计 2022 年运营),码头区域自然水深 10-16 米,是国内优质的深水码头,并配有起重能力 1000 吨的龙门吊。码头后方已建成 57 万 平方米的海上风电塔筒、单桩基础、深远海导管架专业化制造基地,重载总装和出运场 地达到 30 万平方米。

山东蓬莱生产基地具备得天独厚的区位&基础设施优势,可明显节约公司海上风电 业务&海外业务的运输成本,对公司“两海战略”实施意义重大,随着海上风电市场需 求放量&公司海外业务快速拓展,公司成长空间正在持续打开。

4.4. 中际联合:专注于风电行业的高空作业设备供应商

中际联合成立于 2005 年,主要从事高空安全作业设备研发、生产、销售并提供高 空安全作业服务。公司自 2008 年起将业务重心转至风电领域,2018-2020 年在风电行业 收入占比高达 99.74%、99.40%和 99.95%(占主营收入),核心设备包括塔筒升降机、免 爬器、助爬器等高空升降设备,以及防坠落系统、滑轨、爬梯等高空安全防护设备。

公司在风电高空作业设备领域主导地位显著。据公司招股书测算,2018-2019 年公 司设备在国内市场占有率过半,且在快速提升中,2018-2019 年分别为 55.47%和 67.54%, 行业龙头地位明显。

公司已成功供货海内外主流风电客户群体。据公司招股说明书披露,公司实现了国 内 2019 年具有新增装机的全部风机制造商和国内五大电力集团的全覆盖,全球前 15 大 风机制造商也已覆盖 13 家,产品成功应用于国际知名可再生能源发电企业,2018-2020 年金风科技、远景能源、国家能源集团稳居公司前五大客户。

风电行业需求旺盛&市场份额提升,公司业绩保持快速增长。2017-2020 年公司营 业收入和归母净利润 CAGR 分别为 33%和 37%,保持稳定增长态势,一方面系国内风电装机量快速增长,且风机大型化趋势下塔筒高度增加,公司产品需求度和价值量均有 所提升,另一方面系公司市场份额持续提升。盈利能力方面,2017-2021Q1-3 公司销售 毛利率保持相对稳定,规模效应下销售净利率稳中有升,2021Q1-3 达到 28.90%。

4.5. 东方电缆:受益海风行业发展,海缆业务快速扩张

东方电缆成立于 1998 年,是国内领先的电缆制造商,拥有陆缆系统、海缆系统和 海洋工程三大产品系列,具备 500kV 及以下交流(光电复合)海缆、陆缆、±535kV 及 以下直流(光电复合)海缆、陆缆系统的设计研发、生产制造、安装和运维服务能力, 产品已广泛应用于电力、建筑、通信、风力发电等领域。受益海上风电持续导入,公司 海缆系统业务快速扩张,2018 年收入约 10.72 亿元,2020 年快速上升至 21.79 亿元,占 总营收的比重也由 2018 年的 35.45%快速提升至 2020 年的 43.12%。

海缆业务持续扩张带动下,公司盈利水平快速提升。相较陆缆,海缆对材料结构、施工难度的要求大幅提升,行业竞争格局更好,具备一定溢价空间,毛利率明显高于陆 缆,2020 年公司海缆系统毛利率高达 53.72%(陆缆系统仅为 12.09%)。2016-2020 年公 司营业收入和归母净利润 CAGR 分别为 30.51%和 103.39%,利润端增长弹性较大,2020 年公司销售净利率达到 17.56%,较 2016 年明显提升,主要系高毛利率的海缆业务收入 占比持续提升,同时叠加一定的规模效应。

4.6. 海力风电:海风桩基/塔筒龙头,市场份额持续提升

海力风电成立于 2009 年,专业从事风电塔筒和海上风机基础(桩基&导管架),产 品涵盖 2MW-5MW 等主流规格及 6.45MW、8MW 等大功率产品,技术水平领先,先后 通过 EN1090 欧盟焊接质量管理体系认证和 ISO3834 国际焊接质量管理体系认证,子公 司海工能源已获挪威-德国 DNV GL 船级社风电塔筒组件认证。从收入构成来看,海上 风电为公司主要收入来源,2021H1 对桩基&海上风电塔筒的收入占比合计达 98%。

绑定知名风电客户,桩基市场份额持续快速提升。受制运输半径限制,海工基地产 能布局为海风设备企业一大核心竞争力。公司坐落于国家火炬海风特色产业基地江苏南 通,已拥有海力风电、海灵重工、海工资源、海力海上等生产基地,分布于如东、通州、 大丰等海风项目重点试点地区,是三峡如东系列项目、国电投如东系列项目、三峡大丰 系列项目等重点桩基&塔筒供应商。参照上文数据,我们预估 2019-2020 年公司在国内 桩基市场占有率(按销售额)分别约 10%和 30%,快速提升,行业龙头地位明显。

公司收入规模持续扩张,盈利能力快速提升。①2017 年公司营收约 8.54 亿元,2020 年快速增长至 39.29 亿元,期间 CAGR 达到 66.32%,2021 年海风抢装背景下,仅前三 季度收入就达到 43.73 亿元,同比 100.33%,延续高速增长态势。②在利润端,2017-2020 年公司归母净利润 CAGR 高达 173.52%,远超收入端增速,盈利能力明显提升,2021Q1-3 销售净利率达到 22.22%,这一方面系公司海上风电塔筒业务拓展顺利,相关毛利率大 幅上升,另一方面系收入规模持续扩张背景下,规模效应有所显现,2021Q1-3 公司期 间费用率仅为 1.90%,较 2017 年(13.28%)大幅下降。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,