独家数据支持:开源证券金融工程团队

每个时代都有其独特的人、事、物,这些独特的人、事、物构成了其所在时代的发展脉络,并形式一个个推动历史车轮向前行进的印记。在中国资本市场,2009年10月30日创业板的开市算得上是一个极具标志性的事件,至此,代表中国经济最强活力的一批优秀公司开始登上资本舞台。

今天我们要聊的话题就与创业板有关。2023年开年以来,创业板相关指数的表现可谓十分抢眼,其中创业板50以6.22%的涨幅拔得头筹(数据截止:2023年1月10日;数据来源:Wind)。考虑到今年流动性宽松的大环境,非常利好偏成长方向,因此创业板50这种强劲势头很有可能延续下去。

资料来源:Wind;数据截止:2023年1月10日

我们也发现,随着A股市场的基金投资者变得越来越成熟,大家对于更加优化的贝塔指数相比过去有了更强烈的投资需求。比如说,今天绝大多数的80后投资者已经很少去用上证指数来衡量市场涨跌了,而是用更具代表性的沪深300指数。大家在买指数基金的时候,也对更具有时代气息的指数有了越来越强烈的需求。

比如说,我们看到在2022年底的时候,市场整体还较低迷,而景顺长城在这个时点发行的创业50ETF(代码:159682),却得到了市场的认可。

回到当时时点,投资者对于市场预期变得更加积极,流动性的边际改善,经济基本面的复苏回升都有助于市场走强。而由于未来整体GDP增长可能未必特别强劲,在一个弱复苏的格局下,预计优质的成长性公司会表现更好。

2023年开年以来的市场表现强势。创业50ETF(代码:159682)这个在2022年12月发行的产品,目前单位净值已达1.05元(数据截止:2023年1月12日;数据来源:Wind)。那么为什么创业50是一个在今年可能变成爆款的宽基指数呢?我们接下来就为大家做一些深度分析。

优中选优,龙头增强

创业板50指数,简称创业50,是从创业板指数的100只样本股中,选取考察期内流动性指标(主要是日均成交额)居前的50只股票组成的样本股指数。

创业50侧重样本股流动性、市值集中度和资产配置效率,样本股公司集中了创业板市场内知名度高、市值规模大、流动性好的企业,为投资者提供了分享创业板市场高成长的优质工具,目前已成为A股核心宽基指数之一。

资料来源:Wind、深市基金

从上图我们可以看到创业50层层筛选的过程。当前创业板上市公司总数已超过1200家,创业板指数则是从这1200余家中精选100家市值大、流动性好的公司组成样本公司,而创业50筛选标准更进一步,从创业板指数样本股中再按流动性指标,并结合行业覆盖情况精选50只排名靠前的上市公司。

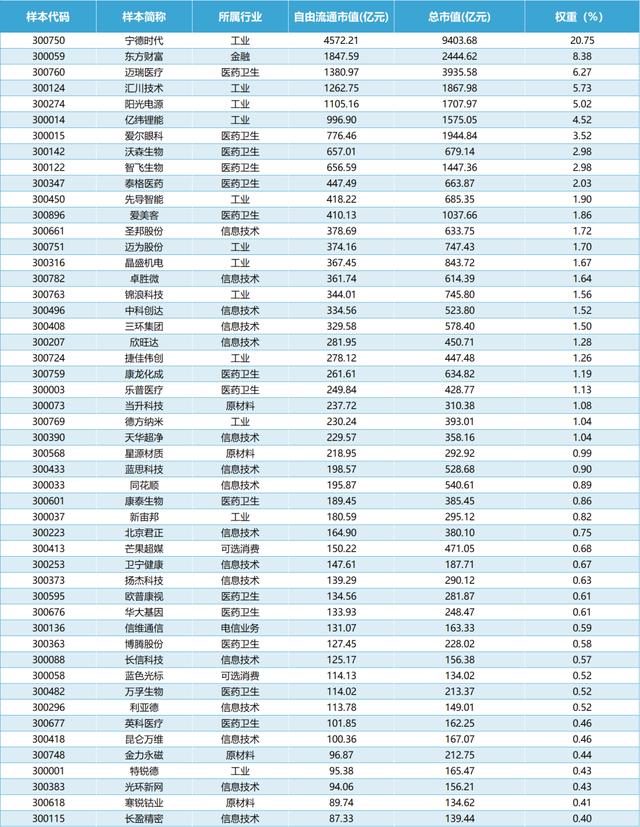

资料来源:国证指数、ETF研究室整理,截至2022.11.30

仔细分析创业50的成份股,我们可以看到,创业50相对创业板指数在个股层面做了很大优化,集中体现在选股更偏向行业龙头公司。例如占创业50比重第一的宁德时代,已经连续多年位居全球动力电池厂商第一。宁德时代自2018年上市以来,营收从不到300亿增长至2100亿,净利润从30亿左右增长至160亿,股价则实现了十倍以上的涨幅!

除了宁德时代,创业50成份股还有医疗器械龙头迈瑞医疗、逆变器龙头阳光电源、医疗服务龙头爱尔眼科、疫苗龙头智飞生物等等,可以说,创业50几乎汇聚了所有创业板龙头公司。

创业板的时代变迁,一部中国经济发展史

均值回归和时代更替,是宇宙中永远不变化的规律,没有一棵树能长到天上去,没有公司的时代,只有时代的公司。在看了无数的历史后,我们发现再伟大的公司也会衰弱,但是反映时代的指数,却能每隔一段时间不断向上。指数中的市值变化,恰恰能最好反映时代脉络的变化。

我们以全世界最有名的指数,道琼斯为例。在1928年的时候,道琼斯30成分股指数第一次推出,而今天依然还存在的公司居然只有两家都带“通用”的名字:通用电气和通用汽车。其他包括铁路、钢铁、糖业都等公司有些被收购(比如说西屋电气就被收购了)、而当时的零售业巨头Woolworth和西尔斯百货都已经破产。

一路向北的是时代(指数),均值回归的是个体(公司)。而在中国,创业50的权重股变化背后,也是一部中国经济的发展史。

2014年的年中,此时的创业板正处在第一轮的牛市中,一年之后在万众创新和杠杆牛市的推动下,创业板指数会从2014年6月30日的1400多点涨到最高的4037点。也在2014年的年中,华谊兄弟登顶创业板“铁王座”位置,成为了那时的第一大权重股。

移动互联网,是那个年代最大的时代背景。越来越多的人把此前的功能手机,换成了智能手机,给他们打开了一个全新的世界。连上网的智能手机,就像一部小电脑,能够完成一个人每天需要做的一切。也正是受益于移动互联网的爆发,越来越多的老百姓开始追求精神世界的满足。当时又叠加了电影屏幕数的快速扩张,在三四线城市,甚至许多小县城都能看到最新的电影。代表娱乐方向的华谊兄弟成为了这辆列车的车头。

到了2014年底,创业板的“铁王座”又移交给了东方财富。万众创新的背景正好赶上了互联网的爆发,万物互联成为了时代的主旋律,而东方财富又是A股极为纯正的互联网特征企业。另一方面,资本市场也用狂热的表现映射出对创新的追求。在经济增长比较平淡的那一年,A股市场在最后几个月开始暴涨,大量的散户跑步入场开户。东方财富通过把互联网和证券交易打通,成为了新股民的交易首选,打开了市值空间。

在此期间,乐视网、信维通信都短暂登顶过创业板“铁王座”,一直到2019年底开始,创业板第一大市值公司斗转星移换成了宁德时代,而且权重的占比相比前几任龙头公司有了明显的提升。也是从这一年开始,中国经济增长的引擎逐渐切换到了高端制造,新能源车成为了比当年的智能手机更大的产业。宁德时代的登顶,也意味着中国具备了全球最优秀的制造能力。

图1:创业50第一大权重股变化:不同时期成长赛道变迁

资料来源:开源证券金融工程团队(数据截至20221112)

创业板权重的变化,体现了不同阶段的中国经济发展特征,我们从创业50指数的行业结构变化中,也能看到这个现象。

在下面这张图中,我们统计了2015年至今的创业板前50大企业权重分布。在2015年底时,传统TMT行业中的计算机和传媒占据了指数权重的前两位,分别达到25%和17.6%;紧随其后的是机械设备、非银金融和环保。

到了2016年,虽然计算机和传媒依然占据前五大权重,但电子已经成为了第四大权重行业。在智能手机渗透率见顶后,中国的消费电子企业反而体现了更强的全球竞争力,牢牢占据了全球电子制造产业链的核心位置,获得了更多的市场份额。

到了2018年的熊市中,市场又经历了一轮新的洗牌,医药生物异军突起,以14.8%的权重排名第三大行业。此时的医药生物受到新的医保改革政策影响,从过去仿制药时代进入了创新药时代,变成一个真正由创新和需求驱动的行业。另一方面,中国通过工程师红利,也催生了全球最大的CXO研发外包产业。从这一刻起,中国医药企业的客户不仅仅是中国的老百姓,也不断走国门。在2019和2020年,医药生物板块更是成为了创业50指数的最大权重板块。

再到2021年,电力设备一跃成为了最大权重板块。这一年新能源车和光伏都从过去依靠政府补贴的方式,变成了消费者主动买单。电动车渗透率开始加速突破,路上的电动车越来越常见。而中国的制造业,也成为电动车零部件产业中最具有竞争力的企业。以特斯拉为代表的全球一流电动车,都用了中国制造的零部件。中国的高端制造,也从以本土市场为主的模式,逐步走向全球。

截止2022年10月底,创业50前三大权重为电力设备、医药生物、电子,他们都受益于中国竞争力向全球输出的过程。而未来几年,我们相信这个行业权重仍然会有变化,不变是永远代表着时代发展的方向。

图2:创50行业变迁:由传统TMT到新能源、医药生物

资料来源:Wind,开源证券金融工程团队(数据截至20221031)

具有新陈代谢功能的创业50

一个资本市场创造的收益率高低,和这个市场有多少优质的公司相关。这是因为,投资的世界是幂率分布的,市场是由极少数的优质公司向前推动的,绝大多数的市场价值,也是由极少数的优秀公司创造。所以说,一个好的资本市场,必须要有新陈代谢的能力。我们从下面这张图看到,1926到2016年的美股市场,一共上市了24,240家公司,总共的价值创造为35万亿美元。但是有差不多50%(17.4万亿)的价值,由90家公司创造。

数据来源:Bloomberg

从上面这个数据统计中发现两个重要的结论:1)一个市场需要不断让优秀的公司上市,劣质的公司退出历史舞台,形成正向的价值创造模式;2)要选到伟大的公司,也差不多是千里挑一的概率(24,240家中的90),采用指数投资的方式,是稳妥享受价值创造的方式(因为这些伟大的公司最终都会纳入指数,推动时代的指数往前)。

创业50指数,也在越来越多优秀企业上市后,通过新陈代谢,让其成分股的质量变得更高。比如说商业模式有天然瑕疵的乐视网,曾经也一度成为创业板市值最大的企业。但是,市场长期只会回报有价值创造能力的企业。在无法形成壁垒和正向现金流,在智能手机领域遇到了包括华为、OV、小米在内的一批非常优秀的中国企业的竞争后,最终乐视网只能昙花一现,没有摆脱退市的宿命。

相反,在2018年之后,随着上市公司数量不断增加,创业板的优质公司数量也越来越多。今天创业50指数里面的宁德时代、东方财富、迈瑞医疗等公司,都是在各个领域创造巨大价值,更代表中国经济禀赋的企业。

截止2022年9月30日,在创业板成立的13年中,已经上市了1206家,相比第一批的28家有了几何倍数的增长,总市值已经接近11万亿。其中,市值在100-500亿元的169家,市值在500亿元以上的24家。2021年度,创业板上市公司平均实现营业收入近24亿元,同比增长近四分之一;平均净利润超过1.7亿元,同比增长超过20%。(数据来源:Wind)

如果把创业板单列出来放到全球,也是一个能排到前20的中型资本市场了。这也说明,创业板不再是一个刚成立的小众交易市场了,而是真正代表未来中国经济发展脉搏的重要市场。

以纳斯达克100为例

新陈代谢是提升盈利质量的关键

和创业50指数气质最接近的,莫过于大洋彼岸的纳斯达克100指数。我们看到纳斯达克也一度在2000年的科网股泡沫后,沉寂了多年,但之后伴随着一批更加优秀的企业上市后,是这一轮美股牛市中表现最好的一个指数。从2009年初最低的1100点附近,到2021年最高的16000点以上,纳斯达克100指数在这一轮牛市中涨了10倍以上。

为什么今天的纳斯达克100能表现那么好呢?背后最大的原因是,上市了一大批高盈利质量的企业。我们看下面这张图,对比了纳斯达克100指数和标普500指数的盈利情况。我们看到纳斯达克100从2010年开始,盈利状态大幅超过了标普500,完全不是大家想象的科技股不赚钱的业态。特别是2000年科网股泡沫后新上市的一大批科技企业,都是非常赚钱的(比如说谷歌、脸书,都具有印钞机特征的商业模式)。

数据来源:纳斯达克100公司网站

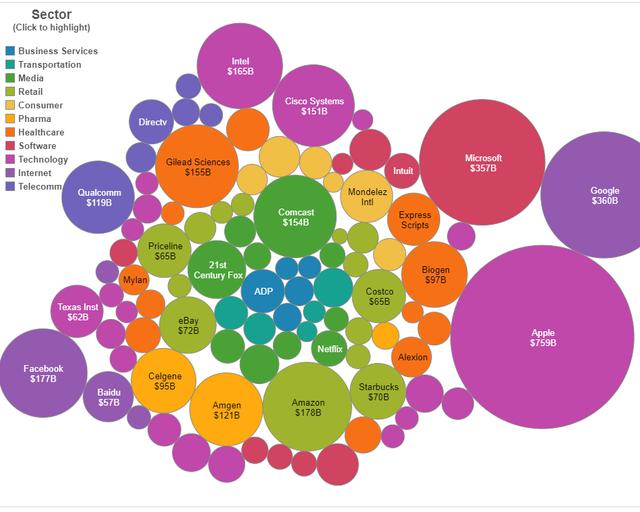

关于纳斯达克指数的新陈代谢,我们可以从下面两张图的对比中有更直观感受。第一张图是2000年纳斯达克见到第一次历史最高点时的权重股,气泡大小代表市值占比高低,气泡的颜色代表不同的行业分布。在2000年科网股泡沫的最高点时,纳斯达克权重股主要分布在TMT行业(以蓝色、紫色为代表),其他行业的颜色很少。这里面也出现了一家叫Worldcom的公司,一度是纳斯达克指数中的重要成分股,最终也因为财务造假而退市。

数据来源:CNBC

下面这张图是截止到2015年底的气泡图。在这张图中我们会看到气泡的色彩明显更加丰富了,说明纳斯达克指数中的成分股变得更加多元化,除了TMT之外,还有大量的生物医药、消费、零售等公司,而这些公司又都是传统行业的创新者。比如说两大在线消费的革命者,电商巨头亚马逊和在线旅游具体Priceline,都被划分在零售板块。而这里面包括苹果、谷歌、脸书、亚马逊等最大市值的公司,都不在2000年的权重比例靠前名单中。甚至连咖啡连锁巨头星巴克也被纳入了进来。

数据来源:CNBC

创业50ETF(代码:159682)

一键布局新核心资产

借鉴国外的经验,反观国内的市场,可以发现一些类似的市场变化轨迹。2017年之前,以贵州茅台为代表的“茅指数”颇受市场欢迎,“茅指数”确实也给投资者带来不菲的收益。但实际上,自2013年以来,代表A股新核心资产的创业50其实是长期跑赢代表老核心资产的沪深300的。从下面这张图可以看到,尤其是2018年之后,新核心资产创业50相对沪深300的超额收益在加速扩大。

资料来源:Wind,ETF研究室整理

其实也不难理解,新核心资产的代表——创业50之所以能跑赢老核心资产,正是因为创业50的这些企业更代表了当下中国经济的主航道,今天创业50里面的宁德时代、东方财富、迈瑞医疗等公司,都是在各个领域创造巨大价值、更代表中国经济禀赋和时代方向的企业。

投资的本质是面向未来,而寻找未来的根本是面向时代。在中国经济的人口红利和城镇化红利都已经逐渐消失之后,继续推动经济增长的动力一定来自效率提升,而创业50宽基指数所代表的新兴产业,正是推动未来中国经济向前的火车头。

风险提示:创业50ETF(159682) 晨星风险评级:中高,适合激进型、积极型投资者。市场有风险,投资需谨慎。文中观点仅供参考。指数基金存在跟踪误差。购买前请认真阅读 《基金合同》《招募说明书》等法律文件,选择适合自己风险承受能力的产品。

基金有风险,投资需谨慎。本文所述具体企业仅供举例使用,不代表任何具体的投资建议。基金历史业绩不代表未来。我国基金运作时间较短,不能反映股市发展的所有阶段。

- end -

上下滑动阅读更多内容

安 昀 | 鲍无可 | 包承超 | 贲兴振 | 薄官辉 | 毕天宇

曹 晋 | 曹 霞 | 曹文俊 | 常亚桥 | 常 蓁 | 常 远

崔建波 | 陈璇淼 | 陈 平 | 陈 媛 | 陈立秋 | 陈 军

陈觉平 | 陈文扬 | 陈 宇 | 陈金伟 | 陈国光 | 陈思靖

陈 鹏 | 陈 玮 | 陈乐天 | 陈轶平 | 陈良栋 | 陈连权

陈 文 | 成念良 | 程 彧 | 程 洲 | 程 琨 | 程 涛

崔 莹 | 蔡嵩松 | 蔡 滨 | 蔡志鹏 | 代云峰 | 邓炯鹏

董伟炜 | 董 超 | 董 梁 | 杜晓海 | 杜 洋 | 杜 沛

杜 广 | 冯明远 | 傅奕翔 | 付 斌 | 付 娟 | 费 逸

范 洁 | 范庭芳 | 方钰涵 | 方 纬 | 方 抗 | 方 建

高兰君 | 高 远 | 刚登峰 | 葛 晨 | 顾耀强 | 谷琦彬

归 凯 | 郭 锐 | 郭 堃 | 郭相博 | 巩怀志 | 韩 冬

韩海平 | 韩 冰 | 郝旭东 | 郝 淼 | 何 帅 | 何晓春

何 琦 | 何以广 | 贺 喆 | 霍东杰 | 侯振新 | 侯 梧

侯 杰 | 洪 流 | 胡昕炜 | 胡鲁滨 | 胡宜斌 | 胡 涛

胡 伟 | 胡志利 | 胡 喆 | 黄 峰 | 黄 力 | 黄立华

黄 波 | 黄 晧 | 黄垲锐 | 黄莹洁 | 姜 诚 | 姜 英

蒋 鑫 | 蒋 璆 | 江 勇 | 江 琦 | 江 虹 | 纪文静

焦 巍 | 贾 鹏 | 贾 腾 | 金晟哲 | 金笑非 | 金梓才

季新星 | 季 鹏 | 匡 伟 | 孔令超 | 劳杰男 | 雷 鸣

李德辉 | 李 琛 | 李晓西 | 李晓星 | 李元博 | 李耀柱

李玉刚 | 李健伟 | 李 建 | 李佳存 | 李 巍 | 李 竞

李 君 | 李振兴 | 李 欣 | 李少君 | 李 瑞 | 李文宾

李 彪 | 李宜璇 | 李子波 | 李 倩 | 李 燕 | 厉叶淼

黎海威 | 廉赵峰 | 梁 浩 | 梁 辉 | 梁 力 | 梁永强

梁文涛 | 廖瀚博 | 林 庆 | 林剑平 | 林 森 | 刘 斌

刘 波 | 刘 辉 | 刘格菘 | 刘 江 | 刘晓龙 | 刘 苏

刘 锐 | 刘 平 | 刘 潇 | 刘 兵 | 刘 晓 | 刘开运

刘元海 | 刘心任 | 刘志辉 | 刘伟伟 | 柳世庆 | 柳万军

陆 彬 | 陆政哲 | 陆 欣 | 陆 航 | 陆 奔 | 罗春蕾

罗世锋 | 罗佳明 | 罗远航 | 骆 莹 | 吕佳玮 | 吕越超

楼慧源 | 马 翔 | 马 龙 | 毛从容 | 莫海波 | 苗 宇

牛 勇 | 倪权生 | 彭凌志 | 彭成军 | 潘中宁 | 潘 明

蒲世林 | 齐 皓 | 祁 禾 | 邱璟旻 | 丘栋荣 | 邱 杰

钱伟华 | 钱亚风云 | 秦 毅 | 秦绪文 | 曲 径 | 饶 刚

任琳娜 | 桑 磊 | 宋海岸 | 石海慧 | 石 波 | 沈 楠

沈雪峰 | 史 伟 | 是星涛 | 苏谋东 | 苏俊杰 | 孙 芳

孙 伟民生加银 | 孙 伟东方红 | 孙轶佳 | 孙浩中 | 孙梦祎

邵 卓 | 唐颐恒 | 唐 华 | 汤 慧 | 谭冬寒 | 谭鹏万

谭 丽 | 田彧龙 | 田 瑀 | 田宏伟 | 屠环宇 | 陶 灿

万建军 | 王大鹏 | 王东杰 | 王 刚 | 王君正 | 王 涵

王 俊 | 王 培 | 王 鹏 | 王 栩 | 王延飞 | 王宗合

王克玉 | 王 景 | 王诗瑶 | 王晓明 | 王奇玮 | 王筱苓

王园园 | 王 垠 | 王文祥 | 王 睿 | 王海涛 | 王登元

王 健 | 王德伦 | 王艺伟 | 王浩冰 | 魏晓雪 | 魏 东

韦明亮 | 翁启森 | 吴 星 | 吴 达 | 吴培文 | 吴丰树

吴 印 | 吴 渭 | 吴 越 | 吴 弦 | 吴 坚 | 吴 悠

伍 旋 | 武 杰 | 肖瑞瑾 | 肖威兵 | 谢书英 | 谢振东

徐荔蓉 | 徐志敏 | 徐 成 | 徐 斌 | 徐 博 | 徐志华

徐习佳 | 徐 爽 | 许文星 | 许 炎 | 许望伟 | 许利明

薛冀颖 | 夏 雨 | 颜 媛 | 闫 旭 | 杨 栋 | 杨 浩

杨 瑨 | 杨锐文 | 杨 帆 | 杨岳斌 | 杨 明 | 杨 飞

杨晓斌 | 姚 跃 | 姚志鹏 | 叶 松 | 叶 展 | 易智泉

于 渤 | 于 洋 | 于善辉 | 于浩成 | 于 鹏 | 俞晓斌

袁 宜 | 袁 航 | 袁 曦 | 袁多武 | 袁争光 | 余小波

余芽芳 | 余科苗 | 张丹华 | 张东一 | 张 凯 | 张 峰富国

张 峰农银汇理 | 张 锋 | 张汉毅 | 张 晖 | 张 慧

张金涛 | 张 骏 | 张剑峰 | 张 萍 | 张 帆 | 张延鹏

张迎军 | 张益驰 | 张鸿羽 | 张 弘 | 张 航 | 张 寓

张宇帆 | 张 杨 | 张 堃 | 张仲维 | 张 勋 | 张 靖

张 亮 | 张西林 | 张晓龙 | 张浩佳 | 章 恒 | 章 晖

章旭峰 | 章秀奇 | 章鸽武 | 詹 成 | 赵大震 | 赵晓东

赵 强 | 赵 剑 | 曾 刚 | 郑澄然 | 郑慧莲 | 郑 科

郑 磊 | 郑巍山 | 郑 伟 | 郑泽鸿 | 郑 日 | 周应波

周克平 | 周 良 | 周雪军 | 周 云 | 周 杨 | 周 崟

周寒颖 | 周智硕 | 朱 平 | 朱 赟 | 朱晓亮 | 钟 赟

钟 帅 | 朱 熠 | 左金保 | 赵 蓓 | 智 健 | 邹立虎

邹维娜 | 邹 唯 | 邹 曦