全球宏观:

强势回升的非农数据和欧央行鹰派立场松动抵消了美联储2月鸽派议息的影响,美元指数震荡走高。英镑受央行转鸽的立场拖累大幅下挫。除新台币外,亚洲新兴市场货币普遍相对美元贬值。美元兑人民币如期打破震荡,夜盘突破6.80,三大人民币指数先升后降。境内外美元和人民币利差走阔。G7汇率:

以非农为契机,美国的基本面韧性逐渐被市场认知,叠加欧央行进一步炒作紧缩的空间有限,美元指数下行压力减轻或将转入偏弱震荡。下周美联储官员发声密集,警惕市场乐观情绪被进一步修正。此外关注欧英官员发言、澳洲联储议息会议、英国2022年第四季度GDP数据等。人民币汇率:

市场主要交易逻辑有望从美联储放缓加息切换到加息预期重修,给予美元兑人民币上行动能。美元兑人民币上行速率将随北向资金的边际变化而变化,周五陆股通流入已经放缓。上行空间还受到美元指数的影响,2月14日公布的美国CPI数据是关键。一、全球宏观概览1.1 外汇市场回顾G7汇率方面,美联储2月会议无鹰派增量信号被市场解读为鸽派,打压美元指数表现,不过“好到失真”的非农数据、欧央行鹰派立场松动为美元指数在后半周的反攻提供动力,本周美元指数震荡走高。欧元区成功躲避2022年第四季度的衰退、核心通胀居高不下使得欧元在美元指数上涨背景下维持韧性。受英国央行加息渐进尾声的暗示拖累,英镑相对美元大幅贬值。亚洲汇率方面,除新台币外,新兴市场货币普遍相对美元贬值。市场利率随中国台湾地区“中央银行”连续加息而持续走高,支撑汇率;同时台方加强与美方互动,台积电等产业有望获得业务增长。人民币汇率方面,周五晚间美国非农数据公布后,美元兑人民币打破区间震荡,向上突破6.80,对此我们在1月30日发布的月报《变盘时点与诱因讨论》中已经提示“2月人民币升值波段 有望告一段落,转为震荡形态,重启修复高估需要境内美元流动性再度收紧”,并给出变盘的三个时点——美联储议息、非农数据和美国CPI。本周三大人民币指数先升后降。境内外掉期点数和价差震荡;境内外远期点数分化、价差走阔。

1.2 重要利率追踪美元流动性方面,本周离岸美元流动性边际宽松,当前新兴市场美元流动性的宽裕程度已大幅赶超美联储加息前夕。美元Libor、SOFR利率趋于走平,境内掉期隐含美元利率回落,境内外利差(境外-境内)走阔。人民币市场方面,为维护银行体系流动性合理充裕,1月28日至2月3日期间,央行累计开展12380亿元逆回购操作,同时共有23060亿元逆回购到期,公开市场实现净回笼10680亿元。市场利率方面,1月20日至2月3日期间,3个月Shibor下行2bp,NCD下行0.73bp,CNH Hibor上行4bp。境内外人民币利差(境外-境内)扩大。

二、G7走势分析2.1 美联储进一步放缓加息,1月非农大超预期北京时间2月2日凌晨,美联储公布2月议息会议结果,如期加息25bp,加息节奏进一步放缓,联邦基金目标利率上限达到4.75%。此次会议声明措辞略有修改,显示美联储认为已经取得了抗击通胀的阶段性成果。加息路径方面,鲍威尔表示,仍有两次或更多次(a couple of more)加息货币政策才能达到适当的限制性水平,并不认为今年会降息。 这与12月点阵图信息一致。通胀方面,鲍威尔称,现在宣布战胜通胀为时尚早,还处于通胀下行的早期阶段;通缩进程已经启动,尤其是在商品价格方面;不过住房价格可能继续上涨,除住房以外的核心服务也还没有出现通缩。关于经济,鲍威尔依然相信经济能够软着陆,今年将维持经济正增长。本次会议不公布点阵图和经济预测,尽管鲍威尔的立场并没有明显变化,但市场依旧认为随着通胀持续下降和经济放缓,美联储将很快停止加息。议息会议后美元指数和美债10Y收益率大跌。(具体分析参见《兴业研究海外宏观报告:美联储进入数据观察期——评美联储2月议息会议20230202》)

2月3日,美国劳工局公布的数据显示,1月非农新增就业人数为51.7万人,远超预期的18.5万人,前值22.3万人(修正后为26万人);失业率继续下降至3.4%,低于预期3.6%及前值3.5%,刷新 1969 年以来的最低水平;工资增速基本符合预期,平均时薪环比上涨0.3%,与12月的增速持平,同比增长4.4%,略高于预期4.3%,低于前值4.6%,为2021年8月以来最低;劳动参与率意外上升至62.4%,略高于市场预期和前值为62.3%。“好到失真”的非农数据令联储加息预期迅速升温,消息公布后美元指数携手美债收益率短线飙涨。

2.2 欧元区核心通胀居高不下,央行会议鹰派程度不及预期

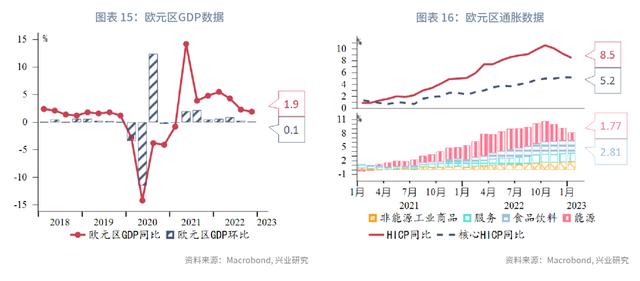

本周公布了多个欧元区关键经济数据。1月31日,欧盟统计局公布的数据显示,欧元区2022年第四季度GDP环比初值为0.1%,高于此前预期的-0.1%,较前值0.3%有所下降;GDP同比初值增长1.9%,创2021年第一季度以来新低,但高于市场预期的1.7%。由于冬季天气温和、各国用电谨慎再加上财政发力,欧元区经济韧性较强。次日,欧盟统计局发布欧元区1月HICP数据。受益于能源通胀的进一步回落,欧元区1月HICP同比初值为8.5%,低于市场预期8.9%,较上月9.2%继续下滑;核心HICP同比初值上升5.2%,略高于市场预期的5.1%,较上月维持不变。韧性的基本面数据以及居高不下的核心通胀提振了本周欧元的表现。

北京时间2月2日晚,欧央行如期宣布加息50bp,并称打算在3月会议再加息50bp,随后依据数据评估货币政策路径。同时,欧央行确认了在3月至6月以每月150亿欧元的速度缩减资产购买计划(APP),且提供了再投资金额分配细节,但仍未披露后续缩表计划。本次会议声明的措辞有重大修改,认为未来能源冲击将比预期更快消退,将增长的下行风险和通胀的上行风险均调整为中性。这可以视为欧央行认为欧元区在走出能源危机带来的滞胀困境方面已取得明显进展。行长拉加德在新闻发布会上的表态也不如预期坚定,指出“打算(intend)在3月再加息50bp”是一个强有力的措辞但不是一个绝对的、不可撤销的、无条件的承诺。议息会议后,欧元兑美元、主要欧系利率失望走低,助力美元指数反弹。(具体分析详见《兴业研究海外宏观报告:欧英加息预期双降温——评欧英央行2月议息会议20230203》)

2.3 英国央行立场软化

英国央行同样于2月2日举行议息会议,以7比2的多数票通过加息50bp的决议,符合预期。持反对票的委员延续了前一次会议的主张,即支持暂停加息。加息50bp的支持者认为,一方面是近期经济数据显示出韧性增强的迹象,另一方面,劳动力市场仍然吃紧,国内价格和工资压力强于预期,表明潜在通胀存在更大风险。值得注意的是,前瞻指引部分删除了“在必要时作出有力回应”的表述,暗示其立场软化。英国央行认为,实际通胀主导了薪资的变动,今年薪资压力将随实际通胀回落而下降。因而英央行较欧央行更加鸽派。议息会议后,英国央行加息预期降温,英镑兑美元短线下挫。(具体分析参加《兴业研究海外宏观报告:欧英加息预期双降温——评欧英央行2月议息会议20230203》)

2.4 后市展望

以非农为契机,美国的基本面韧性逐渐被市场认知,叠加欧央行紧缩进一步炒作的空间有限,美元指数下行压力减轻,或将转入震荡行情。当前是市场的数据观察阶段,月中公布的美国1月CPI数据将成为下一个关键窗口。下周美联储官员发声密集,警惕市场乐观情绪被进一步修正。英国央行行长的发言也值得关注,从中探索英国央行后续紧缩路径的蛛丝马迹。此外关注澳洲联储议息会议、英国2022年第四季度GDP数据等。

三、人民币汇率研判与策略建议3.1 警惕中美关系起波澜

2021年拜登上台后,在其就职演讲中曾提出“中国是美国最严峻的竞争对手(most serious competitor)”,2022年发布了系列政策和措施。

近期,中美在2022年G20巴厘岛峰会会晤取得的微妙平衡再起波澜。2023年2月2日,美国防长奥斯汀在菲律宾首都马尼拉会见菲律宾总统马科斯后,两国国防部发表联合声明,同意加强防务合作协议(EDCA),允许美国在菲律宾新增部署4个军事基地,使美国在菲军事基地达到9个。随后2月3日,美方宣布推迟美国务卿布林肯的访华行程。而此前,中菲于1月5日刚刚签署《中华人民共和国和菲律宾共和国联合声明》。

中方明确表态,期望推动中美重回健康稳定发展的轨道。《人民日报》在2023年2月1日至3日间连发《中美必须找到正确相处之道》《“脱钩断链”行不通,深化合作是出路》和《阵营对抗没有前途,互利共赢人心所向》三篇文章聚焦中美关系,呼吁美国承担大国应有的责任。

3.2 港币拆借利率未跟进美元加息步伐

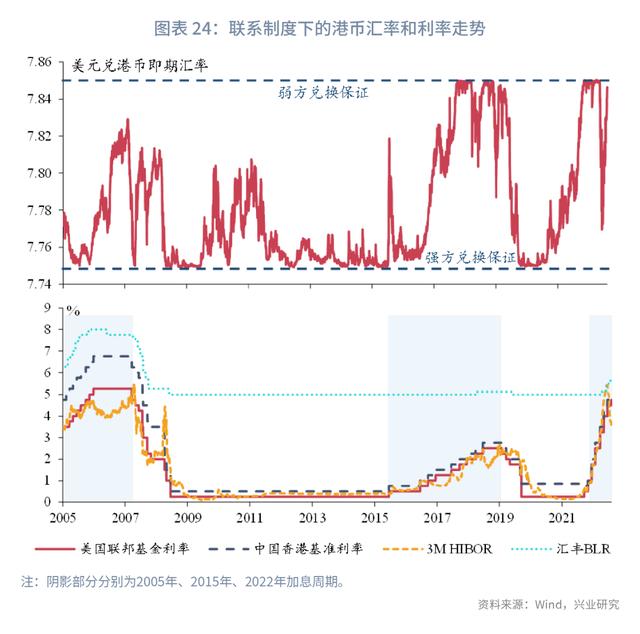

2023年2月2日,美联储如期加息25bp,将美国联邦基金利率提高到4.5%-4.75%区间。受联系汇率制度约束,中国香港金管局(HKMA)同步将基本利率由4.75%上调0.25%至5%,但HIBOR持续回落,且各大银行宣布保持最优惠利率(BLR或Prime rate)不变。

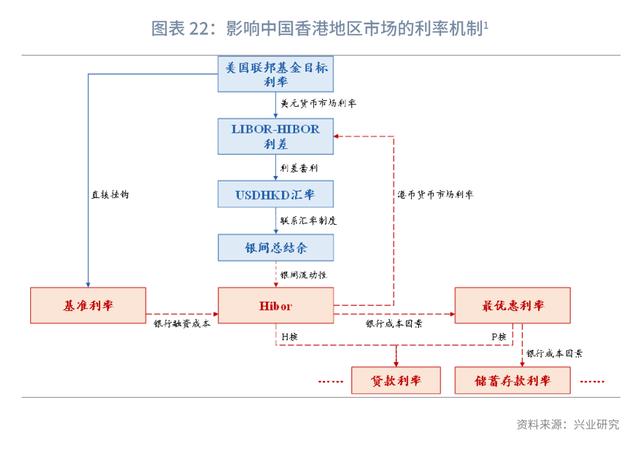

港币于1980年代形成了盯住美元的联系汇率制度,并于2005年推出强方和弱方兑换保证。在该制度下,港币核心利率包括:基准利率、HIBOR、最优惠利率。其中,基准利率由金管局决定,与美国联邦基金利率直接挂钩;HIBOR走势受联系汇率制度和银行间总结余影响,相对滞后于基准利率;最优惠利率则由各家银行自行调整,走势通常最为滞后,与上述利率的相关性也最低。

港币汇率由美元和港币利率共同决定。2021年后中国香港地区非储备性金融账户下资金呈现净流出,流出规模在2022年有所放大,受此影响银行间总结余下降,港币脱离7.75强方兑换保证。2022年美联储开启加息以来,港币数次触及7.85的弱方兑换保证,金管局入市干预购入港币,投放美元,使银行间总结余和外汇储备均有阶段性缩紧;但是外汇基金票据及债券规模持续上升达到1.2万亿港元,保证了基础货币供应。

本次银行最优惠利率未随美联储加息,可能意味着该利率已经达到本轮加息的高点,这主要是考虑到近期港币资金需求不高,银行无需通过提高利率吸引资金。预计未来HIBOR利率将维持相对低位,美元LIBOR利率则可能随着美联储加息预期重估而上行,港币将继续承压。

3.3 后市展望行情研判方面,以非农数据为契机,市场主要交易逻辑有望从美联储放缓加息切换到美联储加息预期重修,在此过程中美元兑人民币汇率向上突破。美元兑人民币上行速率将随北向资金的边际变化而变化,目前,陆股通滚动8周资金流入量达到有数据以来的最高值,周五陆股通流入已经放缓。上行空间则受到美元指数的影响,2月中美国CPI数据是关键。对冲策略方面,6个月以内的购汇敞口建议部分锁定,结汇敞口可以继续等待。产品方面,除普通远期外,期权及期权组合也是较好的套期保值工具。注:

[1] “P按”是指与最优惠利率(Prime Rate)挂钩的按揭贷款利率,即“最优惠利率-约定点数”。“H按”是指与HIBOR 1M挂钩的按揭贷款利率,即“HIBOR 1M 约定点数”,且“H按”的封顶利率为“最优惠利率-250bp”。

[2] 金融资本流动,指从国际收支“证券投资、其它投资及衍生品”组成的非储备金融账户的流入净值。

,