(报告出品方/分析师:中泰证券 杜冲)

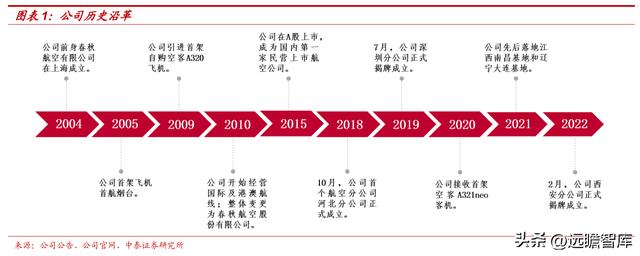

1、历史沿革及股权结构公司前身为春秋航空有限公司,2004年在上海成立;2005年实现首航;2010年整体变更为春秋航空股份有限公司,同年开始经营国际及港澳航线;2015年在 A 股上市,成为中国民营航空第一股。

公司航点覆盖了中国、东南亚、东北亚的主要商务和旅游城市,是国内载运旅客人次、旅客周转量最大的民营航空公司之一,同时也是东北亚地区领先的低成本航空公司。

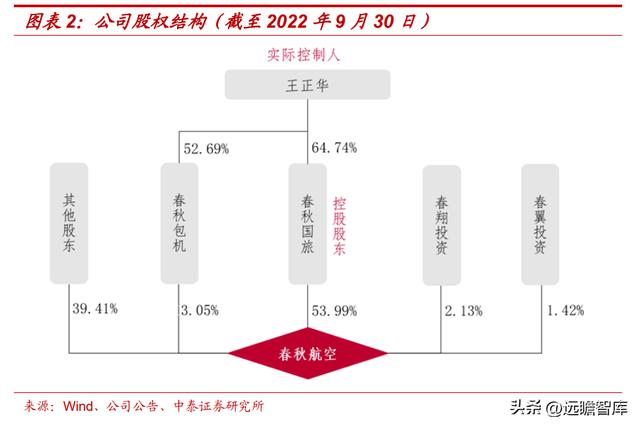

控股股东为春秋国旅,实际控制人为王正华。

截至2022年9月30日,春秋国旅持有公司53.99%的股权,为公司的控股股东;公司创始人王正华持有春秋国旅64.74%的股权以及春秋包机52.69%的股权,为公司的实际控制人。公司控股股东春秋国旅是全国最大的旅行社之一,因而公司拥有独一无二的航旅合作优势,在行业竞争中走在前列。

股权激励确保团队的稳定性与积极性。

公司是国内民航上市公司中首个在 A 股推出股权激励制度的公司,高级管理层及核心技术人员通过春翔投资及春翼投资持有公司股份,并于2016年9月实施第一期限制性股票股权激励计划,之后从 2018 年开始连续五年实施员工持股计划,迈出了航空公司上市后在 A 股实施股权激励的里程碑式步伐。

公司作为中国首批民营航空公司之一,区别于全服务航空公司的经营模式,坚持低成本航空经营模式。低成本模式可有效降低单位成本,使其在以低票价吸引乘客的同时获得较好的收益,并在经济周期性低谷中体现出较强的抗风险能力。

2.1 成本端

单一舱位摊薄单位 ASK 营业成本。

公司飞机只设臵单一的经济舱位,不设头等舱与公务舱,可提供座位数较通常采用两舱布局运营 A320 机型飞机的航空公司高 15%-20%,可以有效摊薄单位 ASK 营业成本。

公司2015年 9 月开始引进空客新客舱布局的 A320 机型飞机,座位数量在保持间隔不变的情况下由 180 座级增加至 186 座级;2020 年 9 月引进国内首架 240 座级 A321neo 机型飞机,平均单机可用座位数进一步增加。

截至 2022 年 6 月末,公司已经拥有 77 架 186 座级 A320 机型飞机、9 架 A321neo 机型飞机。

公司全部采用空客A320系列机型飞机,统一配备 CFM 发动机,可通过集中采购降低飞机购买和租赁成本、飞机自选设备项目成本、自备航材采购成本及减少备用发动机数量;通过将发动机、辅助动力装臵包修给原制造商,可控制飞机发动机大修成本。公司单位 ASK 维修成本低于三大航,疫情后成本优势更加显著。

高周转率降低单位 ASK 固定成本。

公司航线排班紧凑、货运较少,并且利用差异化客户定位的优势在确保飞行安全的前提下,更多地利用延长时段(8 点前或 21 点后起飞)飞行,从而增加日均航班班次,提升飞机日利用率。2019 年公司飞机日利用率为 11.24 小时,而三大航普遍不足 10 小时。

公司固定成本(主要包括飞机和发动机的固定资产折旧和租赁费,除按小时计费以外的人力成本、飞机和发动机的保险费等)占主营业务成本比重约为 1/3,通过提高飞机日利用率能够更大程度地摊薄单位 ASK 固定成本,从而降低运营成本。

图表 11:公司飞机日利用率高于三大航 图表 12:疫情后公司飞机利用率优势愈加明显

无免费餐饮压缩可变成本。

与全服务航空将客舱餐饮含入票价内不同,公司将客舱餐饮作为有偿服务供乘客选择,不提供免费餐饮。

疫情前,三大航餐饮服务费用占营业成本的 3%左右;疫情后,由于载客人数减少,餐饮服务费用占营业成本的比例降至 2%左右。

由此,公司无免费餐饮的经营模式预计可帮助公司节约 2%-3%的成本。

低销售费用。

公司使用自主研发且独立于中航信系统的分销、订座、结算和离港系统,以电子商务直销为主要销售渠道,有效降低了公司的销售代理费用。2022 年上半年,公司除包机包座业务以外的销售渠道中,电子商务直销(含 OTA 旗舰店)占比高达 96.0%,单位 ASK 销售费用为 0.0058 元,销售费用率为 2.35%,显著低于三大航。

低管理费用。

公司通过最大程度地利用第三方服务商在各地机场的资源与服务,尽可能降低日常管理费用。同时公司还拥有自主研发的收益管理系统、航线网络系统、航班调配系统、机组排班系统、维修管理系统、地面管控系统和安全管理系统等,通过先进的技术手段实现严格的预算 管理、费控管理、科学的绩效考核以及人机比的合理控制,有效降低管理人员的人力成本和日常费用。

2022 年上半年,公司单位 ASK 管理费用为 0.0064 元,管理费用率为 2.58%,显著低于三大航。

2.2 收入端

疫情前营收持续增长,疫情后恢复能力强劲。

公司营收在疫情前持续增长,2015-2019 年复合增长率为 16.3%,领先于三大航。

2020 年航空业受疫情影响整体陷入低迷状态,公司业务量减少,营收同比下降 36.7%;2021 年疫情影响相对减弱,公司营收同比增速由负转正,以 15.9%的增长率再次领先于三大航,恢复能力强劲。

受上海疫情冲击,2022 年上半年公司枢纽基地虹桥机场和浦东机场运力投放严重不及预期,导致公司营收同比下降 33.0%。

公司营收主要来源于航空客运。

公司主要从事国内、国际及港澳台航空客货运输业务及相关服务,其中航空客运贡献公司绝大部分的营收,2015 年至今占比均在 90%以上,2017 年及之后占比更是超过 95%。航空客运收入主要取决于公司可用座公里(ASK)的布局以及客座率和客公里收益的变化。

低价多销,客座率领先行业。

有效的成本控制使得公司可以在不影响盈利能力的前提下实施“低票价”策略,即使在机队持续扩张、运力不断增加的情况下,公司凭借价格优势仍能吸引大量对价格较为敏感的自费旅客以及追求高性价比的商务旅客,保持较高的客座率水平。

2015-2019 年,公司客座率保持在 90%左右,显著领先于行业;2020 年公司业务受疫情影响持续承压,客座率较 2019 年下降,但公司凭借价格优势以及推出“想飞就飞系列套票”、“行李畅享卡”、“省钱卡”等创新产品实现了经营水平的率先恢复。

在疫情较平稳的月份,公司客座率已经接近疫情前水平,2021 年 7 月客座率一度恢复至 90%以上,领先于三大航。

图表 21:公司客公里收益低于三大航 图表 22:公司客座率领先行业

辅助收入仍有较大增长空间。

公司不断丰富利润率较高的创新辅助产品和服务项目,将客舱餐饮、选座等全服务航空含入票价内的产品和服务作为机上有偿服务供乘客选择,并推出一系列出行相关的产品和服务项 目,在订票、支付、登机、乘机和出行的过程中为客户提供更多的自主权与便利性。公司 2021 年实现辅助业务收入 6.2 亿元,仅占总营业收 入的 5.7%,未来仍有较大发展空间。

2.3 利润端

内生盈利能力强劲,强势破局扭亏为盈。

2016-2019 年公司归母净利润保持连续增长态势,复合增长率为 24.6%,净利率显著领先于三大航。

在航空业整体受损严重的情况下,公司 2020 年实现净利润-5.91 亿元,扣除对春秋航空日本长期股权投资确认投资亏损及计提减值事项影响后,实现净利润 1.40 亿元,自身航空运输业务保持盈利。2021 年公司实现归母净利润 0.39 亿元,成功扭亏为盈。

3.1 市占率提高,时刻增速领跑

我国低成本航空潜在成长空间广阔。

根据亚太航空中心统计,全球低成本航空的区域内航线市场份额从 2012 年的 28.1%提高至 2021 年的 32.4%;亚太地区低成本航空的国内航线市场份额从 2012 年的 21.1% 攀升至 2021 年的 26.4%,其中东南亚是亚太地区低成本市场份额最高的区域,以中国、日本为代表的东北亚地区市场潜力正在逐渐显现。

2021 年,我国低成本航空占国内航线市场份额仅为 8.1%,后续随着疫情影响减弱,预计大众化航空出行需求将日益旺盛,潜在成长空间广阔。

疫情冲击之下,公司市占率逆势提高。

按照旅客周转量口径,公司 2014 年市占率仅为 2.9%,2019 年增加至 3.4%;疫情后,在民航旅客周转量大幅下降的强压之下,公司凭借自身优势迅速抢占市场,2020 年市占率增加至 4.8%,2021 年进一步增加至 5.3%。

公司国内航线时刻增速领先。

根据民航预先飞行计划管理系统发布的国内航司国内航班计划测算,公司 2018-2022 年夏秋航季国内航线时刻复合增速为 24.3%;2018-2022 年冬春航季国内航线时刻复合增速为 23.0%,时刻增速领先于三大航。

3.2 主基地客源充足,占比稳固

公司主枢纽基地客源充足,发展稳健。公司以上海虹桥国际机场和浦东国际机场为主枢纽基地,地处上海为公司开拓业务带来了充足的客源。

2021 年,上海虹桥国际机场旅客吞吐量为 3321 万人次,全国排名第 5,同比增长 6.6%;浦东国际机场旅客吞吐量为 3221 万人次,全国排名第 8,同比增长 5.7%。

公司积极巩固主基地上海两场时刻占比。

根据民航预先飞行计划管理系统发布的国内航司国内航班计划测算,2022 年夏秋航季公司在上海浦东国际机场的国内航线时刻占比为 10.7%、在虹桥国际机场的国内航线时刻占比为 9.5%;2022 年冬春航季公司在上海浦东国际机场的国内航线时刻占比为 9.5%、在虹桥国际机场的国内航线时刻占比为 9.6%。疫情出现以来,公司积极巩固主基地上海两场时刻,占比相对稳固。

3.3 积极培育新基地,下沉市场

公司国内枢纽建设不断完善。

2022 年 2 月,公司西安分公司正式揭牌成立。公司目前已形成以服务长三角区域经济一体化建设的上海基地为核心、江苏扬州和浙江宁波基地为支撑的华东枢纽;以服务粤港澳大湾 区建设的广东广州基地、深圳分公司为核心、广东揭阳基地为支撑的华南机场枢纽;以服务京津冀一体化建设的河北分公司为核心的华北机场枢纽;以服务东北全面振兴战略建设的辽宁沈阳和大连基地为核心的东北枢纽;以服务新时代西部大开发建设的甘肃兰州、陕西西安分公司为核心的西北枢纽;以及以服务中部地区崛起战略建设的江西南昌基地为核心的华中枢纽。

公司积极培育新基地,下沉市场。

公司国内航线时刻总量不断增加,航网建设持续完善,运力逐步下沉。

按照第一财经发布的《2022城市商业魅力排行榜》的城市分类,根据民航预先飞行计划管理系统发布的国内航司国内航班计划测算,公司二、三线城市国内航线时刻总量增长明显,2018-2022年夏秋航季的复合增速为 26.3%;2018-2022 年冬春航季的复合增速为 25.6%。

公司 2016-2018 年相继在扬州扬泰机场、宁波栎社机场和揭阳潮汕机场设立战略发展基地,2019 年上半年进入兰州中川国际机场,2021 年先后落地江西南昌基地和辽宁大连基地,后续将坚持民航大众化发展方向,持续推进区域基地建设,挖掘潜力市场的巨大需求。

尽管航空运输业务因疫情受到较大压制,公司 2020-2021 年经营航线数目和通航城市数量仍然保持增长态势。

2020 年,公司全年新增 80 余条国内航线;2021 年,除了集中在上海、石家庄、沈阳、兰州、扬州、宁波、揭阳等原有基地进一步增加过夜飞机,公司还在新落地的江西南昌基地和辽宁大连基地分别投放 3 架过夜飞机,全年新增 60 多条国内航线。

截至 2021 年末,公司经营航线数目增加至 224 条,通航城市增加至 101 个。

灵活调整运力布局,基地航网韧性尽显。

2015-2019年公司可用座公里(ASK)复合增速为 16.3%,运力规模持续增长。

疫情蔓延后,国际航线大批量熔断,飞机大量停飞,公司积极将闲臵运力配臵到国内航线, 国内航线 ASK 占比由 6 成提高至 9 成以上。

2020年,在三大航国内航线 ASK 同比下降的状态下,公司国内航线 ASK 同比增长 25.2%;2021年,公司国内航线 ASK 同比增长 17.4%,较 2019 年增长 47.0%,充分体现了公司航线网络的韧性和潜能。

2022年上半年,在主枢纽基地上海两场受疫情影响几乎停摆的情况下,公司及时进行航网调整,通过挖掘国内其他几大主要基地的需求,尽可能的减少疫情冲击。

机队规模逆势扩张,保障后期运力供给。

可用座公里(ASK)是指每一航段可提供座位与该航段距离的乘积之和,进一步可拆分为机队规模、单机座位数、飞机利用率及飞行时速等因素,其中机队规模为核心影响因素。

疫情前,公司客机规模稳定增长,从 2005 年首航之年的 2 架一路增加至 2019 年的 93 架;疫情后,公司客机规模逆势扩张,2020、2021年分别同比增长9.7%、10.8%,显著领先于同期行业客机增速2.0%、3.7%。公司积极的飞机引进策略,确保供给无虞,为航空客运需求全面复苏后扩大市场份额赢得先机。

2022 年 1-10 月,公司以自购方式引进 4 架 A320neo 飞机,退出 1 架 A320ceo 型飞机。截至 2022 年 10 月末,公司共运营空客 A320 系列飞 机 116 架,其中自购飞机 65 架,经营租赁飞机 51 架。

根据公司 2021 年年报中披露的机队引进计划以及 2022 年 1-10 月的实际引进、退出情况,预计公司 2022-2024 年净增飞机 3、12、8 架,整体机队规模分别同比增长 2.7%、10.3%、6.3%。

疫情前,我国出境旅游需求不断增强。

在人均收入增加、签证政策放宽、国际航线不断开通等多种利好因素保障下,疫情前我国出境旅游需求不断增强,2015 年我国公民出境旅游人数为 1.17 亿人次,2019 年增加至 1.55 亿人次,2015-2019 年的复合增长率为 7.3%,并在 2018 年成功反超入境旅游人数。

疫情后,被压抑的出境旅游需求持续存在。

疫情在全球蔓延后,各国为控制疫情相继采取严格的商旅限制及出入境管控,国际旅游业受损严重,但被压抑的出境旅游需求持续存在。

出境角度以韩国为例,韩国中央灾难安全对策本部于当地时间 2022 年 3 月 11 日宣布,3 月 21 日起完全接种新冠疫苗并登记接种史的入境人员无需进行居家隔离,出入境防疫措施放宽后,韩国出境旅游人数呈现井喷式增长,4 月出境旅游的总人数达到 21.52 万人,同比大增 201.9%;其中以航空方式出境旅游的人数为 20.33 万人,同比大增 252.2%。

入境角度以越南为例,越南政府 2022 年 3 月 15 日宣布,自当日起对国际游客重新开放边境,全面恢复国际旅游活动,4 月来越外国游客总数增加至 10.14 万人,环比大增 142.9%,同比大增 420.6%。

我国出境游目的地偏向周边国家。

2019 年全国旅行社出境旅游组织 6288.06 万人次,从地域分布上看,目的地国家主要集中于东南亚。

2019 年旅行社出境旅游组织人次排名前十位的目的地国家或地区分别为泰国(17%)、日本(12%)、中国台湾(9%)、越南(8%)、中国香港(7%)、中国澳门(5%)、新加坡(4%)、马来西亚(4%)、印度尼西亚(3%)、俄罗斯(3%)。

公司国际航线聚焦东南亚,辐射东北亚。

公司 2010 年开始经营国际及港澳航线,随后开始加快开辟国际及地区航线的步伐。疫情前,公司以泰国曼谷、日本大阪和韩国济州为主要的境外过夜航站,整体聚焦东南亚重点市场,并向东北亚区域市场辐射发展。

截至 2019 年末,公司在飞国际航线 69 条;国际航线境内出发地增加至 28 个;境外目的地 18 个,包括泰国(曼谷等 5 个目的地)、日本(东京等 7 个目的地)、韩国 (首尔及济州)、柬埔寨(金边)、马来西亚(沙巴)、新加坡和缅甸(仰 光)。

疫情前公司国际航线 ASK 连续增长,热门旅游地泰国、日本和韩国为公司三大主力市场。2015-2019 年公司国际航线 ASK 复合增长率为 20.7%。

2019 年泰国、日本和韩国航线 ASK 合计增长 18.2%,占国际航线的比例高达 82.8%,其中泰国航线是运力投放最大的目的地市场,而日本和韩国航线则进入运力快速增长阶段。

2019 年公司主要新增浦东 往返成田和仰光,西安往返茨城、曼谷等,深圳往返名古屋、普吉等,扬州往返台北、首尔等,广州往返大阪和济州等国际及地区航线。

疫情前公司国际航线营收占比近 3 成,需求复苏后反弹空间大。

2019年,公司国际航线实现营业收入 46.4 亿元,同比增长 18.6%,占公司总营业收入的 31.3%;实现毛利 4.8 亿元,占公司总毛利的 28.5%,是公司重要的业绩贡献点。

疫情以来,公司国际航班受损严重,营收大幅下降,国际航线数目大量减少,截至 2022 年 6 月末,公司在飞国际航线仅为 6 条。需求复苏后,公司国际航线营收有望迎来较大的反弹。

国际航线复苏预期不断升温。

根据 UNWTO 的统计,截至2022年 3 月 14 日,全球没有新冠肺炎相关旅行限制的国家仅有 8 个;截至2022年 11 月 14 日,该数量已增加至 112 个,其中亚太地区 13 个。2022年10 月起韩国、日本、泰国、越南相继取消入境限制,中国香港地区“0 3” 政策逐步放松疫情管制,国际航线复苏预期不断升温。

政策利好,静待疫后需求复苏。

2022年 1 月 20 日,《“十四五”旅游业发展规划》,规划中提出在疫情防控常态化条件下创新提升国内旅游,在国际疫情得到有效控制前提下分步有序促进入境旅游、稳步发展出境旅游。

2022年 5 月 23 日,会议提到,增加 1500 亿元民航应急贷款,支持航空业发行 2000 亿元债券。有序增加国内国际客运航班,制定便利外企人员往来措施。

2022年 10 月 8 日,发布《关于同意在天津、上海、海南、重庆暂时调整实施有关行政法规规定的批复》,批复同意自即日起至2024年 4 月 8 日,在相关省市暂时调整实施《旅行社条例》、《民办非企业单位登记管理暂行条例》的有关规定,其中提到允许在上海、重庆设立并符合条件的外商投资旅行社从事除台湾地区以外的出境旅游业务。

6、敏感性分析6.1 油价

受疫情影响,2020年航空需求大幅减少,导致航空煤油价格大幅下跌,全年航空煤油出厂均价(含税)仅为 3096.92 元/吨。

2021年新冠肺炎疫情得到有效控制,同时部分欧美国家放开旅游限令,航空需求得到部分恢复,航空煤油出厂价随之增长,全年航空煤油出厂均价(含税)达到 4325.67 元/吨,同比增长39.68%。

2022年以来,国际油价呈强势上涨并高位震荡态势。2 月,由于市场对俄罗斯可能入侵乌克兰的担忧加剧,地缘政治风险溢价推动国际油价开始上涨;后续,布伦特原油期货结算价(连续)几度上涨至超过 120 美元/桶,创2014年以来最高水平。

预计2022年油价将出现小范围波动,但依旧处于高位。

6.2 汇率

航空公司对汇率变动十分敏感,在人民币汇率波动的情况下,以外币计值的资产和负债折算将产生汇兑损益,对公司的财务状况和经营业绩产生影响。此外,航空公司未来购臵飞机、来源于境外的航材等采购成本也会受到汇率波动的影响。

公司保持外币资产负债敞口管理,维持汇率中性管理目标。从敏感性数据来看,汇率变化对公司造成的影响显著小于三大航。

假定除汇率以外的其他风险变量不变,于 2021 年 12 月 31 日人民币兑美元汇率变动使人民币升值或贬值 1%,分别造成中国国航、南方航空和中国东航净利润增加或减少 3.17、3.22 和 2.22 亿元,而公司仅相应变动 962.4 万元。

6.3 供需

疫情以来,航空客运需求大幅下滑,供给端运力投放减少,国内航空公司多数出现巨额亏损。

以公司2021年的经营数据为基准,在其他变量保持不变的情况下,单从供给端来看,可用座公里增长10%,将导致公司客运收入变化 10.52 亿元;单从需求端来看,客座率增长5%,将导致公司客运收入变化 5.26 亿元;结合供给和需求两方面来看,可用座公里增长10%,客座率增长 5%,将导致公司客运收入变化 16.30 亿元。

航空客运收入占公司总营收的 90%以上,因此营业收入预测主要涉及对公司航空客运供给和需求的判断,2022-2024年核心假设如下:

预计2022年公司运力投放受疫情影响同比下滑,航空需求有望从2023年开始进入加速复苏期,预计公司国内航线运力投放在未来两年持续增加,国际及地区航线可用座公里2023年恢复至2019年的 50%,2024年恢复至2019年的 80%,假设公司2022-2024年可用座公里的增速分别为-26%/65%/26%。预计2023-2024年客座率逐步恢复,假设2022-2024年客座率分别为 75.0%/83.8%/91.5%。

考虑到2022年燃油附加费的影响,以及预计2023年需求复苏后票价弹性将逐步凸显,假设 2022-2024年客公里收入分别为 0.33/0.39/0.40 元。

参考 EIA 的预测,假设2022-2024年布伦特原油价格分别为 102/95/95 美元每桶。

基于以上假设,我们预测春秋航空2022-2024年实现营业收入分别为79.51、170.80、240.72亿元,同比增速分别为-27%、115%、41%,实现归母净利润分别为-20.43、10.17、29.77 亿元,每股收益分别为-2.23、1.11、3.25元。

按照 2022 年 11 月 28 日的收盘价,可比公司中国国航、南方航空、中国东航以及吉祥航空的平均 PB 为 3.4,春秋航空 PB 为 4.0;可比公司中国国航、南方航空、中国东航以及吉祥航空 2023 年平均 PE 为 70.2 倍,春秋航空 2023 年 PE 为 46.7 倍。

疫情影响超预期风险:目前疫情影响仍有较大不确定性,若后期疫情反复,管控措施加严,将直接影响航空需求的复苏进度,大幅削弱航司盈利能力。

宏观经济环境恶化风险:航空运输业的发展与宏观经济的发展呈现高度的相关性,我国宏观经济未来走势仍具有很大的不确定性,若未来国家宏观经济走势恶化,将导致航空需求减弱,对航司业绩产生不利影响。

油价大幅上涨风险:航油成本占航司营业成本的比例最大,油价的波动直接影响到航司的盈利水平。若未来国际油价持续大幅度上涨,并超过预期水平,将大幅拉低航司经营业绩。

汇率风险:公司部分债务、资产以外币计值,人民币汇率的波动会对公司的财务状况和经营业绩产生一定的影响。此外,公司未来购置飞机、来源于境外的航材等采购成本也会受到汇率波动的影响。若未来人民币大幅贬值,将给公司带来汇兑损失,影响利润水平。

补贴收入风险:公司的补贴收入主要包括航线补贴、财政补贴和其他补贴等,航线补贴收入所依据的合作协议均有期限约定,在该等合作协议到期后存在无法与合作方续签合作协议及续约补贴标准大幅下降的风险,亦存在拓展新增补贴航线的不确定性。若补贴收入大幅下滑或补贴取消,将对公司盈利能力造成一定压力。

定向增发摊薄 EPS 风险:公司非公开发行 A 股股票,则存在因定向增发摊薄 EPS 的风险。

研报使用信息数据更新不及时风险:研究报告使用的公开资料可能存在信息数据滞后或更新不及时的风险。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】远瞻智库-为三亿人打造的有用知识平台|报告下载|战略报告|管理报告|行业报告|精选报告|论文参考资料|远瞻智库

,