2020年,中国美容个护产品市场达到5095亿元,成为全球第二大化妆品市场。我国市场2014-2020年复合增速为11.35%,2020年同比增长6.67%,世界、美国、日本同期增速分别为-2.68%、-0.78%、-7.94%

今天,我们研究的代表龙头,分别为:贝泰妮VS珀莱雅VS丸美股份。

从机构预测情况来看:贝泰妮——根据wind机构一致预测,2021-2023年收入大约为38.62亿元、53.02亿元、70.04亿元,同比增长46.48%、37.3%、32.1%。根据其历史半年报占年报比例(35.74%)计算,2021年中报至少要达到13.8亿元,才能符合市场预期。珀莱雅——根据wind机构一致预测,2021-2023年收入大约为47.13亿元、57.98亿元、70.21亿元,同比增长25.61%、23.03%、21.07%。根据其历史半年报占年报比例(41.18%)计算,2021年中报至少要达到19.41亿元,才能符合市场预期。丸美股份——根据wind一致预测,2021-2023年收入大约为21.61亿元、25.51亿元、29.46亿元,同比增长23.83%、18.06%、15.48%。根据其历史半年报占年报比例(45.67%)计算,2021年中报至少要达到9.87亿元

未来需要考虑的问题

1.各家化妆品竞争的背后?

2.化妆品行业里,核心竞争力是什么?

贝泰妮——公司以“薇诺娜”品牌为核心,专注于应用纯天然的植物活性成分提供温和、 专业的皮肤护理产品,是重点针对敏感性肌肤、在产品销售渠道上与互联网深度 融合的专业化妆品生产企业。2020 年公司实现营业收入 26.92 亿元,2017~2020 年年复合增速为 49.97%;归母净利润 5.44 亿元,2017~2020 年复合增速为 52.37%。近三年公 司收入和利润均实现快速增长、规模不断扩大。

分产品来看,公司产品主要包括三类:护肤品、彩妆、医疗器械,2019 年 分别占公司收入比例为 86.86%、3.29%、9.85%。护肤品中以公司明星产品特 护霜销售占比为最高,2019 年其销售额占公司总收入的 18.36%。

贝泰妮产品构成

贝泰妮产品线

珀莱雅——化妆品为核心业务,且以护肤类产品为主,定位大众平价。旗下主要拥有“珀莱雅”(大众精致护肤品牌)、“悦芙媞”(大众精致护肤品牌)、“彩棠”(彩妆品牌)、“INSBAHA”(彩妆品牌)、“CORRECTORS”(高功效护品牌)等。2020年,护肤类产品收入32.42亿元,占比86.4%。

产品占比

珀莱雅产品

丸美——前期主打眼部护肤类产品为主,近两年其他护肤类产品收入上升迅速。旗下拥有丸美(抗衰中高端护肤)、春纪(大众化护肤)、恋火(彩妆)三个品牌。2020年护肤类收入9.01亿元,占比51.66%;眼部护肤类收入6.31亿元,占比36.14%。

丸美产品线

丸美产品占比

以上来看,各家主打护肤类产品,但侧重点各不相同。贝泰妮侧重敏感肌功能性护肤、珀莱雅打造大众护肤产品、丸美则以眼部护理为核心打开大众、中高端护肤品。价格区间方面,看各家爆款产品,丸美的眼霜和精华价格一般在348-498元。贝泰妮和珀莱雅的爆款价位在260-330元之间,两者差异不是很大,但明显低于丸美。

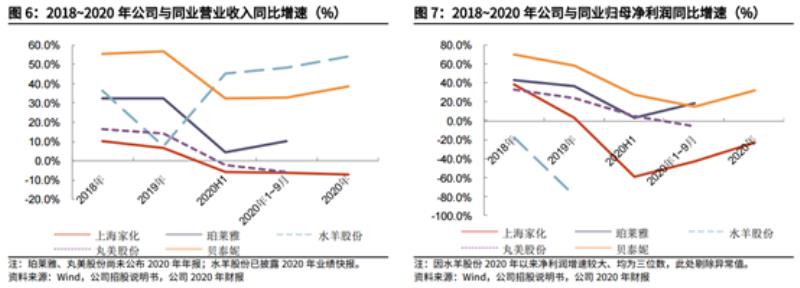

化妆品公司利润增速

从季度收入增速来看——贝泰妮、珀莱雅的整体收入增速要高于丸美。并且,卫生事件后,珀莱雅、贝泰妮的收入增速恢复快,而丸美收入增速直至2021Q1才回正。2021年一季报,收入规模上,珀莱雅(9.05亿元)>贝泰妮(5.07亿元)>丸美股份(4.04亿元),收入增速上,贝泰妮(59.32%)>珀莱雅(48.88%)>丸美股份(9.12%)。

贝泰妮——2021Q1,收入为5.07亿元,同比增长59.32%;归母净利润为0.79亿元,同比增长45.83%。

珀莱雅——2021Q1收入为9.05亿元,同比增长48.88%;归母净利润1.1亿元,同比增长41.38%。

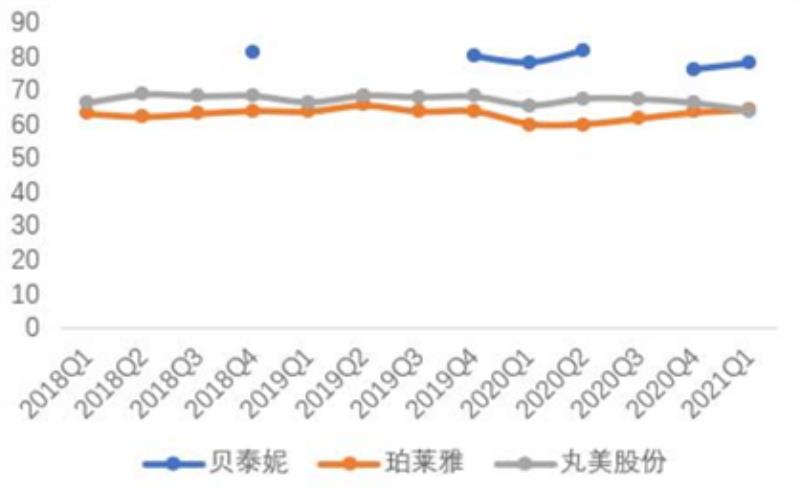

各个化妆品毛利率

毛利率方面,依次是:贝泰妮>丸美股份>珀莱雅。

贝泰妮的高毛利率在于:1)其产品薇诺娜属于皮肤学级化妆品,受到医生推荐,药房渠道壁垒高;此外,其较早布局线上,享受电商增长红利,线上运营具有优势,获客成本较低;2)产品包装简约,节约了包装材料成本。

珀莱雅毛利率与丸美股份差异不大,但近年相对偏低是由于其他自有品牌,如彩妆品牌的快速孵化,这类产品的毛利率相对偏低影响整体毛利率所致。

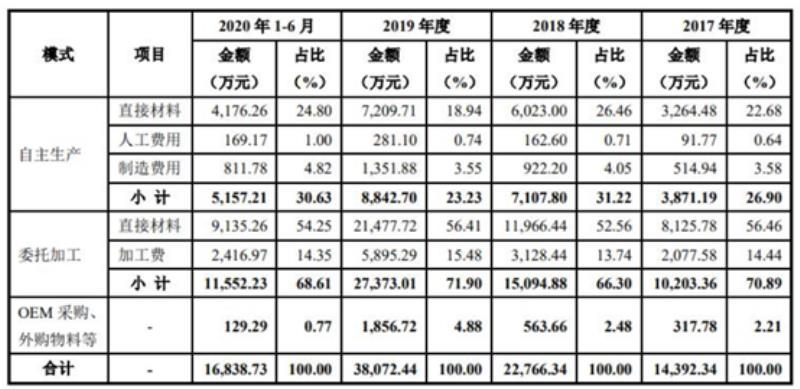

此外,从成本端来看,珀莱雅、丸美的成本结构中主要以直接材料为主,而贝泰妮则是委外加工成本占比高。

贝泰妮成本结构(招股说明书)

珀莱雅成本结构(招股说明书)

丸美成本结构(招股说明书)

净利率方面,依次是丸美股份>贝泰妮>珀莱雅。

各个化妆品公司净利率

各个化妆品公司ROE

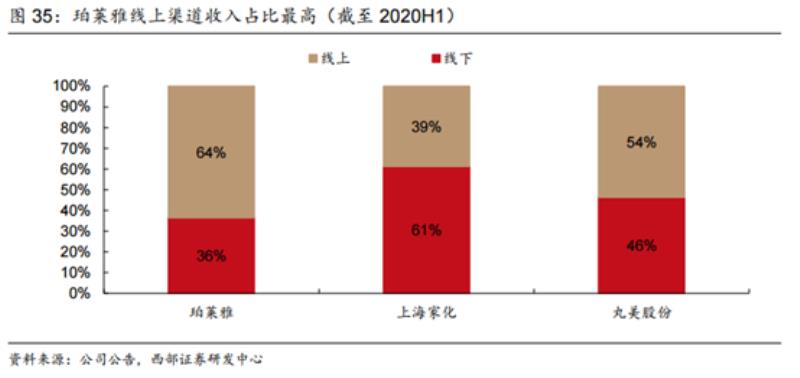

化妆品企业主要通过线上、线下两大渠道进行产品销售,且逐渐从线下向线上转移。所以,我们拆开看看,不同渠道的增长速度差异。从数据来看,线上占比由高到低,依次是贝泰妮>珀莱雅>丸美。其中,丸美与其他两家在线上销售的差距较大,线下仍然是丸美渠道中较为重要的一环。

化妆品线上线下占比

贝泰妮线上线下占比

其他化妆品线上线下占比

化妆品行业具有一定的冲动非理性消费特点,消费行为容易受到营销影响。相关行业深度报告中表示:化妆品消费既有实施空间,又带来想象空间,消费者只要看到新品、热门品就有尝试和购买的欲望。

其中,品牌商是整条产业链中毛利率水平较高的环节,它的产品定价,主要来自于品牌溢价,体现了产品的品牌价值以及市场认可度,是品牌商的核心壁垒。

产业链各环节毛利率水平

因此,这个行业得“品牌+产品+渠道”者得天下。