1.“应交税费——增值税留抵税额”科目,下面我们就来说一说关于应交增值税减免税款核算范围?我们一起去了解并探讨一下这个问题吧!

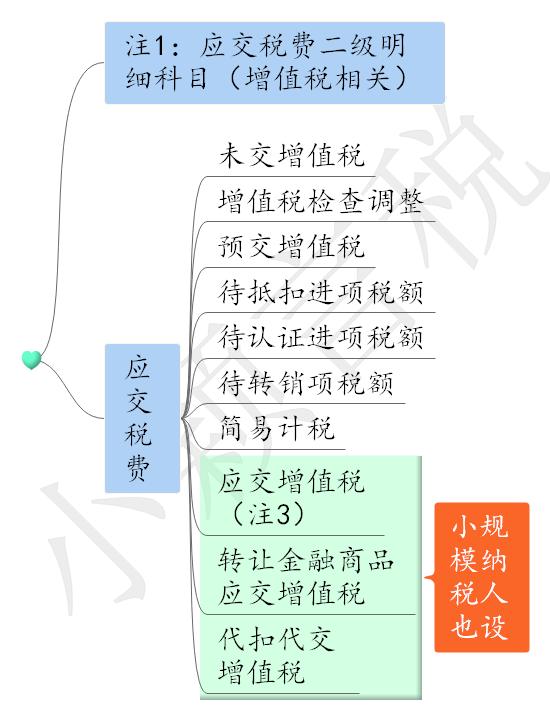

应交增值税减免税款核算范围

1.“应交税费——增值税留抵税额”科目

•核算兼有销售服务、无形资产或者不动产的原增值税一般纳税人,截止到纳入营改增试点之日前的增值税期末留抵税额按照现行增值税制度规定不得从销售服务、无形资产或不动产的销项税额中抵扣的增值税留抵税额。

•纳入营改增试点当月月初,原增值税一般纳税人应按不得从销售服务、无形资产或不动产的销项税额中抵扣的增值税留抵税额,借记“应交税费——增值税留抵税额”科目,贷记“应交税费——应交增值税(进项税额转出)”科目。

•待以后期间允许抵扣时,按允许抵扣的金额,借记“应交税费——应交增值税(进项税额)”科目,贷记“应交税费——增值税留抵税额”科目。

2.“应交税费——简易计税”科目

•核算一般纳税人采用简易计税方法发生的增值税计提、扣减、预缴、缴纳等业务。

【例题·计算题】某企业转让一台使用过的机器设备(假设已作为固定资产使用),该设备2007年8月购入,原价80万元,现以30.9万元售出。

税收政策:按3%的征收率减半征收,应纳增值税=309000÷1.03×2%=6000(元)

① 取得转让收入时借:银行存款 309 000 贷:固定资产清理 303 000

应交税费——简易计税 6 000

②缴税时借:应交税费——简易计税 6 000 贷:银行存款 6 000

3.“应交税费——代扣代交增值税”科目

•核算纳税人购进在境内未设经营机构的境外单位或个人在境内的应税行为代扣代缴的增值税。

•例:某一般纳税人接受某境外单位咨询服务,合计咨询费10.6万元,并履行了代扣代交义务,则其账务处理

•借:管理费用 10(实际情况可能为无形资产、生产成本等)

• 应交税费-应交增值税(进项税额)0.6 (若为小规模纳税人,直接计入成本费用或资产)

•贷:银行存款/应付账款 10

• 应交税费-代扣代交增值税 0.6

•实际缴纳时

•借:应交税费-代扣代交增值税 0.6

• 贷:银行存款 0.6

,