出品 | 搜狐财经

作者 | 顾梓仝

编辑 | 李春平

近日,据港交所披露,知名零食品牌上好佳自去年递交招股书后已于近期通过聆讯,距上市更近一步。

昨日有消息称,上好佳通过聆讯后,因当前市场环境选择推迟上市进程。搜狐财经对此致电上好佳总部,对方称暂不清楚。

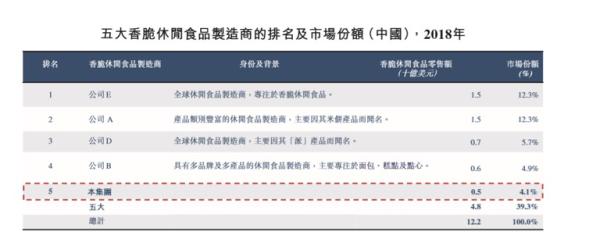

根据弗若斯特沙利文报告,按品牌力指数计,上好佳于2018年在中国香脆休闲食品公司中排名第二。

然而这家老牌的零食企业近年来营收增速缓慢,产品创新不足,渠道上也错过了电商发展的黄金时期,在当下休闲零食市场的激烈竞争中略显疲态。

净利润减少,中国市场营收、份额双降与新晋零食品牌相比,老牌零食上好佳近年来业绩增长明显缓慢。

招股书显示,2016-2018年,上好佳的总收入分别为4.75亿美元、4.79亿美元和4.91亿美元,年复合增长率仅为1.67%。而其净利润却连续三年呈下滑趋势,三年来,其净利润分别为2890.5万美元、2296.3万美元和2011.7万美元。

销量方面,2016-2018年上好佳总销量逐渐减少,由2016年的14.29万吨降至2018年的13.76万吨。其中,上好佳中国市场的销量也从2016年的8.72万吨减少到2018年的7.15万吨。

对此,上好佳表示,其阻力来自消费者转向在线购买,及消费偏好转向更健康、更营养和更高价值产品。

二十多年来,中国逐渐发展为上好佳的核心市场,贡献着其绝大部分的营收业绩。世界范围内,上好佳共有14家工厂,其中位于中国的工厂就有10家。

但近年来,来自中国市场的收入和市场份额却在逐步减少。

2016年-2018年,中国地区除销量严重下滑外,同期收入分别为3.39亿美元、3.29亿美元和3.32亿美元。截至2019年9月,中国市场贡献营收2.58亿美元。

与此同时,上好佳在越南市场的销量和营收却有着明显增长。越南地区上好佳销量从2016年的5.57万吨上涨至2018年的6.61万吨,年复合增长率8.9%;收入也从1.37亿美元涨至1.59亿美元,年复合增长率约8%。

市场份额上,2019年三季度,中国市场的营收贡献占比已由2016年的71.3%降至66.7%,而越南市场营收占比由28.7%提升至2018年的33.3%。

然而中国市场的毛利率却始终高于越南市场。2016-2018年,上好佳中国市场的毛利率分别为29%、28.2%和31.5%,而越南市场的毛利率分别为25.8%、22.7%和21.2%。

控股股东兼任供应商、客户,业务联系紧密公开资料显示,上好佳品牌最早可追溯至上个世纪70年代。成立于1966年的菲律宾公司Liwayway Marketing那时起开始以品牌“Oishi”(上好佳)品牌生产及分销休闲食品产品。1993年,上好佳正式进入中国市场,几年后迅速在上海、江苏、辽宁等地打开市场,2005年进入越南市场。

根据弗若斯特沙利文报告,按零售价值计,上好佳于2016-2018年连续三年为中国头五大香脆休闲食品生产商之一以及越南最大的香脆休闲食品生产商。

作为一家外资企业,上好佳与其控股股东施氏家族有着千丝万缕的联系。

招股书显示,目前上好佳的控股权集中在施恭旗及施家第三代族人手上,施氏家族成员施恭旗、施婉如、施学舜、施学志等人均为控股股东,持有上好佳绝大部分股权。控股股东实际共持有87.45%的股权,并在公司董监高中担任要职。

值得注意的是,施氏家族除上好佳外,旗下还拥有高乐高、大湖果汁、如梦果汁、喜奥饮料、明朗饮料等知名饮品品牌,曾深受中国市场喜爱。

这些产品由上好佳公司在国内市场进行分销,上好佳产品构成中的饮料部分,全部为以上五种产品。上好佳在招股书中表示,这些饮料产品全部由施氏集团进行采购、独立生产,上好佳仅负责在中国营销及分销该等产品。

上好佳在风险提示中也提到,由于公司不直接控制饮料品牌的生产和原材料采购,可能会受到产生一定交付延误等风险,同时可能会受到施氏集团产品平行进口的影响。

除供应商外,施氏集团还是上好佳的第三大客户,部分产品通过施氏集团对外销售。2018年,上好佳对施氏集团的外部销售金额1892.9万美元,占公司营业收入的3.85%。

截至2019年9月30日,上好佳还为支持若干施氏集团业务作出贷款录得应收关联方款项33.2百万美元。

休闲零食市场转型,膨化食品增长乏力上好佳在招股书中指出,经营利润减少主要是由于分销成本及行政开支较高。

搜狐财经发现,其分销成本占总收入的比例由2016年的14.73%上升至2018年的15.65%,同期行政开支占总收入比例由5.38%增至5.60%。

而对于在中国所得收益减少,上好佳方面表示,这是由于消费者转向网上购物及更健康的替代产品的不利因素,以及来自进口产品(尤其是进口自东南亚)的竞争加剧所致。

作为主营香脆休闲食品的公司,截至2019年9月,上好佳旗下拥有130种香脆休闲食品产品、53种糖果产品、39种饮料产品及10种饼干产品。

报告期内,香脆休闲食品收入占上好佳总营收的比重均超八成。截至2019年9月,香脆休闲食品收入占总营收的比重为83.6%,来自糖果、饮料和饼干的营收比重分别为5.5%、3.8%和2.4%。

随着经济的发展和消费水平的提高,消费者对于休闲食品品质的需求不断增长。香脆品类也就是我们常说的“膨化食品”近年来增长乏力。而三只松鼠、良品铺子等新型零食企业布局的坚果、饼干、卤制品及海鲜制品更加受到广大消费者的青睐。

数据显示,2010-2015年,休闲零食市场中休闲卤制品、糖果及蜜饯、面包/蛋糕机糕点、膨化食品、炒货及饼干的年均复合增长率分别为:17.6%、12.0%、13.8%、16.7%、9.4%、10.2%。

市场份额上,前瞻产业研究院数据显示,2018年咸味零食占整个休闲食品销售额的28%,坚果类食品位列第二位,占比17%,而膨化食品仅占11%。

研发实力不足,电商平台收入仅占3.4%招股书显示,此次的募集金59.8%用于在越南建造第二、三座制造厂,22.9%用于在中国福建建造第一座制造厂,17.3%用于进一步开发其自动化生产线及进一步升级生产技术。

有专家指出,上好佳所募资金大多数用来扩张生产力,然而其目前面临的主要问题并非产能不足,而是产品创新方面的不足。

截至2019年9月30日,上好佳在中国和越南的产品研发团队中分别拥有10名和5名研发人员。

而招股书显示,目前在中国、越南14处生产基地上好佳平均产能利用率仅六七成左右,部分生产线产能利用率不到三成。

除产品创新外,渠道上,上好佳同样错失了国内电商发展的黄金时期,主要通过传统经销商网络和商超零售渠道在中国销售产品。

2016-2018年,其经销商销售额占同期总收益的比例分别为91.8%、89.9%、87.5%和90%。截至2019年9月30日,其经销网络中共有1283名经销商和36名直营商超客户。

招股书显示,直至2018年,上好佳才开始产生在电商平台上的收入,收入占比仅为0.8%。截至2019年9月,上好佳实现电商收入1333万美元,在总收入中的占比仅为3.4%。

,