没有接触过财务的人可能是第一次听说“表外负债”,这玩意知名度不高但潜在威力巨大,可能在外界毫不知情的情况下突然爆发让一家公司立马陷入债务危机。

大家应该都听过恒大集团近2万亿元的负债吧,2万亿元指的是表内负债,也就是公司资产负债表里能够被外界观测到的债务情况,表外负债指的是未显示在财务报表中只有公司高层人士掌握的负债,是不是听上去就很唬人呢,事实上也确实挺吓人的。

为什么会有表外负债

房企的三条红线政策都听过吧,监管部门对于房地产开发商提出了三个与债务有关的财务指标,超过比例则触碰红线,对外借债规模将受到控制,超过越多限制越多,三个指标全超意味着不能再向银行借一分钱了。

计算房企是否触碰三条红线的基础数据来自企业的财务报表,为了让报表内的负债少一些,房企们通过各种方式搞出了表外负债,一种虽然实际上得还但不会出现在集团合并财务报表里的负债。

监管部门主要是通过财务报表了解公司的经营与财务状况的,表外负债绕过了监管,所以我才会说这是潜在的风险,威力巨大的定时炸弹。

房企们利用表外负债的好处

表外负债对房企最有利的地方在于欠的钱不用纳入集团财务报表,具体是如何体现的呢?简单给大家讲讲。

假设A集团投资了两家公司,分别为总资产1亿元、负债6000万元的B公司和总资产2亿元、总负债1亿元的C公司。

A集团持有B公司20%股份,控制不了B公司,在对其核算时直接按照市值乘以持股比例计算。假设B公司市值为5000万元,A集团持有的20%股份对应1000万元市值,那么在A集团的合并财务报表中会出现一项1000万元的金融资产,不会显示任何负债。

A集团持有C公司70%的股份,能够控制C公司,需要将其纳入合并财务报表中,那么A集团的合并财务报表中会出现2亿元的资产和1亿元的负债。

B公司没有纳入A集团的财务报表,是以净资产的形式出现的,不会给A集团带来负债。

纳入合并财务报表的C公司则让A集团多出了1亿元的负债,如果这些负债主要是短期银行借款的话,A集团的财务报表明显会难看不少。

好的资产房企希望并入报表,不好的资产则不希望进入报表,那些专门为借钱而设立的公司就更加不愿意让他们出现在财务报表里被外人和监管部门看到了。

是否取得控制权是并表与否的关键

国有国法、家有家规,到底是表内负债还是表外负债有一套严格的会计制度,不是房企们的财务想怎么调就怎么调的,否则涉嫌“做假账”,这可是要坐牢的。

决定是否并入集团财务报表的核心判断原则为“控制”,也就是集团能否控制旗下的公司。

一般来说持股比例超过50%就能判定为控制了,比如上面举过的A集团通过持有C公司70%的股权形成了控制。

除了通过绝对控股掌握控制权外其它情形也可能被视为控制。

比如,A集团拥有D公司40%的股权,剩下的60%股权由60位完全不认识的股东持有,每人均持有1%的D公司股权,虽然A集团未能持有超过一半的股权但实际上能达成控制D公司的目的。

又比如,A集团持有E公司40%的股权,剩下的60%股权由三位股东持有,各自拿着20%,这样看来A集团不能控制E公司。但E公司的最高管理机构董事会一共有9人,其中6人是A集团派出的,因此A集团实际上控制了董事会,那么也可认为A集团能够控制E公司。

总之,是否控制要看很多因素,实质重于形式,一旦确认控制就得并入报表,相反则不用。

表外负债搞得定,财务总监有能力

如何在规则范围内将负债变成表外负债是财务总监的一项重要工作,最近两家房企完成了一笔项目公司的交易完美地诠释了这种能力。

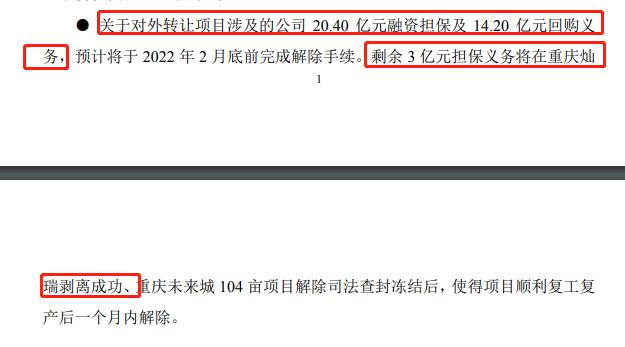

蓝光发展是一家已经暴雷的房企,去年年底将旗下的一个项目公司以1元的价格卖给了重庆悦宁山,1元相当于免费送,之所以那么便宜是因为在出售项目的同时蓝光发展将原来共计承担的37.6亿元的负债一起转给了重庆悦宁山。

项目虽然卖了1元但蓝光发展不亏,毕竟30多亿元的负债不用还了,集团资产负债表里去除了这笔大额负债。

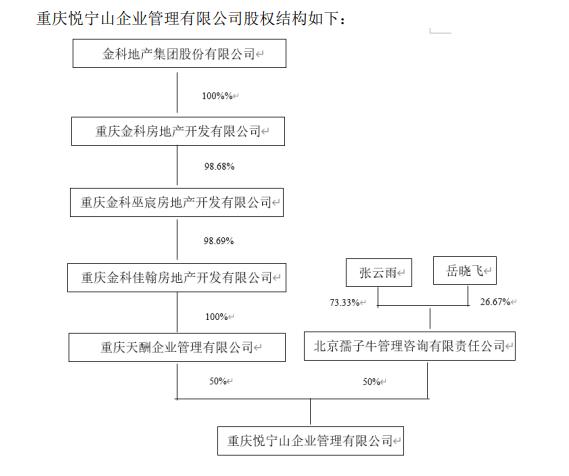

购买方重庆悦宁山成立于2021年12月,注册资金为10万元,明显是一家专门用来收购项目的壳公司,该公司背后股东有两方,一是北京孺子牛、二是金科地产,各自持有50%的股份。

这笔交易的实质很清楚,蓝光发展将项目公司(旗下有多个在建地产项目)送给了金科地产,同时金科地产帮蓝光发展承担37.6亿元的负债。

从交易对价的角度来看没有什么太大的问题,可同样作为房企的金科地产增加了37.6亿元的负债,这会影响整体财务状况,金科也是受到三条红线限制的开发商啊。

如果因为这笔收购导致集团融资被限制的话就得不偿失了,还好金科地产的财务总监财技高超,将37.6亿元的负债变成了表外负债。

重庆悦宁山是收购方,37.6亿元的负债算在它身上,金科地产持有重庆悦宁山50%的股份,财务报表中却不用将重庆悦宁山作为子公司并入,也就不会显示出这笔负债,为什么呢?

前文讲过,并表与否的关键是能否达到“控制”标准,根据重庆悦宁山的公司章程规定,公司重大事项必须经过半数以上表决权通过,也就是得超过50%同意才行。

金科地产只持有重庆悦宁山50%的股份,没有达到50%以上,无法凭借一己之力掌控公司;另外一方面,北京孺子牛同样持有重庆悦宁山50%的股份,也无法控制公司。

因此,重庆悦宁山没有实际控制人,两位股东都控制不了这家公司。

显然,在无法控制的情形下金科地产不需要把重庆悦宁山纳入财务报表,这家公司承担的37.6亿元债务也就用不着放到表内了。

其实明眼人都能看出北京孺子牛只是配合金科地产完成表内负债转化成表外负债的公司,37.6亿元的钱实际上还是由金科承担的,只是不进财务报表后这笔债务外人看不到、监管部门也不会算入三条红线之中。

这么一来,金科地产完成了既收购项目公司又不让增加的负债进入集团合并财务报表的目的,可谓一举两得。

表外负债最终是要还的

不论是表内负债还是表外负债最终都是要房企还出来的,只是后者无法观测到。在信贷环境收紧后表外负债就像是一颗隐藏着的定时炸弹,一旦爆破不仅威力惊人还出乎意料。

有一家名为佳兆业的深圳地产开发商,这是一家绿档企业(三条红线均未触碰),表面看上去财务状况在各家房企里属于非常不错的,但在部分橙档(触碰两条红线)和黄档(触碰一条红线)房企还未爆发债务危机时佳兆业出现了债务违约和项目停工。

突然暴雷让外界惊叹不已,买了期房的购房人更是没想到这么一家绿档房企也会因为债务问题而交不出房。

这是怎么回事呢?难道是佳兆业做了假账?其实不然,我相信看完本文的人应该明白到底是怎么回事,佳兆业的财技和表外负债一样突出。

我相信不只佳兆业一家房企因为隐藏的表外负债暴雷,财技再好也不可能让欠的钱归零,该还的还是得还、该来的也一定会来。

以上纯属个人观点,欢迎关注、点赞@王五说财 您的支持是对原创最好的鼓励!