(报告出品方/作者:国金证券,陈屹、杨翼荥)

一、怎样看待磷矿缺与不缺的问题?1.1、磷矿储量总体看似丰厚,但仍需考虑可持续性和产品品质

从全球来看,我国磷矿储量位于全球第二位,短期相对充足。全球磷矿资 源分布不均,其中约有七成集中于一个国家,中国整体储量约有 32 亿吨, 虽然位居全球第二位,但相比全球整体的下游配套水平,我国的资源需求 量更大。简单对比几组数据,中国约占全球耕地面积的 8.5%,中国人口约 占全球的 18.2%,作为大宗磷肥主要资源品,我国磷矿储量整体相对充足, 但结合大体的下游需求来看,磷矿只能说是短期相对充足。

相比于海外的其他国家,我国是农业大国,化肥链条的自给程度相对较高, 磷肥及上游磷矿的发展时间也更为久远,磷矿的产量位于全球第一位,产 量占据 4 成之多。大范围的高负荷开采,短期看并未出现明显的资源紧张, 但根据储量计算的可开采年份却明显短于全球平均水平,以 2021 年的数 据计,我国的可开采年限约 30 多年,相较于全球 300 多年的平均水平明 显不足,短期的大范围高负荷开采将导致短期资源的快速变现,但难以长 久维系(磷资源极难做回收利用) 。

老牌的磷矿生产国家已经有缩减磷矿产量的明显趋势。中国、美国、俄罗 斯是老牌的磷肥产业链布局国家,也是早期主要的磷矿产能供给国家,然 而经历了比较长时间的磷资源布局和大量开采,中美俄的磷矿资源开发年 限都显著低于全球水平,位于行业较低位臵,伴随摩洛哥、沙特等国家在 磷行业加大布局,老牌磷供给国相继调整自身的磷矿供给,减少资源的过 度消耗,可以看到自 2017 年以来,全球磷矿受到中、美主要磷矿生产国 的减产影响,磷矿的供给有呈现一定的下行态势。

而结合磷矿品位来看,我国的磷矿供给量远不如数据显示的那么充足。整 体看,我国资源相比于其他国家,整体储量相对丰厚,但真正结合磷矿品 质来看,我国同海外国家相比,差距甚远。从全球磷矿石生产的品位分布 来看,其中仅有 2 成左右品位低于 29.8%,根据全球的磷矿产量看,生产 的低品位磷矿大部分来自于中国,而全球主要的磷矿生产更多集中于 31.5- 33.4%品位之间,属于高品位磷矿。从名义产量上看,我国磷矿供给量相 对较高,但综合到磷矿质量看,我国磷矿储量情况远不如数据显示的那么 丰富。

而相比于新兴的磷资源供给大国,我国磷矿的品质明显不佳。目前全球主 要新增磷资源供给来自于摩洛哥及沙特等地区,其中能够明显看到,作为 摩洛哥唯一的磷资源经营企业 OCP 三大主要矿区的磷矿品位皆位于非常高 的水平,且多数磷矿为露天矿,开采成本低,矿产品质高。

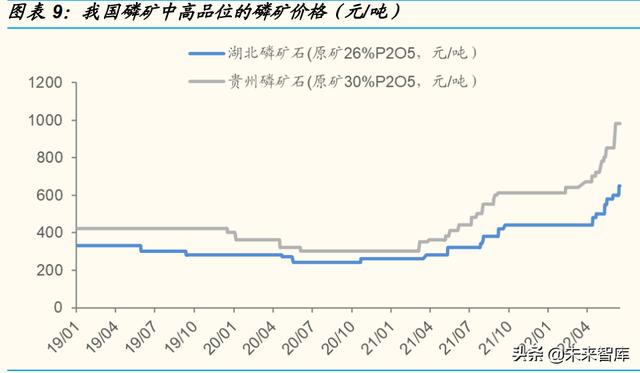

我国磷矿品位下行已经有所体现,高品位磷矿相对稀缺,呈现一定的销售 溢价。而相比之下,我国磷化工产业建设多年,部分矿山从上世纪 50 年代、 60 年代就开始进行开采,有地理位臵优势的区域比如湖北省,很早就开始 进行磷矿及下游产业链的综合利用。由于早期管理不规范等,采富弃贫的 现象极为严重,使得我国本就不占优势的矿石品质更是有明显的下降。自 2021 年以来,磷矿进入涨价区间后,高品位和中品位的磷矿价格差距有明 显拉大,高品位的磷矿供给不足,价格提升更为明显。

1.2、具有开采价值的磷矿占比下行,产能到折纯产量的影响因素增多

上亿吨的名义产能,但真正能够有效开采的矿产相对有限。磷矿相比与一 般的资源品既有共性又有不同。作为典型的矿产资源,在我国仅有云南和 贵州等极少数地区是露天开采,大部分的矿山都需要进行井下作业,因而 矿山安全检修、区域安全检查都将对矿山的正常施工产生一定的影响。而 早期,部分小规模矿山的开采,安全措施不足,安全检查叠加整改影响持 续导致相关小规模产能释放不连续,同时如果局部地区出现矿山安全事故, 相关区域将面临再次的安全检查和整顿,矿山的安全治理使得不达标的企 业整体产能释放将明显不足。

历史的超采问题逐步被纠正,同时区域性管控也会进一步限制产量。在我 国,前期矿山超采现象还是非常明显,对于矿山的生产和矿石销售监管并 不十分完善,导致部分企业产量明显高于设计产能。而近年来,一方面, 国家不断对小规模矿山进行出清,对现有矿山进行有效的整治,同时具体 地区还针对性的对矿石出坑进行监管和指标限制,不仅较大程度上限制了 原本的不合规生产问题,局部地区更是统一调整生产目标,进行整体产量 管控,使得从产能到产量形成了多道监管,形成不同程度的影响。

安全事故多有发生,政府对于矿山安全治理尤为重视,进行了较大范围的 检查,检查的同时会不同程度上影响矿山生产。近几年来,国内对于矿山 安全问题的重视程度逐年提升。2017 年,四川省除了进行大熊猫保护区的 矿山整顿,三大产区中的绵竹什邡矿区受到较大波及,同时由于多起累积 的非法开采矿难,2017 年 8-9 月,中央第五环保组入川调查,三大产区的 马边、雷波县相继进入全县非法开采矿山整治,导致当年的磷矿产量呈现 断崖式下行。

湖北省:今年省春节后,矿山逐步进行复工生产,但节后连发 4 次安全事 故导致多人死亡,导致湖北省多地区全面进行整顿自查,矿山生产复工受 到一定程度的影响,2022 年湖北省也是明确加大了对矿山开采的重视程度, 强化动态监管,同时对矿山主要负责人每月带班下井次数、省级每年开展 安全生产大检查次数、省级安全生产举报奖励基金预算数额等都作了量化 要求,矿山安全治理要求进一步提升,矿山上半年的生产节奏被打破。

贵州省:今年年初也连续发生了两次煤矿安全事故,导致 22 人死亡,贵州 也明确加大了对矿山安全检查和整治,加大对于超采的限制,贵州省人大 常委通过了《贵州省安全生产条例》修正案,进一步完善了安全生产工作 机制,强化生产经营单位的安全生产主体责任和监督管理措施,加大了对 安全生产违法行为的责任追究力度,作为过去我国磷矿排名第一的省份, 贵州省的磷矿开采时间也相对比较久远,历史的安全遗留问题也需要进一 步加强处理,有效的矿山开采量也将受到影响。

安全治理短期影响连续生产,长期提升不合规企业的生产成本。可以说, 矿山的安全治理短期内直接反映到矿山有效生产时间内,对于短期的矿石 生产产生较大的影响,但伴随着治理的常态化,监管有效落地,且要求逐 步趋严,矿山的安全治理成本也将逐步抬升,相比之前的安全投入要明显 增多,前期不合规的企业的一次性整改成本也将极大程度上提升生产成本, 而对于已经长期开采的老旧矿山,通过衡量安全整改成本和后续创收价值, 也难以长期进行矿山持续生产。

二、今年磷矿价格创历史新高,原因与持续性?2.1、中短期的磷化工行业正在面临区域结构性调整的阵痛

磷化工的发展定位较过去已经有所不同,磷矿的导引作用越来越突出。在 我国,磷化工产业链发展的时间相对较长,虽然资源分布相对集中,但是 我国的磷产业链企业相对较多,相比于海外的主要磷资源供给国,我国的 磷行业无论是矿山还是化工生产都明显更为分散。磷矿作为磷化工产业链 的源头,需要强调两个特殊点:①磷矿过去较长时间的低价格运行;②磷 元素的环境影响效应。过去资源价格相对较低,同时磷产业链的污染治理 又监管有限,为小规模单环节的化工生产企业提供了较好的机会,一方面 资源端可以持续低价获得,另一方面,以环保为代价,可以较多的攫取收 益,相比于正规的大型企业,小规模企业在早期也并未呈现出明显的竞争 劣势。然而伴随着行业的持续发展,磷化工的发展定位也有明显变化:

磷矿价值量相对较低,创收的经济价值有限。在我国磷矿区域分布非 常集中,四个省份基本占据了 9 成以上的资源储备,然而相比于一般 的矿产资源,磷矿在历史上的售价都位于相对较低水平,叠加到磷矿 的品位变化,单纯以磷矿单环产业创收,并未能够创造充足的经济价 值。磷矿在此轮价格上涨之间,高品位磷矿价格也仅能保持在 300- 400 元左右,整体的价值量相对较低,单纯以磷矿外售难以实现大规 模经济创收。

磷污染的治理影响会进一步延伸到上游。磷作为主要的肥料元素,对 周边水体、植物生长影响巨大,因而磷产业链的环保问题将较大程度 上影响上游矿石生产和需求。在整体磷化工产业链中,自磷矿开采环 节就面临矿山回填和植被修复的要求,同时如果开采的原矿品位过低, 需要配套选矿产能,形成磷精矿向下游延伸,因而选矿产生的废水、 废气也需要进行环保治理;同时向下游延伸中,磷的酸化会产生大量 的磷石膏,处理不当对周边的生态环境产生影响。贵州在 2018 年率先 要求“以渣定产”,至目前已经实现磷石膏的动态处理能力,而其他省 份也陆续开启了对于磷石膏的整治,长江沿线更是关注“三磷”的环 保污染问题,对于磷化工产业链环保整治产生的影响将进一步延伸到 上游磷矿环节。

结合磷矿作为矿产资源的两个特殊点,磷资源布局的省份一方面需要更为 合理充分地利用磷资源带动当地的经济发展,另一方面又需要针对磷产业 链可能产生的环境问题、安全生产问题进行针对治理,因而磷化工行业也 逐步规范化发展,具有资金、技术、产业链优势的企业往往能够获得更多 的支持,而小而乱的企业将逐渐面临整顿,长期来看,行业的前段资源要 经历缓慢的合理再分配。

新能源提升了磷化工产业链的发展定位,磷矿作为基础资源成为产业链一 体化的重要要求。近年来,我国整体经济发展的基础体量抬升,多数行业 的发展增速已经明显减弱,与此同时,国家着重推行“双碳”政策,推动 国内经济的结构性升级,单纯依靠传统产业拉动区域经济发展,不仅空间 有限,同时制约因素也逐步增多,而在新的发展方向中新能源赛道:①符 合国家的政策要求,国家大力鼓励的方向;②市场的空间相对较大,是比 较好的布局赛道;③行业经历了前期的基础发展,已经进入快速发展期, 需求快速提升将带动产业链实现高速发展。磷资源作为新能源材料重要的 上游资源,是主要的产磷大省进行重要的产业布局的基础,多数在引入相 关企业做产业布局时,要求配套磷矿上游资源,因而磷矿资源已经成为一 体化布局产业链的基础,关系到省内经济是否可以长久发展。

在新产业链布局过程中更多的省份开启产业链一体化建设,提升就地转化 率,导致整体货源省际流通明显减少。由于资源分布的差异,我国整体的 磷资源主要集中在湖北、贵州、云南、四川四个省份,在前期磷产业链虽 然有资源属性,但整体产业链相对复杂,磷矿价值量前期相对较低,同时 磷肥生产需要硫、氨等原料,且需要运输至全国各地,甚至出口,作为黄 磷生产需要良好的能源优势,因而地理因素配套、产业链配套以及能源配 套等因素都一定程度上影响了下游配套磷化工的产能分布。可以明显看到 我国磷肥产能主要集中于湖北、云南、贵州、四川和安徽地区,合计占比约 9 成,其中磷矿四个省份占比也超过 95%。从省份结构来看,湖北省沿 江地理位臵良好,下游磷化工配套较多,磷肥产量占比约为 38%,但磷矿 产能占比约为 32%,类似于湖北省、安徽省在结构上属于磷矿输入省份, 而贵州省、四川省自身配套的下游磷化工企业相对较少,因而在过去磷矿 满足省内应用后,还需供给外省,处于典型的磷矿输出省份;云南省跨省 运输费用稍高,因而整体流通货源并不太多。

资源供给省份配套产业链建设,磷矿石流通货源有所减少。自 2021 年开 始,部分地区开始减弱磷矿外售量,2021 年 9 月贵州省开阳县印发《开阳 县矿产资源开发利用管理方案》,要求提升磷矿就地转化率,计划到 2025 年就地转化率提升至 80%以上,同时针对部分磷矿销售开始采取招标形式, 短期部分没有实现就地转化的部分公开招标销售。可以看到,往年由于湖 北需要外省采购磷矿,因而一般湖北省的船板价相对较高,但今年贵州省 磷矿车板价已经开始明显高于湖北省价格。

云南省也在前期进行了产能出清,磷矿集中度提升,而其中最大的磷矿企 业云天化约占云南省整体产能的 6 成以上。伴随云天化 2021 年 7 月开始, 暂停了对外销售磷矿原矿(除已有协议约定的磷矿外销外),云南省内磷矿 供给也明显不足,多数小规模企业不得不去外省采购,同时云南省的磷矿 阶段性暂停报价,现阶段价格也明显高于湖北、四川省。

在我国,磷矿下游的磷化工配套企业中,有多数小规模企业没有上游资源 配套,尤其磷酸一铵行业,单套装臵规模相对较小,投入相对较低,整体 企业一体化程度低,行业分散度也明显较高。伴随市场流通货源减少,需 要采购的企业增多,供需市场被切割,导致流通货源的供给不足,带动磷 矿价格上行。(报告来源:未来智库)

2.2、高品质磷矿的供给呈下行态势,结合价格波动已有明显体现

开采原矿成本相同,部分地区低品位矿石仅能呈现阶段性盈利。过去相当 长的时间内,政府都在针对磷矿“采富弃贫”的现象进行整治,出现这种 现象的核心原因还是边际成本和售价。过去我国磷矿的价格相对较低,而 井下开采的成本对于任何品位的原矿都是相同的,但是贫矿的有效成分含 量低,同时较低品位的磷矿没有办法直接利用,还需要经过选矿过程,因 而单纯出售价格相对更低。由于售价相对较低,企业为了保证盈利,在整 体磷矿价格位于低位的阶段,部分企业主要以开采富矿为主,而相对而言 富矿的占比相对有限,因而集中连续开采富矿会明显导致磷矿石后续产出 品位下降,带动有效磷含量不足。那么品位下行的长期趋势也会在短期内 有明显反应。

“采富弃贫”的矿山难以实现有效的开采年限,行业的有效产能将进一步 低于名义产能。由于我国前期矿山资源管控并不严格,整体开矿审批相对 宽松,形成了较多的小规模矿山,而由于矿山的审批相对不难,且多数矿 山开采未有效监督,较多小矿山主要以开采富矿为主,到后期仅有贫矿矿 层的时候就放弃开采,重新审批新的矿山,进行新的产能建设,不仅形成 新的资源浪费,还有一些名义产能的矿山并不具备充足的实际开采价值。 伴随着前期对于矿山高品位矿的开采,以及我国特殊的磷矿品位分布,磷 矿石的品位价差持续放大,高品位磷矿已经明显开始短缺,同一地区的不 同品位的磷矿石价差呈现出明显放大趋势,自 2020 年以来,高品位磷矿 2% 的品位差对应的价格差异已经由 20 元/吨提升至 70 元/吨。而我国前期市 场的主流报价以 28、30 品位为主,今年 24 品位的矿也开始形成统一报价, 品位的下降无形中进一步抬升了磷矿的价格中枢。

2.3、磷矿价格的高位运行将不是短期波动,长期中枢将有所提升

综合以上我们可以看到,磷矿价格自 2021 年以来就一直处于上升态势, 截止到目前磷矿已经累计上行约 140%以上,单 2022 年也实现了累计上行约 37%,经历了第二波快速上行阶段。短期看,磷产业链矿石库存低位, 生产供给有限,流通货源减少,下游需求支撑力度相对良好,磷矿短期具 有涨价基础。 ①磷矿产业链库存低位:我国去年经历了磷矿持续性上涨阶段,进入 9 月 份磷矿价格持续平稳,10 月我国出台化肥出口法检政策,磷矿价格上行趋 势开始转向平稳,而我国法检政策大幅限制磷肥出口,打破了磷产业链企 业对于磷矿价格持续上行的预期,磷矿企业减少自身库存,以较高价格出 货,磷化工企业减少自身库存,预期未来采购价格会有下行,双方叠加, 磷矿整体产业链并未做充足的产品库存,且较往年水平明显更低; ②磷矿年初复工不顺,导致产量并未充足释放:而今年来,由于湖北、贵 州主要的磷矿产区皆有矿难,应该在春节后复工的磷矿企业开工有所延迟, 安全检查影响磷矿生产,因而今年本来较高价格的磷矿整体供给反而相对 受限; ③磷矿下游的磷肥整体虽然产业链价格上行明显,但国内一方面通过法检 政策维持了国内相对低的磷肥价格,另一方面粮食价格的提升也带动了我 国农业种植积极性,整体看农业需求偏刚性,并未太多受到价格的反向影 响,具有磷矿一体化布局的磷肥头部企业,成本压力相对较少,较多地生 产二铵弥补了一铵企业由于盈利带来的降负荷影响。

新增磷矿的建设周期相对较长,且多以配套产业链一体化为主,现有的外 购磷化工产能仍然不能得到有效的弥补。一方面,磷矿的新增产能释放时 间相对长,一般技改的磷矿扩充需要 2 年左右的时间,而完全的新矿建设 需要 3-5 年的时间不等,而根据行业的情况看,我国的磷矿产能大规模释 放需要到 2024 年前后,虽然前期会有少量的工程矿,但是整体的新增供 给量相对较慢;另一方面,各省份在进行新矿审批的过程中,多数是为了 进行相关的下游产业配套,一体化的建设要求需要使得新建的多数产能也 已经有下游配套的化工产能,能够给市场上需要外购的磷化工产能做补充 货源的磷矿极为有限,也就是说,磷矿供需的“割裂”影响依然持续。

长期来看,磷矿行业的供给“充裕度”较之前已经有明显不同。正如前文 所述,最近今年,国家对于磷矿管制加大,磷矿的规范化开采已经明显降 低了磷矿的产能弹性,超采、超标的企业受到限制,名义产能——有效产 能——产量的“折扣”因素增多;而各地加强对于磷产业链一体化的布局, 磷矿的省际流通量明显减少,输入省份的企业不得不以更高的价格“争抢” 不足的流通份额;同时磷矿的品位下行已经开始有所体现,对于低品位的 磷矿的利用也将进一步抬升磷矿单位品位的生产成本,从而提升高品位原矿的价格中枢。可以说排除短期的生产事故影响,短期的库存因素影响, 中长期看,磷矿的价格中枢提升也将成为趋势。

三、新能源对于磷矿的影响到底有多大?3.1、表层看:新能源形成补充需求,驱动需求空间有望占一成

磷产业链开始参与新能源领域。伴随新能源进入快速发展阶段,下游的应 用端动力电池以及储能的需求快速提升,新能源材料端的需求成为磷化工 产业链主要的需求增量,其中主要的正极材料磷酸铁锂的需求提升,带动 上游磷酸以及磷矿的需求增长,电极液中的电解质六氟磷酸锂也将带动上 游热法黄磷的需求提升,最终无论是热法路线还是湿法路线,最终都将带 动上游磷矿的需求。

新能源领域需求呈边际变化,有一定程度的放大作用。全球来看,磷矿的 下游超过 8 成用于磷肥领域,我国受到下游化工行业的需求发展,磷肥以 及含磷饲料添加剂整体约占磷矿下游应用超过 3/4,是磷矿下游最主要的需 求。我国是典型的农业大国,下游的农资相关的整体需求相对较大,我国 历史上化肥的使用效率相对较低,在国家持续倡导化肥零增长、负增长的 政策下,我国化肥的使用量已经由 2017 年开始呈现持续的下行态势,且 已经经历了最终的快速下行,目前行业需求整体趋于相对平稳。

因而相比之下磷肥的整体需求波动相对有限,而饲料级磷酸盐也主要跟随 下游饲料需求为主,整体的变动影响也并不明显,黄磷、湿法磷酸以工业 需求为主,磷酸的传统应用中,基本保持相对平稳态势,而伴随新能源行 业需求的兴起,磷酸铁锂等含磷的新能源材料成为行业内主要的需求增长 的应用领域,目前的基数相对较小,但是由于其他应用领域需求相对刚性, 新能源领域带来的边际需求变化将会形成放大效应。

新能源快速发展,带动上游含磷材料需求快速提升,新能源材料在磷矿的 需求开始逐渐有所体现。由于我国新能源动力电池市场获得持续快速发展, 行业内的磷酸铁锂需求大幅提升,伴随电池厂商不断提升磷酸铁锂电池的 续航里程,磷酸铁锂在动力电池领域的占比呈现明显的上升态势,同时受 益于磷酸铁锂的性价比优势,磷酸铁锂基本占据了储能市场,带动了磷酸 铁锂正极材料及上游材料的需求大幅提升;同时作为电解液中的六氟磷酸 锂的原材料三氯化磷的磷资源供应端,整体锂电池的出货量的增长也将大 幅提升六氟材料的需求,进一步带动磷矿增长。

短期看新能源材料对磷矿下游需求的拉动作用相对有限,但预计 5-10 年后 需求占比有望占 1 成左右。根据我们的测算,我国 2025 年正极材料磷酸 铁锂以及电解液材料六氟磷酸锂合计对于上游磷矿需求约 788 万吨,约占 整体磷矿需求量的 8%,而至 2030 年,新能源材料对磷矿需求预计将超过 1500 万吨,若磷矿未有大规模投产,则整体需求占比将达到 15%。 短期 看,今年新能源下游对于磷矿的需求量约占 3%左右,影响相对有限,但 后期新能源的整体增速提升,边际增量预计将带来较大需求提振。

3.2、深层看:赋予中上游环节新认知,是竞争者需把握的核心竞争优势

多类型企业向磷化工环节进行交汇,一体化布局加深将重新划分产业链的 盈利结构。从数量上看,短期新能源对于无论是上游的磷矿还是中端的磷 化工加工的需求支撑影响不大,但是从行业运行态势来看,新能源材料的 发展并不仅仅是长期的需求端的增量影响,对于目前的行业格局来看,更 多将带动行业整体竞争优势的重新划分。 从产业链来看,新能源带动了正极需求提升,磷酸铁锂以性价比优势提升 了正极材料的占比,导致磷酸铁锂的上游磷酸铁成为多环节企业延伸的主 战场,磷化工企业从上游向下游延伸,磷酸铁锂厂家从下游向上游延伸, 原本的磷酸铁生产企业的产能扩充,同时还有钛白粉企业借助铁资源优势进行横向延伸,多方阵营单环节交汇,根据我们行业内的公司规划统计目 前已经有意向的磷酸铁产能建设就超过 600 万吨,当然多数的产能规划时 间相对较长,但是参与的企业明显增多,多数企业加速进行产能释放,在 阶段性产能集中释放的阶段,必然会出现阶段性的行业竞争,而无论是在 化工生产还是电池产业链的扩张过程中,成本竞争都是核心关键点。而在 产业链生产过程中,进行成本优化的关键点是技术和产业链配套,因而想 要在长期的产品竞争中获胜,资源配套是重中之重。

从产业运行的状态看,正极材料在电池领域的成本占比相对较高,在经历 新能源产业链价格大幅涨价过程,下游电池厂商更为关注上游的材料供应 和成本管控。而相比于单环节的竞争,能够实现成本管控的关键更多需要 依赖原料自给和产业链多元化的配套。

自上而下的产业链延伸在复杂产业链配套过程中形成更为顺畅的竞争优势。 在磷化工产业链条中,下游配套复杂程度相对较高,且产品的生产具有一 定程度的联动影响,比如要求多数高含磷量的产品生产需要配套基础大宗 产品以满足整体经济性;不同工艺之间的产品替代具有产品定价的联动性; 不同纯度的产品之间具有可调整空间,从而在定价上形成影响。 多种因素导致磷化工产业链更多的成为一个体系,从下游的含磷精细化工 品向上游的体系进行延伸难度相对较高,不仅仅在资金层面,多产品的配 套,长时间的渠道积淀等都需要更长时间的积累。在传统的大宗化工品的 生产过程中,以上的整合优势并不明显体现,但伴随着多阵营向单一下游 精细产品环节进行延伸,磷产业链的前段配套就会呈现较为明显的竞争壁 垒,上游企业向下游延伸相对容易,下游企业向上做产品配套就难以形成 竞争优势。

在体系竞争中,产业链将面临新的利润分配,带动上游的利润增厚。在多 数的产业链环节竞争中,竞争激烈的环节产能布局相对较多,对于上游产 品的需求相对集中,而没有形成一体化布局的企业则需要更多的进行上游 材料采购。能够形成一体化布局的企业销售的是终端产品,赚取的是全产 业链盈利,而单环节企业只能以单环节盈利作为支撑,那么在竞争白热化 阶段,下游单环节的产品盈利空间将被压缩,一体化企业赚取更多的是上 游环节的盈利扩充。

从目前的情况来看,无论是湿法路线还是热法路线,越向上游的盈利能力 更为稳定,且在产业链价值分配的过程中,更多的趋于中枢提升,而中间 的加工品在产业链价格提升的过程中,相对受到盈利压制,整体赚取加工 利润为主,在短期波动后,中枢利润将有所回归,中枢利润空间相对有限, 而再到下游大宗与精细化工交叉环节,在竞争激烈的过程中,将难以获得 充裕的环节利润,整体产业链的稳定利润中枢在向上移动。偏上游的磷矿、 黄磷中枢相对稳定,中端的湿法及热法加工环节利润在短期冲高后有所回 落(农铵其他原材料合成氨及硫磺涨价趋势转弱,同时行业小规模企业降 负荷减少供给)。

从深层看,新能源的需求释放更多的是促进对上游磷资源环节的价值发现。 综合以上,我们看到无论是从产业链配臵的角度向上游延伸的难度加大, 还是从产业链利润分配的角度,上游的利润中枢在提升,在新的需求增量 提升的过程中,将带动整体磷化工或关联板块市场重新审视产业链的利润 情况,上游的中枢价值在有序提升,从长期竞争的角度看,多数盈利相对 更好的企业将通过一体化产业链布局形成终端产品的竞争优势,而其中赚 取利润的环节向上游移动,资源和技术壁垒将持续构筑利润空间。

四、磷化工的全球视角应该看到哪个环节?4.1、新兴磷化工集团的产业化程度提升,磷矿更多充当贸易补充角色

磷化工产业链相对复杂,资源和化工属性兼具。在全球大体量的化工产品 中,基本的生产环节相对较短,一般具有较强的资源属性,属于较为明显 的资源品,或者具有明显的加工属性,属于石化、炼化规模的初级生产产 品,然而在这之间,磷化工产品的产业链具有明显的不同,作为唯一的磷 源——磷矿属于典型的资源品,非金属矿产,而在生产批量应用的产品— —磷铵又需要同时辅以初步提炼、制酸的过程,叠加能源加工环节。相比 于其他大体量的化工产品,磷化工产业链整体复杂程度明显提升:

全球相对均匀的分布需求:与一般的化工品不同,磷化工的下游核心 产品为化肥,属于农资产品,虽然不同的地区使用的磷肥品种略有不同,使用效率有所差异,但是需求基本跟随耕地面积分布,各大洲基 本都有磷肥需求分布。

产能多数依托资源分布建设:全球磷资源分布不均,多数国家在发展 初期会有磷矿外卖,但伴随自身的加工能力提升,形成一体化布局后, 外卖量会有明显减弱,同时没有资源的国家较少配套加工产能,相对 而言生产企业并不具备竞争优势,多数仅仅为战略意义的建设,因而 磷化工的加工产能分布也具有极为明显的区域差异。

涉及的产业链相对复杂:从磷产业链发展来看,主要分为热法和湿法 两条路线,除占比极少的热法工艺以高温煅烧为主,多数磷资源的利 用以硫酸萃酸为主,因而在利用过程中需要大量用到硫酸,而磷化工 的核心产品主要以磷铵为主,同样需要合成氨作为原材料进行高浓度 磷复肥的生产,在磷酸一铵的生产成本占比中,原材料占比接近 9 成, 而其中硫磺占比约 44%,合成氨占比约 16%,因而硫、氨的布局也极 大程度上影响磷铵生产成本,进一步影响竞争优势。

在磷化工产业链逐步成熟过程中,磷矿贸易量将有所减少,作为全球贸易 的补充。在多数条件下磷矿开采出来原矿中有效 P2O5 含量在 2-3 成左右, 其他多数的成分不具备利用价值,在湿法酸萃酸的生产过程中还要产生大 量的废渣;同时磷矿在历史上的售价相对较低,基本是磷肥售价的 1/4-1/3, 但运费成本基本一致,因而磷矿本身并不是适合作为贸易的主要品种。

无论是老牌的磷化工国家还是新型的磷资源国家,磷矿的贸易量大都经历 一个先提升后减弱的发展趋势,在最开始资源丰富的国家最先以资源贸易 获取收益,伴随自身的产业链配套逐步完善,自身的资源利用逐步成熟, 外卖量开始逐步减少。同样作为新型的磷化工企业的典型代表,OCP 的磷 矿外售量也有所减弱,自加工占比明显提升。

海外 OCP 的下游加工项目逐步开启合作模式,上游资源定价更趋于市场 化,带动全球产品价格中枢有望提升。伴随新型磷化工国家对于磷矿资源 的开发和利用,其自身的产业链逐步完善,自身能够向下游延伸的加工产 能及占比逐步提升。沙特油气资源极其丰富,本身在硫磺、合成氨的生产 过程中就极具优势,同时沙特的磷矿品位一般,资源储量一般,因而借助 其自身的竞争优势,进一步提升磷资源的价值才是参与全球竞争的良好选 择。

而摩洛哥是主要的高品位磷矿集中地,近年来,伴随 OCP 在下游加工环节 加深同其他国家及企业进行合作,使得摩洛哥的整体的产业链条进入新的 发展阶段。摩洛哥作为主要的磷资源供给方,借助资源优势同其他企业合 资下游加工环节,为其提供磷矿或者出口磷肥,磷矿也就不再是其内部结 算的生产资料,而将更多的参与市场定价的产品结算体系,新的产业链合 作模式有望带动 OCP 对于磷矿环节的利润追求,进一步提升全球磷矿资源 价格中枢。(报告来源:未来智库)

4.2、政策短期限制磷化工产品流通,但长期看仍然资源为王

今年局部冲突及国家政策较大程度影响了磷化工产品正常的全球贸易格局。 今年全球的化肥贸易格局受到了较大的影响,自 2020 年以来,全球的贸 易物流运输就受到制约,运输费用大幅提升,而 2022 年以来,局部地缘冲突导致能源价格在较高水平上大幅提升,并且出现能源供给短缺的状态, 主要的磷铵生产企业 OCP 的天然气供给不足,主要的磷肥出口国俄罗斯化 肥交易大幅受制,同时叠加疫情的影响,新增产能释放连续推迟,连续两 年多的疫情影响已经大幅消耗了多数用肥国家的渠道库存,库存水平不足, 供给受限,偏刚性需求,全球化肥价格大幅上行。

我国保供国内需求,被迫限制化肥出口,磷肥海外市场再次雪上加霜。由 于海外价格大幅提升,为了保证国内的充足供应,我国自 2021 年四季度 开始实施法检政策,磷肥出口量大幅回落,春耕备肥期间磷肥出口占比仅 占 1 成左右,而进入国内需求的淡季,出口占比也仅回归到 2 成左右,较 常规 30%-40%左右的出口量相差较多,作为主要的磷肥出口国,出口量的 锐减进一步加剧了全球磷肥的供给问题。

从短期的运行看,磷化工的供给跟随资源端布局,原料的供给问题和局部 的出口限制都将导致磷化工全球的贸易流通不畅,带动价格维持高位。

但从长期来看,资源属性的全球化产品价值中枢不断提升。由于资源分布 问题,资源品或者资源加工品相对较难进行产能的分散性布局,资源品没 有办法获取原料,而资源加工品即使在其他地区建立加工环节产能,资源 的获取仍然需要通过贸易运输,在参与全球竞争的过程中,仍然难以获得 有效的竞争优势;而不同于资源品,能源加工品的基础材料能源的格局相 对更为多元,在其他区域进行产能建设,也可以通过能源的更为成熟的贸 易体系以及多元化的能源采集提供原料,短期的能源供应短缺也会产生较 大的影响,但持续时间相比于资源属性产品要相对较短,具有更多的可替 代方案。

五、投资分析综合以上,我们认为磷矿的资源属性在不断提升,未来的产业链盈利分配, 上游资源端的比重有望加大:

磷矿不能称之为“不缺”资源。经过这么多年的开采和下游庞大规模 的产业链配套下,我国资源充裕程度已经明显达不到全球平均水平, 叠加资源的品位一般且有不断下行趋势,我国的磷矿已经不能称之为 “不缺”的资源;

国内外的磷产业链布局都在呈现一体化趋势。磷化工的整体产业链的 布局逐步强化,国内的矿化配套一体化程度不断提升,新增矿山产能 多配有下游加工环节,实际流通货源供给不足,而海外主要资源供给 国也逐步构建了自身的一体化建设,满足自身的加工产能需求外,开 始同其他企业合作布局加工环节,产业链环节利润需求重新再分配;

新能源需求增长将促进上游资源的价值发现。叠加整体新能源对上游 资源的边际贡献量,对于磷矿的需求形成长期影响,而在市场竞争加 剧阶段,上游资源配套优势有望再次复制今年的“磷矿-磷肥”产业链 的运行态势,销售终端产品,赚取的是上游盈利,预期将带动整体产 业链的利润再分配,提升上游盈利分配能力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,