2021

正值11月打折购物季,商家的促销力度空前,消费者也迎来了清空购物车的机会。今天,申税小微梳理了线上购物和销售的相关涉税知识,大家在买买买、卖卖卖的同时,别忘了跟着申税小微学习一下哦!

一、买家篇

(一)关于索要发票

申微小微,我最近在某电商平台买了一双鞋子,向店家索要发票时,商家客服回复我说“亲,我们是一家手工鞋店,也是小本买卖,暂时无法提供发票哦。”这种情况,我该怎么办?

是这样的,在买家要求开具发票时,电子商务经营者必须无条件开具发票。如果卖家拒不提供发票,您可以向电商平台投诉,也可以向市场监管部门和税务部门投诉,多种渠道来维护自己的合法权益哦。

文件依据

根据《中华人民共和国发票管理办法》第十九条,“销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应当向付款方开具发票。”

根据《中华人民共和国电子商务法》第十四条 电子商务经营者销售商品或者提供服务应当依法出具纸质发票或者电子发票等购货凭证或者服务单据。

(二)关于电子发票

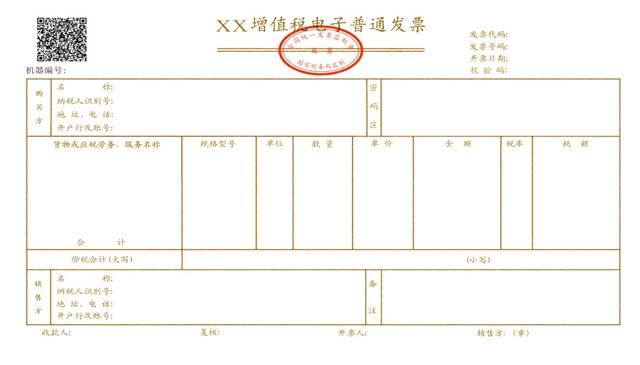

申税小微,我最近趁着活动在网上购买了一部手机,但在跟店家索要开具发票时,店家回复我说“亲,我们给您开具的是电子发票哦”,请问这个电子发票和正规发票是一样的么?

电子发票也是正规发票哦。其法律效力、基本用途、基本使用规定等与国税机关监制的增值税普通发票相同。

文件依据

根据《国家税务总局关于推行通过增值税电子发票系统开具的增值税电子普通发票有关问题的公告》(国家税务总局公告 2015年第84号)规定,增值税电子普通发票的开票方和受票方需要纸质发票的,可以自行打印增值税电子普通发票的版式文件,其法律效力、基本用途、基本使用规定等与国税机关监制的增值税普通发票相同。

根据《关于增值税发票综合服务平台等事项的公告》(国家税务总局公告2020年第1号)规定,纳税人通过增值税电子发票公共服务平台开具的增值税电子普通发票,属于税务机关监制的发票,采用电子签名代替发票专用章,其法律效力、基本用途、基本使用规定等与增值税普通发票相同。

根据《关于规范电子会计凭证报销入账归档的通知》(财会〔2020〕6号)规定,电子会计凭证包括电子发票。来源合法、真实的电子会计凭证与纸质会计凭证具有同等法律效力。

(三)关于抽奖所得

申税小微,我最近双十一买了好多东西,而且还抽中了好多奖品,我获得的这些奖品应该算是“偶然所得”吧?这些都是实物,就不用缴纳个税了吧?

你只说对了一半,这些奖品确实属于“偶然所得”,所以自然也是要缴纳个人所得税的,税款是由赠送礼品的企业来代扣代缴的哦。

文件依据

根据《中华人民共和国个人所得税法实施条例》(国令第707号)第二十四条规定:“扣缴义务人向个人支付应税款项时,应当依照个人所得税法规定预扣或者代扣税款,按时缴库,并专项记载备查。前款所称支付,包括现金支付、汇拨支付、转账支付和以有价证券、实物以及其他形式的支付。”

根据《财政部 国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知》(财税〔2011〕50号)第二条规定:企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,按照“偶然所得”项目,全额适用20%的税率缴纳个人所得税。税款由赠送礼品的企业代扣代缴。

二、卖家篇

(一)关于秒杀、满减、打折

申税小微,最近“双十一”,我们店铺搞的活动可真是丰富,包括“10元限时秒杀”、“满300减30”和“两件9折”等,订单量剧增,也有不少客户索要发票,这种情况我可怎么开票啊?

您所说的“满减”和“打折”都属于商业折扣哦,在这种情况下,均可按照扣除商业折扣后的金额来确认销售收入。销售发票可以直接开具折后金额也可以在发票上分别列示原价和折扣金额,但要注意一定要在同一张发票的金额栏分别注明哦。如果仅仅在备注栏注明的话,折扣额是不可以冲减销售额的哦。

文件依据

根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)文件规定:企业为促进商品销售而在商品价格上给予的价格扣除属于商业折扣,商品销售涉及商业折扣的,应当按照扣除商业折扣后的金额确定销售商品收入金额。

(二)关于视同销售

申税小微,除了商业折扣,我们搞了抽奖活动,有的奖品金额可还不小呢。这种抽奖活动的奖品,是否需要缴纳增值税啊?

当然要了!这其实是增值税视同销售行为,你要按照相关文件规定来确定销售额并缴纳增值税哦。

文件依据

根据《中华人民共和国增值税暂行条例实施细则》第十六条规定,纳税人有条例第七条所称价格明显偏低并无正当理由或者有本细则第四条所列视同销售货物行为而无销售额者,按下列顺序确定销售额:

(一)按纳税人最近时期同类货物的平均销售价格确定;

(二)按其他纳税人最近时期同类货物的平均销售价格确定;

(三)按组成计税价格确定。组成计税价格的公式为:

组成计税价格=成本×(1 成本利润率)

(三)关于销售折让、退货

申税小微,我们店铺偶尔也会碰到一些售后问题,有时候我们和买家们协商好给一定补偿款来解决售后问题。买家们收到补偿款是开心了,我可是头大了,这种情况又要怎么进行税务处理呢?

别急,您说的这种情况呢,属于销售折让。销售折让是指企业因售出商品质量不符合要求等原因而在售价上给予的减让。这种情况下,你是可以从折让当期的销项税额中扣减折让的增值税额的。

申税小微,刚才你说的销售折让问题我是听懂了。但还有一种情况就是,我已经给客户开好了增值税专用发票,但是买家又申请了七天无理由退货,这种情况又要怎么办呢?

这种情况下,建议您按国家税务总局的规定开具红字增值税专用发票。如果未按规定开具红字增值税专用发票的,增值税额不得从销项税额中扣减哦。

文件依据

根据《中华人民共和国增值税暂行条例实施细则》(财政部 国家税务总局第50号令)规定:“第十一条 小规模纳税人以外的纳税人(以下称一般纳税人)因销售货物退回或者折让而退还给购买方的增值税额,应从发生销售货物退回或者折让当期的销项税额中扣减;因购进货物退出或者折让而收回的增值税额,应从发生购进货物退出或者折让当期的进项税额中扣减。

一般纳税人销售货物或者应税劳务,开具增值税专用发票后,发生销售货物退回或者折让、开票有误等情形,应按国家税务总局的规定开具红字增值税专用发票。未按规定开具红字增值税专用发票的,增值税额不得从销项税额中扣减。”

,