文 | 郑灿城

编辑 | 高雅

2003年时,一枚欧美芯片在国内市场的稀缺程度有多高?180纳米、32个处理内核、把250万个器件集成到一块不到半个拇指大小的集成块上,卖出去可以价值11亿。

这是“汉芯一号”在当年科研经费投入。彼时从美国做电子工程师的陈进用技术自我包装,号称其团队在3年不到的时间里,设计和应用开发平台已经达到了国际先进水平。被“技术光环”包装的故事抛诸于市场之中,在当时国产芯片发展停滞多年的情况下,看起来金玉其外。

而真实故事的面纱没那么性感,那枚被捧高至获得11亿研发经费的“汉芯一号”,实则是将“摩托罗拉”芯片logo字眼打磨后替换而成,只是败絮其中的“PPT故事”。

而把时间节点拉到现下,中国半导体行业已经有了技术沉淀和经验积累的变化,这也在近两年芯片企业的上市数量中得到体现。Wind数据显示,2022年还未过半,半导体上市公司数量就达17家,数量超过2021年全年。另外,科创板排队的近40家企业内,就有将近20家涉足半导体领域,占比接近一半。

半导体上市公司数量统计,数据来源:Wind,36氪制图

那么,一个值得在当下时间点被抛出讨论的问题是,与过去的故事造血相比,芯片企业的真实产业价值应该如何体现?二级市场上看,车规模拟芯片头部企业纳芯微如今市值已经超300亿,CMOS图像传感器芯片头部企业思特威市值接近200亿。这两家在上市首日就呈现了逆势而行的状态,前者在科创板多家公司破发的情况下,首日涨幅仍超10%,随后股价一路上涨突破300大关;后者则在一开始就高举高打,上市首日的涨幅就接近80%。

已被资本市场掂量的公司能直接展示票价高低,而处于上市进程中的企业更能探究其在产业链条中的价值塑造。这其中,一个典型代表就是晶华微,这家近20年企业,在上市前仅进行过一轮Pre-IPO轮融资,但却凭借高利润支撑着其长期以来现金流为正,仅靠自身收入就能够支持企业的发展。

近日,晶华微向上交所提交注册,保荐机构为海通证券股份有限公司,拟募资7.5亿元。一家典型芯片企业20年发展中的投入与变现,落实于纸面之上,可以从其招股书中读出一二。

稳扎稳打、高位快跑、跳板上市

2018-2021年,晶华微主营业务收入分别为5017.70万元、5973.32万元、1.97亿元、1.73亿元;归母净利润分别为568.81万元、1111.86万元、1.00亿元和7735.15万元。也就是说,在2020年疫情影响之下,净利润仍翻了超8倍之多,平均下来,疫情后的两年中,晶华微净利润在50%上下波动。

晶华微2018-2021业绩,数据来源:晶华微招股书,36氪制图

疫情推动是晶华微可以快速发展的原因之一,但并非晶华微持续增长的全部因素。

先从产品上说,晶华微的主要产品为基于高精度ADC的信号处理SoC解决方案。SoC(System on Chip,芯片级别系统)指的是能够实现专用目标的集成电路。举例来说,疫情之下的刚需测温产品,就需要用到红外测温SoC芯片,该芯片的作用是能够让温度数值在测温枪屏幕得到最终呈现。

耳温枪内部结构(左),SoC解决方案功能示意图(右),资料来源:晶华微招股书

测温产品只是下游应用之一,晶华微的芯片还可以用于医疗健康、工业控制及仪表和智能感知领域。其中,医疗健康SoC芯片和工业控制及仪表芯片是主要收入来源,2019-2021年合计占比超95%。

晶华微2019-2021主营业务收入构成,数据来源:晶华微招股书,36氪制图

下游需求的结构性变动是晶华微近两年业绩快速增长的关键。2020年,额温枪价格在疫情影响下暴涨,据相关案例,疫情期间额温枪供求极度不平衡,平均价格翻了1倍以上;价格最贵的时候,原本89元一支的额温枪,一度炒到了接近400元。

急速变动的供需关系没能让看不见的手第一时间反应过来,这也带动了其上游红外测温信号处理芯片的量价齐升。2019年平均单价仅1.3605元的芯片,在2020年来到1.9716元/颗,同比上升44.92%;销量由2019年的829.67万颗上升至2020年的6474.40万颗。

因此,仔细看晶华微的收入构成就会发现,2020年晶华微收入翻了3倍以上,主要的贡献来自红外测温信号处理芯片,从2019年的1128万元增长至2020年的1.28亿元。

能够快速抓住疫情红利,一方面是晶华微的能力,但同时还有资源积累和对行业的长期下注。招股书显示,晶华微的红外测温信号处理芯片在额温枪领域占相当一部分,按照艾媒数据中心统计,2020年中国额温枪需求量为2.3亿台,以晶华微销量6474.40万颗测算,晶华微在该领域的市占率达28.18%。

能够较早建立稳定合作关系是进入额温枪领域的触手,早在2015年时,晶华微就和额温枪头部企业倍尔康建立了合作关系,在之后的两年间向倍尔康销售少量的红外测温信号处理芯片。据招股书,倍尔康医疗健康SoC芯片70%由晶华微提供,前者生产的红外测温枪约占国内市场份额的三分之一。

但自立于世的姿态也有,在晶华微前五大客户中,与额温枪有关的客户就占据三位。经销商科视通成为晶华微2020年的第一大客户。2016年和晶华微建立起合作关系的静是福成为第二大客户;晶华微和心一兰建立合作是在2020年,也在前五大客户名单上位居第四。

晶华微2020年前五大客户情况,资料来源:晶华微招股书

上游技术越发有话语权,甚至2017年时,倍尔康开始转为向经销商科视通间接向晶华微采购芯片。彼时已经出现SoC芯片开始增量的趋势,体温计电子产品逐步落地,契机出现在《关于汞的水俣公约》的正式生效,明确规定了2026年开始停止生产传统的水银温度计。

2021年,由于国内疫情得到有效控制,晶华微在红外测温信号处理芯片的收入减少至3000万,整体收入下滑13%左右,来到1.73亿元。

疫情虽然短暂催化了2020年的业绩,但剔除疫情影响晶华微依然表现了很高的成长性。不计红外测温业务,晶华微其他芯片销售收入在2020年近7000万元,较2019年同比增长44%左右,2021年则是来到1.43亿元,较2020年实现了业绩翻倍。

亮眼业绩的背后,一方面是智能化电子化时代的到来,机械仪器逐步向电子仪器转变;另一方面是晶华微长期的产业合作关系,使得其在同一个客户身上形成的销售收入随着时间的推移越来越多。

晶华微对部分公司形成的销售收入,资料来源:晶华微招股书,36氪制图

具体而言,智能健康衡器领域,消费升级的大趋势下,疫情又进一步提升了居民的健康意识。晶华微早已在该赛道上布局,早在2014年,其就获得了A股上市公司香山衡器的验证,2017年晶华微通过上市公司乐心医疗验证并展开合作;

工控仪表领域,晶华微2016年就与A股上市公司优利德建立了合作关系。由于外部环境变化,疫情导致的全球供应链停摆,国内在该领域的芯片需求也拉高。2021年,其在优利德上形成的销售收入为1183.38万元,是2020年的2倍以上。

上游吃肉,下游喝汤

2000年,政策为集成电路产业推波助澜,国务院发布《国务院关于印发鼓励软件产业和集成电路产业发展若干政策的通知》,鼓励集成电路产业发展。同年,中芯国际成立,2003年台积电在上海建厂;国内知名半导体企业格科威、海思等也相继成立,晶华微也同样诞生在这样一个年代。

回看晶华微主要产品SoC芯片的工作原理,今天解释起来可以在教科书上找到:将现实世界大部分物理量,比如体温、重量等等微弱的模拟信号,通过传感器采集,由内置的信号放大器放大,ADC(Analog to Digital Converter,模/数转换器)将其转换为更容易处理的数字信号,再将这个信号交由微控制器处理。处理后的数字信号可以通过LED屏显示输出,也可以通过和ADC功能相反的DAC(数模转换器)转为模拟信号以驱动其他装置。

医疗健康SoC芯片基础工作原理,资料来源:晶华微招股书

——看起来是个可以将技术商业化的基础装置,而这在2005年时,市场上买不到,教科书上也是空白。

2005年,由罗伟绍带领的晶华微核心技术团队成立晶华微,成为国内第一批芯片设计公司,就是希望将高精度ADC等核心技术引入到中国大陆。罗伟绍博士毕业于美国华盛顿大学电气工程学专业,创立晶华微之前曾任职美国霍尼韦尔公司、美国摩托罗拉公司、美国美敦力、美国InControl工程师。也正因这种技术色彩,晶华微成立之初就突破了工控HART通讯调节器芯片,其兼容ADI的系列芯片,打破工控行业国外垄断实现了国产化替代。

这一技术逐步商业化的脉络中,晶华微曾凭一己之力培养壮大了一位下游客户——志合电子。

2018年之前,浙江区域的电子秤模组由伟创电子主导,2012年晶华微与伟创电子合作,向其供应智能健康衡器芯片。当年3月,伟创电子的三名员工郑根花、卢丽敏和杨敏榕成立志合电子,成立后便和晶华微建立了合作关系。

初成立时,志合电子规模尚小,就是晶华微为志合电子的发展提供了资金支持。2018年晶华微向志合电子形成的销售收入仅为297.31万元,同年5月,晶华微向志合电子提供466万元借款用作生产经营。同年7月,晶华微还向志合电子增资136万元,占股40%(2020年9月转回志合电子实控人)。

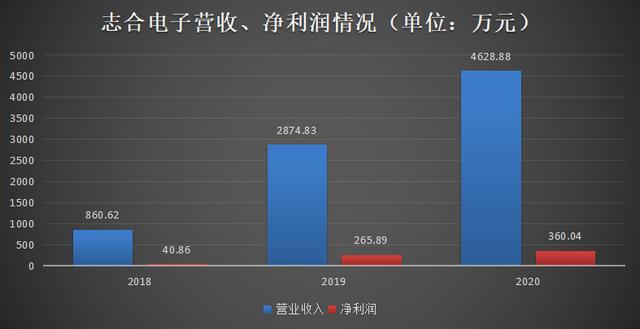

晶华微向志合电子形成的销售收入,数据来源:晶华微招股书,36氪制图

2018年12月,晶华微终止和原合作伙伴伟创电子的合作。随后三年,晶华微和志合电子合作越来越紧密。2019-2021年,志合电子都在晶华微前五大客户名单内,并且2019年、2021年两年位居第一。

历经三年发展,志合电子已经逐成为电子秤模组的主要厂商,在浙江区域建立了声誉。2020年志合电子营业收入达4628.88万元,净利润360.04万元。增长性的经营业绩为志合电子的独立发展提供了有利条件,同年12月,其将晶华微借款全部还清。此外志合电子也在市场上有了更多选择可能性,根据招股书披露,志合电子也向芯海科技采购同种类芯片,对晶华微不构成依赖。

志合电子营收、净利润情况,数据来源:晶华微招股书,36氪制图

在这类芯片的性能上,“位数”是被用于衡量这类芯片的重要性能指标,例如晶华微的红外测温芯片主打高精度、低功耗,具体为24位ADC和8位MCU。这一性能的实现,或可以在晶华微今天的团队背景上看到其背后思考。

目前,晶华微核心技术团队由罗伟绍、赵双龙、李建和陈建章4人组成。其中,技术团队负责人罗伟绍为实际控制人吕汉泉、罗洛仪的一致行动人,上市前直接持有9.01%的股份;

李建于去年1月加入晶华微为上海分公司任总经理。他拥有产业和学术的双重背景,曾在专用集成电路与系统国家重点实验室从事研究工作、也曾在台系芯片设计公司Mstar担任资深工程师,是国内第一个作为第一作者在JSSC发表论文的研究学者;

赵双龙参与了设计并量产了晶华微的高精度数字测温芯片、高精度温控RTC芯片,从初加入晶华微任模拟IC设计工程师,至今已担任晶华微董事、副总经理;

陈建章亦为晶华微技术团队核心成员,23岁本科毕业后就加入了晶华微,由模拟IC设计工程师一路晋升至IC设计组长、IC设计经理再到现担任晶华微监事和资深研发经理。

此外,2015年8月,曾任职于中国香港公司豪威科技、首科电子和梦科国际的梁桂武加入晶华微任业务总监,梦科国际至今仍是中国台湾模拟IC企业纮康科技(6457.TWO)的产业合作伙伴。

打磨的越不可替代,毛利就越高

2018-2021年,晶华微综合毛利率分别为60.19%、62.72%、73.09%和68.61%,与全球模拟芯片头部企业亚德诺、德州仪器较为接近,远超中国其他模拟芯片企业,是A股毛利率最高的芯片设计企业之一。

晶华微与可比公司的毛利率水平对比情况,资料来源:晶华微招股书

高毛利的背后,是晶华微核心技术的不可替代性。首先,和国内其他芯片厂商相比,晶华微成立之初就围绕高精度ADC技术研发产品,产品性能可以和全球同类别企业相较高下;同时,晶华微围绕核心技术,掌握了产业链上的高话语权,避免其向低毛利领域发展拉低综合毛利率。

其次,和国外厂商和台系厂商相比,受外部环境因素影响,供应链稳定成为中国大陆企业需要思考的新问题。晶华微作为本土芯片设计厂商,能够和下游客户共同探索研发新的产品。

晶华微在目前聚焦的领域内已经占据了相当份额。比如红外测温领域,根据艾媒数据中心,2020年全球耳温枪需求为8.6亿台,国内需求为2.3亿台,而晶华微红外测温SoC芯片销量为6474.40万颗,据此测算全球和国内市占率分别为7.54%和28.18%。

晶华微分行业市占率,数据来源:晶华微招股书,36氪整理

再看其余两个行业,据招股书测算,2020-2027年全球电子衡器芯片的市场规模约为13.94亿元至17.55 亿元;2018-2024年,全球测试测量仪器仪表芯片的市场规模约为43.65亿元至54.87亿元。

未来,晶华微还将在目前聚焦的医疗健康领域、工控仪表领域和智能感知领域继续深入。这分别对应了招股书上的募集资金用途,即智慧健康医疗ASSP芯片工控仪表芯片和高精度PGA/ADC等模拟信号链芯片升级及产业化项目。

晶华微募集资金用途,资料来源:晶华微招股书

除了这些领域,晶华微还将向新的领域拓展延伸。比如工业领域用于传感器应用的信号调理芯片开始进入量产阶段,用在电动自行车和平衡车等电池供电系统BMS的电源管理芯片也即将开始流片,未来也将成为晶华微新的增长点。

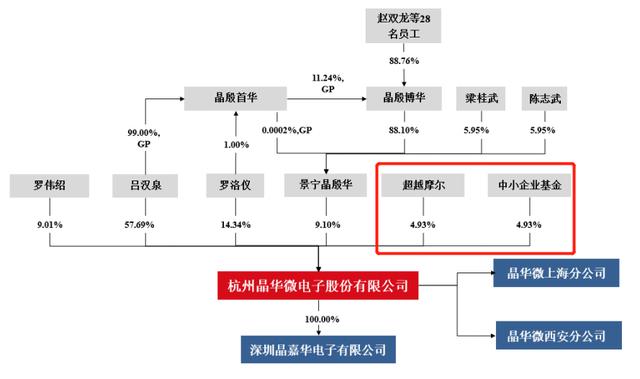

有了核心技术和与之带来的高毛利之后,晶华微上市前的股权架构却十分简单。除实控人吕汉泉、罗洛仪及一致行动人罗伟绍和员工持股平台之外,股东仅Pre-IPO轮的外部投资者超越摩尔和中小企业基金。其中,超越摩尔最大出资比例合伙人为国家大基金,中小企业基金执行事务合伙人为中芯聚源。

晶华微股权结构,资料来源:晶华微招股书

根据招股书的2022Q1预计财务数据,晶华微营收在5000万元至5500万元,同比增长7.20%至17.92%;扣非归母净利润约为2180万元至2480万元,同比增长6.83%至20.98%。在外部环境的影响下,依然实现了同比正增长,晶华微正在兑现业绩增长的可持续性。

未见风口之处,也是晶华微20年间逐渐加厚的护城河,而这在企业发展的早期阶段,不仅要有发现“隐性价值”的眼睛,还要有产业长期投入的恒心。

正如Pre-IPO轮投资方超越摩尔投资总监贺红荔向36氪描述的一样,“信号链IC是技术难度较高的领域,国产化率低,在医疗健康、工业控制甚至汽车应用方面均有非常大的国产化替代空间。”在多家半导体企业走向资本化的此刻,虽然上市后票价仍是悬案,但更值得推敲的是产业价值高低,而上市这件大事,也只是一家20年芯片公司发展过程中的一件“小事”。

,