文丨三折人生

来源丨三折人生(Ezhers)

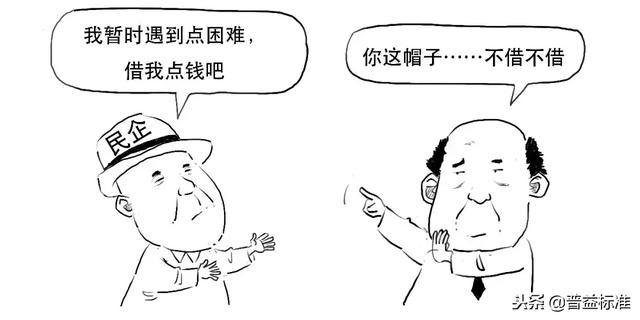

一段时间来,

由于部分民营企业违约提升,金融机构对民营企业风险偏好降低,

导致优良的民企也无法得到资金支持,融资成本不断提高。

于是,

2018年10月央行发布公告,通过出售CRM等方式,支持符合要求的民企债券融资。

CRM全称是Credit Risk Mitigation,是信用风险缓释工具的意思。

风险缓释嘛,

原来遇到风险就像这样

而风险缓释后,则是这样

CRM就是通过风险控制措施来降低借款人未能及时、足额偿还欠款而造成的风险损失或影响程度。

/1/ CRMA

CRMA全称Credit Risk Mitigation Agreement,

即信用风险缓释合约。

CRMA是这样操作的

这份合约就是CRMA,

是交易双方私下一对一签署的合同,不可在二级市场流通转让。

赔付的结算方式包括实物结算和现金结算。

实物结算就是,

而现金结算就是,

现金结算的补充额为债券违约前的债券面值与违约后债券市场价值的差价,不涉及违约资产的转让。

这份合约的当事人,

包括信用保护买方和信用保护卖方,

在这份交易中,信用保护买方按照约定向信用保护卖方支付信用保护费,由信用保护卖方在一定期限内,就约定的标的债务向信用保护买方提供信用风险保护的金融合约。

CRMA整体流程图如下:

这么理解……也没啥问题。

/2/ CRMW

CRMW全称Credit Risk Mitigation Warrant,

即信用风险缓释凭证。

CRMW的创设机构需要在交易商协会备案。

相较于CRMA,CRMW不是私下一对一签署,而是一种标准化产品,

当债券出现违约时,

作为标准化的凭证,CRMW可以在二级市场进行转让。

可见,CRMW是为标的债务提供信用风险保护,且可交易流通的有价凭证,

其流程图如下,

CRMA和CRMW是2010年推出的,

一个属于合约,一个属于凭证,

但两者保护目标都是针对指定的单一债务,

然而在现实中我们有可能遇到,

基于此种情况,2016年又推出了另外两件套,

由盯住单一债务变成盯住一个或多个参考主体的信用状况。

/3/ CDS

CDS全称credit default swap,

即信用违约互换。

CDS也属于合约,是信用保护买卖双方私底下一对一签署的合同,

但CDS保护的不局限于单一债务,

这里参考实体违约的信用事件包括支付违约、破产等,

CDS是信用保护买方向信用保护卖方支付信用保护费,一旦约定的参考实体发生信用事件,由信用保护卖方为信用保护买方提供风险损失赔偿的金融合约。

其流程图如下,

/4/ CLN

CLN全称Credit-linked Notes,

即信用联结票据。

CLN是由创设机构向投资人创设,投资人以认购凭证的本金在参考实体发生信用事件时承担相应损失。

CLN创设机构也需要在交易商协会备案。

投资人投入本金认购CLN后,定期收取利息和信用风险保护费的双重收益。

CLN是把投资人的投资回报和参考实体的信用状况挂钩,

CLN也不是盯紧单一债券的信用状况,而是盯紧参考主体的信用资质。

若参考实体信用资质恶化,则

所以CLN对投资人而言,

CLN作为标准化的凭证,也可以在二级市场转让。

其流程图如下,

我们总结下CRM四件套,

主要区别如下,

中国版CRM和国外的CDS还是有所不同:

/1/ 参与者限制

国外CDS对市场参与者没有准入要求,不具备相应风险管理和承担能力的机构也作为风险承担主体接受了风险,

这样不仅无法化解风险,反而会加大系统性风险的隐患。

因此我国的风险缓释工具依据参与者的风险管理和承担能力,划分为核心交易商和一般交易商,必须在交易商协会备案。

核心交易商包括金融机构、合格信用增进机构等,

一般交易商包括非法人产品和其他非金融机构等。

信用增进机构嘛,

比如中债信用增进投资股份有限公司,主要经营企业信用增进服务、资管等业务。

比如银行理财、资管产品、基金、信托产品等。

核心交易商可以与所有参与者进行CRM交易,一般交易商只能与核心交易商进行CRM交易。

(2)杠杆限制

当时美国CDS市场规模过度膨胀、杠杆率过高形成了较高的系统性风险。

这主要是信用衍生产品市场监管和风险防范措施缺失导致的。

因此我国对CRM有如下要求:

对于核心交易商作为信用风险卖出方,则

而对于一般交易商作为信用风险卖出方,则

(3)债务范围&复杂程度&透明度

我国明确信用保护标的的债务范围仅为债券、贷款或其他类似债务,交易结构简单,

这时候对于投资人来说,要看清底层资产,就相当于问你,

美国CDS对信用保护的的债务没有限制,任何债权均可作为信用保护的标的,交易结构非常复杂,

这时候对于投资人来说,要看清底层资产,就相当于问你,

美国版CDS交易脱离了基础资产、信用衍生品管理风险的本质,造成投机倾向上升。

所以,CRM与国外CDS还是有明显差异的。

好了,

今天就到这吧。

,