作者: 格隆汇·喵皇

2019年2月20日,一家名不见经传的港股主板上市公司集一家居(1495.HK)公告了一则收购事项,以现金总代价5436万港元收购目标公司已发行的51%股份,目标公司的资产包括了电影收入权及另外三部电影的优先购买权。

根据公告内容所示,总代价5436万港元的支付分两期进行,首期于2019年2月底仅须付现金2132万港元(占比约39%),第二期尾款在确保条件完成后再支付,主要因该收购案设置了盈利承诺,并且对此盈利承诺出具了独立第三方的个人担保契据,被收购的目标公司承诺在2019年度及2020年度的两年内累计回收净现金流总金额不少于1.8亿港元。也就是说集一家居签订该合约后按照51%权益计算将提前锁定了两年内的9180万港元净现金流回收,按照2019年首期支付占比计算,根据合约2019年将录入3580万溢利。

若进一步延伸,参考当下Wind影视传媒行业的PE(TTM)中位数为20倍,根据分部估值法的原理,集一家居转型影视传媒行业在2019年提前锁定3580万港元的业绩,据此是否应该增厚整体估值约为6.95亿港元?(增厚估值6.95亿≈3580万业绩*20倍-2132万当期投入成本)截至公告前一交易日收盘,集一家居的总市值约为6.9亿港元,所以预期该项事件对目前公司市值带来估值提升作用明显。

2018年下半年以来,公司在资本市场的转型动作频频,由于战略转型计划而连续公布了有关可能收购事项的战略合作框架协议。从两则不同的战略合作协议备忘中,我们从某种程度上能大致揣摩出集一家居的转型方向或思路。

(1)2018年11月19日集一家居公告,于2018年11月16日,公司已与卖方及代理订立战略合作框架协议,内容涉及向卖方收购项目之可能收购事项。而卖方为深圳天鹏文化产业股份有限公司,其主要从事媒体及文化业务。根据战略合作框架协议,集一家居将根据最终协议之条款及条件向卖方收购项目,于战略合作框架协议日期及根据本公司可得之资料,卖方将开发不少于13项电影或电视项目,而本公司可能会于若干先决条件规限下收购该等项目之股权。

(2)在2019年2月12日的自愿披露公告显示,集一家居同样公告了自己与卖方及代理订立战略合作的框架协议,内容涉及向卖方收购项目之可能收购事项。本次的卖方则为上海高竞文化传媒有限公司,根据战略合作的框架协议,卖方将于未来三年举办电子竞技赛事(包括世界大学生电子竞技赛)、校园音乐赛事,舞蹈比赛及动画赛事,本公司可能根据若干先决条件取得该目标公司之股权。

如今,根据这两次公告的内容可推测出,集一家居的经营思路正快速跨界转型为新型的影视传媒、文化娱乐及举办赛事公司,而公司今日公告之股权收购正是首个战略合作框架协议的后续实现,说明集一家居已在战略转型中付诸于实际行动,实现快速切入相关行业,该行业在香港及中国资本市场享有更高的长期增长预期及市场空间潜力,因而拥有更高的行业平均估值水平,同时亦较集一家居主营所处的建筑及家居装修材料行业的估值更高,集一家居快速推动公司进入新行业,有助提升公司在资本市场的估值水平。

此前,集一家居主要于中国从事销售及分销建筑及家居装修材料及家具及提供室内设计及工程服务业务。诚如公司在2018年中期报告所述,正积极寻求新投资机会,以提升公司的盈利能力及股东回报。

同时,截至2018年6月30日止六个月之中期报告所披露数据显示,集一家居的杠杆比率及净债务权益比率分别为31.3%及12.8%,公司权益总额为3.42亿元人民币。较低的债务水平及坚实的资产及权益基础为集一家居的转型计划提供基础。

加上,公司在2018年12月27日宣布完成了合共8640万股新股份的按每股股份0.70港元的新股配售计划,而配售事项之所得款项净额之90%(约5370万港元)将用于为建议收购事项提供资金。所谓“三军未动,粮草先行”,显然,集一家居已经为实质转型而注入的相关资产做好充足的准备。

我们回溯这两次合作备忘公布的前后,发现集一家居的股价每次都会迎来阶段性行情,说明了投资者或市场资金对集一家居的转型期待由来已久,随着各种具备潜力的转型计划的快速布局和快速落地,集一家居的价值将在正确的方向与模糊的价值中被市场不断挖掘,直至回归适合的市场位置。

根据富途证券提供的统计数据显示,集一家居自2018年下半年至今,自启动了重大转型计划以来,其区间累计涨幅已经超过61%,同期恒生指数的区间涨幅则为-3.48%,集一家居的期间股价表现跑赢市场基准值超过64%。

纵然公司在该时段内取得了令投资者满意的涨幅,但仍持续获得来自公司内部人士或股东的持续增持,根据港交所最新权益披露资料显示,2018年12月27日,集一家居获Brainy Economist Investment Ltd.场内以每股均价0.7000港元,增持6910万股,总价约4837万港元,增持后,持有权益的股份数目69,100,000股,占已发行的有投票权股份百分比9.99%。而2019年1月24日-25日,公司再获大股东侯薇场内以每股均价0.7944-0.7969港元,合共增持566万股,增持后,侯薇持有权益的股份数目36145万股,占已发行的有投票权股份百分比52.29%。显然,公司的重大转型策略已获得了来自公司大股东及重要股东的认可,集一家居的潜在价值尚未得到充分体现。

值得一提的是,根据本次集一家居(1495.HK)自愿公布的涉及可能收购的战略合作协议框架中提到的卖方,正准备新一轮的融资计划,潜在投资者包括国内知名电竞赛事投资者,这一表述自然会引发资本市场猜想,又会否如第一次(项目涉及影视行业)的战略合作备忘那般行动快速,电竞及其他赛事的后续具体资产收购及注入事件会在2019年内实现快速落地?

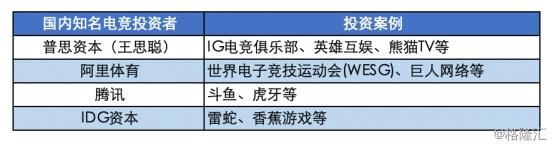

这两年来,中国电竞行业觉醒,庞大的游戏市场潜力被体现出来,多个赛事参与热度持续火爆,而2018年中国电竞市场用户规模或已超3.1亿人,中国电竞行业的市场空间曾被多家机构预测超过1000亿,电竞行业已经成为了股权投资抢占、掘金与比拼眼光的“黄金沃土”,国内知名电竞投资者列表如下图:

所以,最终对集一家居出手的是近年在电子竞技赛事不断以重金出手的阿里体育?还是被誉为中国电子竞技行业新生代教父及有“校长”之称的王思聪?相信无论哪一个重磅投资机构或投资人,集一家居带给资本市场的刺激尚未迎来揭晓的高潮,值得持续关注。

,