◆ 疫情对锌矿生产产生了较大程度的扰动,本文旨在探讨疫情后锌市场的平衡情况。

◆因疫情而暂关的锌矿项目量级约在28.3万吨,而我们发现暂停的项目中,有大部分都处于成本曲线的尾部(85%及以上)

◆通过确定疫情影响下的消费水平,从而重新审视疫情后锌矿不同情境下的恢复情况所对应的锌平衡结果:

表格不同假设下的过剩情况

数据来源:金瑞期货

通过与消费的对比,我们发现即使在最严重的假设下(即“封国”解禁后锌矿全不恢复),锌资源仍处于过剩;从而我们认为锌价还需要进一步下跌且在低位维持较长时间,进而实现有效挤出过剩。

通过实际微观调研,我们发现过剩项目中尾部95%不重启的可能性最大,锌价需要跌至1700美元/吨附近。

风险提示

1、由于成本曲线上70-80%段产量非常集中,因而可能触发“一停大面积停”的情景,则平衡表快速扭转

2、疫情严重国家超预期“封国”,致使锌矿削减量超出我们的预估,平衡表被扭转

3、锌价跌至1700美元却没有触发有效减产,因而锌价可能需要进一步下跌直到兑现有效减产

正文

一、疫情全球扩散后的矿山生产扰动

纵观锌市场一直以来的演变逻辑:锌矿在2020年出现较大体量的增量,从而致使锌资源(锌矿-消费)过剩。然而,这一预期在疫情全球扩散后,出现较大程度的扰动。因而需要重新评估疫情是否强行扭转锌资源过剩的预期;即一方面需要评估疫情直接导致锌矿产量损失的量级;另一方面,需要评估“封国”解禁后,停产的矿山在现有价格下是否重启。

1.疫情导致海外矿山生产受损

自3月疫情扩散至全球以来,各国生产经济活动均受到了较为严重的扰动;对锌生产影响最大的要数欧洲、印度和南美各国,其中,尤以南美洲矿山生产较为严重。

通过梳理因疫情而折损的锌矿规模,以求评估2020年锌矿产量的预期差。通过新闻与微观调研相互佐证,我们对各疫情国受影响的项目进行了细数,根据其影响的时间段,预计疫情令这部分锌矿项目产出削减28.3万吨。

图表 1: 2020年海外矿预期增量与疫情折损

数据来源:上市公司财报,金瑞期货

图表 2: 因疫情而生产受损的项目和量级

数据来源:上市公司财报,公开新闻,金瑞期货整理

从分项目看,原本今年主要的几个增量项目在本次疫情中都有受到不同程度的扰动;诸如Neves-Corvo项目,由于疫情而导致扩建暂停与延期;Antamina近期也宣布为期两周的生产影响;此外,HZL印度的三个矿山也都因为疫情而扰动了增量进程。

图表 3: 锌矿主要生产国分布

数据来源:上市公司财报,金瑞期货

图表 4: 主要锌矿生产国疫情发展

数据来源:上市公司财报,公开新闻,金瑞期货整理

此外,秘鲁和玻利维亚两个疫情较为严重的国家尚有部分小矿并未见报,但考虑到当地疫情的严重性,我们再次将其根据“封国”时间进行计算,这部分未见报小矿折合影响3万吨。

综上,目前海外因疫情而影响的预期差约在31万吨附近;接下来,要解决的是在当前锌价下,这部分锌矿是否重启?

2.低锌价(锌矿价格)对供应生产的影响

由于自年初以来,锌价出现较大程度的下跌,因今年的benchmark并未下调,故而导致锌矿价格跟随锌价出现巨大跌幅;在此过程中也有项目明确表示由于价格问题而出现生产停滞,但有且仅有少数矿山项目明确表示因价格(利润)而停产;譬如Trevali的Caibou项目,则公告了因价格而关停。

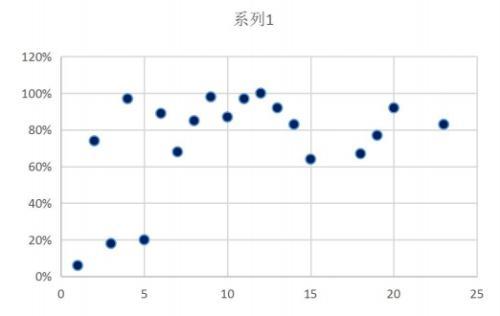

图表 5: 因疫情而停产项目在成本曲线的位置

数据来源:上市公司财报,金瑞期货

图表 6: 预期增量、疫情折损与假设不恢复的量级

数据来源:上市公司财报,公开新闻,金瑞期货整理

由于因疫情而暂时停产的项目较多数都处于成本曲线的尾部,因而我们假设这部分项目(成本曲线90%以上)在疫情结束后因锌价问题而不再重启,这部分量级约有35.5万吨。假设这部分项目中在成本曲线95%以上的项目疫情后不重启,这部分量级约有12万吨。

撇开与消费的对比程度单独来看锌矿的指导意义并不大,因而我们需要先界定消费在疫情的影响后增速下调至何水平,再与锌矿削减之后的量级对比,从而评判在该假设下锌市场是否已经达到平衡,即现有价格已经是合理而均衡的。

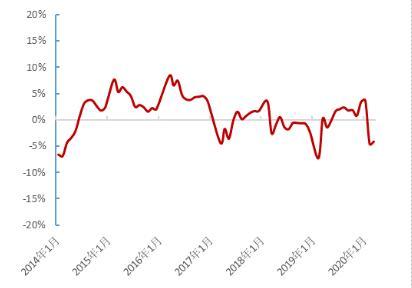

图表7: 国内需求累计增速

数据来源:上市公司财报,金瑞期货

图表8: 海外消费终端占比

数据来源:上市公司财报,公开新闻,金瑞期货整理

根据Q1实际兑现的消费下滑程度,我们预计今年国内消费-2%,海外通过其锌消费各终端占比的各行业具体降幅判断,预计海外消费-6.3%,全球锌降幅略超4%。

通过对疫情后锌矿程度的程度与锌消费的对比来看,即使在最严重的情况下(即疫情后受扰动的锌矿均不重启),锌市场也还有一定程度的过剩。

另一方面,通过对南美物流和锌矿贸易的微观调研,我们发现在疫情“封国”措施解禁之后,锌矿项目仍有重启的意愿,因而较小概率发生上述最严重的的情况;换言之,锌资源仍旧处于过剩的状态之下,需要锌价进一步下跌且在低位维持较长时间才能有效挤出过剩产量。

本文源自期货瑞享荟

,