到期收益率(YTM)可能是债券市场中最常见的概念。在本节中,我们的目标是明确它与即期利率以及债券的预期和实际收益率之间的关系。

到期收益率与即期利率有何关系?在债券市场上,大多数债券都支付息票,也有许多债券含有期权,比如看涨期权。到期日为T的债券的YTM并不等于T时刻的即期利率,但YTM与即期利率曲线有着数学关系。由于无套利理论表明债券的价值是将债券所支付现金流按相应的即期利率折现后的现值之和,因此债券的YTM应该是即期利率的加权平均值。

案例5说明了即期利率与到期收益率之间的关系。

案例5 即期利率和到期收益率

回想一下前面的例子,即期利率r(1) = 9%, r(2) = 10%, r(3) = 11%。设y(T)为到期收益率。

1.用即期利率计算两年期按年付息债券的价格。假设息票率为6%,面值为1000美元。然后,描述用到期收益率计算债券价格的公式。r(2)大于还是小于y(2)?为什么?

2.用即期利率计算3年期按年付息债券的价格。假设票面利率为5%,面值为100英镑。然后,写下用到期收益率计算债券价格的公式。r(3)是大于还是小于y(3)?为什么?

使用到期收益率,

注意,y(2)用来对第一年和第二年的现金流进行折现。由于债券只能有一个价格,因此r(1) < y(2) < r(2),因为y(2)是r(1)和r(2)的几何平均值,收益率曲线向上倾斜。使用计算器,可以计算出到期收益率y(2) = 9.97%,小于r(2) = 10%,大于r(1) = 9%,与我们的推理一致。注意,y(2)距离r(2)比r(1)更近,因为债券最大的现金流发生在第2年,因此在计算y(2)时,r(2)的权重大于r(1)。

解答2:

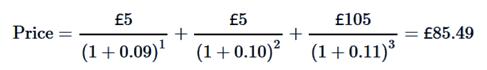

使用即期汇率,

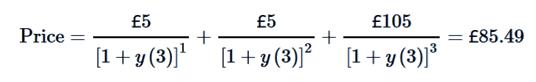

使用到期收益率,

注意,y(3)用于对所有三个现金流进行折现。由于债券只能有一个价格,y(3)必须是r(1)、r(2)和r(3)的几何平均值。假设本例中的收益率曲线是向上倾斜的,那么y(3) < r(3)。使用计算器计算,得到y(3) = 10.93%,小于r(3) = 11%,大于r(1) = 9%,如我们所料,到期收益率必须位于最高和最低的即期利率之间。注意,与r(2)或r(1)相比,y(3)更接近r(3),因为债券的最大现金流发生在第3年,因此在计算y(3)时,r(3)的权重大于r(2)和r(1)。

到期收益率是债券的预期收益率吗?除非有极其严格的假设,否则不会。预期回报率是一个投资者对投资所预期的回报率。YTM是在“到期时所有的息票和本金都可付清、同时收到的息票以原YTM进行再投资”的假设条件下一只债券持有至到期的预期收益率。但是,以原YTM将息票进行再投资的假设通常不成立。如果(1)利率波动较大;(2)收益率曲线呈陡坡上升或下降趋势;(3)存在重大违约风险或(4)债券有一个或多个期权(例如,看跌、买入或转换) ,YTM对预期收益的估计会变差。如果是(1)或(2)中的任何一种情况,息票的再投资将不会以假定的利率(YTM)进行。情形(3)暗示实际现金流可能与YTM计算中假设的不同,而情形(4)中,行使内在期权通常会导致持有期限短于债券的原始到期日。

实际收益是投资者持有债券期间债券的实际收益。它是基于实际再投资率和持有期结束时的收益率曲线。如果可以进行完美的预测,债券的预期收益率将等于债券的实际收益率。

为了说明这些概念,假设r(1) = 5%, r(2) = 6%, r(3) = 7%, r(4) = 8%, r(5) = 9%。假设一个票面利率为10%的五年期按年付息债券。根据即期汇率推算的远期利率为f(1,1) = 7.0%, f(2,1) = 9.0%, f(3,1) = 11.1%, f(4,1) = 13.1%。按照平价收益率推算,该债券的价格为105.43。

到期收益率可以通过以下公式用计算器计算出来:

求得到期收益率为8.62%,这是在没有违约、持有期为5年、再投资率为8.62%条件下债券的预期收益率。但如果远期利率被假定为未来的即期利率的情况下呢?

我们使用远期利率作为预期的再投资率,可在第5年年底产生下列预期现金流:

10(1 0.07)(1 0.09)(1 0.111)(1 0.131) 10(1 0.09)(1 0.011)(1 0.131) 10(1 0.111)(1 0.131) 10(1 0.131) 110 ≈ 162.22

因此,预期债券收益率为(162.22 - 105.43)/105.43 = 53.87%,预期年化收益率为9.00% [求解: (1 x)5 = 1 0.5387]。

从这个例子中,我们可以看出,如果我们假设远期利率为未来的即期利率,预期收益率并不等于YTM。只有当我们假设收益率曲线是平坦的情况下,才能使到期收益率等于预期收益率。请注意,在刚刚我们使用的公式中,无论到期日在何时,其折现率都是8.62%。

案例6将加强您对各种收益率概念的理解。

案例6 收益率概念

1. 当即期曲线向上倾斜时,远期曲线应当:

A.位于点曲线上方。

B.位于现货曲线下方。

C.与点曲线一致。

2.对于无违约风险债券的到期收益率,下列哪项表述最准确?这种债券的到期收益率:

A.等于债券持有至到期的预期回报率。

B.可以看作各笔现金流的即期利率的几何平均。

C.如果即期曲线是向上倾斜的、而不是平坦的,则会更接近实际的收益率。

3.当即期曲线向下倾斜时,起始日期的增加导致远期曲线:

A.靠近即期曲线。

B.在即期曲线上方,且距离即期曲线越来越远。

C.在即期曲线下方,且距离即期曲线越来越远。

解答1:

A是正确的。即期曲线上的点可以看作是给定期限的、单现金流的折现利率,而远期利率则反映未来时间段之间的边际变化。

解答2:

B是正确的。债券的价值是将债券所支付现金流按相应的即期利率折现后的现值之和,因此债券的YTM应该是即期利率的加权平均值。

解答3:

C是正确的。这个答案来自于公式6所示的远期利率模型。如果即期曲线向下倾斜(或向上倾斜),增加起始日期(T*)将会产生在即期曲线下方(或上方)距离更大的远期曲线。

,