了解一家上市公司业务已是很难,估算出一家上市公司的实际利润则更难。虽有大量投研机构的研报,也有上市公司的回答,但很多信息还是不对称。

这不,有家上市公司一季度净利已近3亿元,二季度基本面至今没变化,回答投资者说21年目标是利润总额5亿元,注意这是利润总额还不是净利润。

所以,看明白一家公司,很多事还得自己下功夫。今天我们就对一家处于两个热门涨价行业的上市公司新安股份的二季度利润做个粗线条的分析。

新安股份的“2 X”

按照最新的说法:新安股份将聚焦“2 X”的业务主航道,围绕有机硅和作物保护两大主业与X项高附加值延伸新兴业务,持续落实终端化战略,全面提升经营质量。

在有机硅业务方面除增强一体化经营,发挥规模、技术、资源优势,持续优化产品结构外,将积极探索高端应用领域,加快在医疗健康、电子新能源、光伏、动力电池、5G等高端化终端领域的投入和布局。

第一块业务:有机硅

新安有机硅业务占营业总收入的45.8%左右,有机硅单体产能50万吨每年,折合有机硅DMC年产能约25万吨,暂且按20万吨产能来计算。

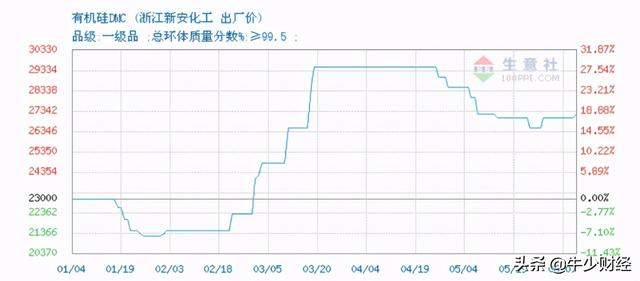

新安股份有机硅DMC二季度市场价格变化,如下图:

截至目前,新安股份二季度出厂价(含税)最低为26600元/吨,最高出厂价为29000元/吨,均价约为28000元/吨,税前售价约24778元/吨。

目前有机硅DMC最新市场价格已经达到3万元/吨,预计该部分价格的上涨,会对未来三、四季度的利润增厚明显。

(数据来自卓创资讯)

4至5月份不含税成本在14500-15200元/之间,预估平均成本在14800元/吨,则二季度平均毛利约10000元/吨。

第二块业务:草甘膦

整体应该叫作物保护,但利润的增长主要来源于草甘膦的涨价因素。

1、草甘膦价格暴涨的几个推动因素

(1)2020年疫情导致的开工率下降,正常年份开工率在70-80%左右,产能降低;

(2)四川乐山的洪水灾害导致的开工率下降,至2020年10月份产能才逐步恢复;导致前期库存一次出清,后续产能跟不上需求端;

(3)2021年初,国外孟都山寒潮被迫停产,导致草甘膦装置被迫停产。

2、草甘膦二季度市场情况

(1)市场价格

从3月31日 3.2万元/吨,目前 4.6万元/吨,最新订单报价已接近5万元/吨,平均月涨幅为25%,保守预估二季度平均售价约4-4.5万元/吨。订单价格均随行就市,暂不存在锁单锁价的情况,满产满销。市场公开报价一般会滞后于实际签单价格一周左右,即当天市场看到的价格是一周前订单的价格。

(2)原材料价格

目前主要原材料黄磷、甘氨酸价格一直处于上涨通道,成本端对草甘膦价格形成支撑,同时由于草甘膦上涨幅度高于原材料,草甘膦毛利率大幅提升,具有甘氨酸自配套企业受原材料价格波动影响更小,利润弹性更优。毛利润从一季度的1700-5000元/吨的价格区间上涨到4、5月份的5600-16000元/吨。

(以上数据来自卓创资讯)

四月份平均毛利率为21.66%,五月份平均毛利率为32.39%。

由于草甘膦价格目前处于历史高位,随着供需关系逐渐平衡,预估后续市场价格继续大幅上涨的可能性不大,同时了解到,由于目前的价格高位,需求端也较谨慎,目前并未出现囤货现象。

因此,此处保守预估6月份毛利率在35%左右。二季度平均毛利率约29.7%,成本约28000元/吨。

(数据来自卓创资讯)

由于一季度草甘膦涨价幅度并不大,因此对于业绩增厚并不明显,随着二季度市场价格大幅上涨,及订单需求旺盛,且从去年下半年开始,草甘膦市场已不存在淡旺季之分。至少截至三季度草甘膦的市场价格均会维持在高位。

新安股份二季度业绩预估

新安股份是2 X,这里暂且只考虑“2”中间的 草甘膦和有机硅DMC 产生的利润,来推算期二季度的盈利情况。表中数据不代表草甘膦和有机硅DMC的实际对外销售数据,仅是销售模似。新安的强项是在深加工,相当部分的草甘膦和有机硅DMC都自用于深加工了。

预估 草甘膦 有机硅DMC 二季度利润:

根据上述逻辑我们再倒算的一季度利润:

一季度 草甘膦 有机硅DMC 价格及成本情况(数据摘自卓创及公司公告)

根据我们的测算,新安股份仅草甘膦及有机硅DMC两大类二季度预估利润约6.15亿左右。

一季度草甘膦虽未大幅涨价,但根据我们查到的数据及推算,相同测算逻辑下,草甘膦及有机硅DMC产品合计净利润约3.71亿左右,其中销量根据年产能季度平均测算。

公司公告数据:一季度总营业收入为37.76万元,净利润为2.81亿。

仅草甘膦和有机硅DMC部分净利润,我们测算结果为:二季度预估约6.15亿元,一季度约为3.71亿,与一季度公告的全部净利润2.8亿相比,相差较大。

分析原因如下:

1、公告数据原药销量仅为8000吨,我们按照季度平均产能2万吨作为销售量预估,由于草甘膦价格的大幅上涨,此处销量的区别可能是导致利润差异较大的主要原因。

下图为新安股份经营数据公告,主要产品产销量数据,尤其草甘膦原药部分,开工率在120%左右,公告销量8000吨,货源主供自用为主,自用产量暂时未知。

2、其他如研发费用、营业税金及附加、财务费用、销售费用等成本,结合往年年度报表及同期季度报表,以上费用占总成本约10%左右,则预估一季度此类成本约1.98亿,二季度约2亿,估算净利润如下表:

小结论:

算上研发、财务等费用,我们估算出来的净利润约为2.02亿,与公司公告的一季度全部净利润2.8亿,相差约8000万。因为我们未估算草甘膦农药制剂及其他非主营等零星产品的销售,因此,此处的差异我们认为较为合理。

同时,按照此差异可以推算出,二季度全部净利润在5亿左右,合理区间在5-5.5亿,考虑到新安的有机硅下游业务,也就是“X”这类拓展力度较大,附加值较高,二季度实际盈利也完全有可能超出我们的预期。

未来业绩预期:

1、结合目前市场的供需关系及行业开工率、产能,及相关专业人士的分析,草甘膦价格会维持在目前的水平至少一年左右;

2、随着有机硅下游应用领域的景气度提升,预估有机硅DMC的市场均价未来一年内会维持在28000元/吨左右,相比年初21000-23000元/吨的价格,单吨盈利又净增4000元左右;

3、新安的强项是发力“X”业务,这类业务会在未来持续释放业绩。

因此,新安股份二季度利润的提振只是景气行情的初步表现,在未来半年至一年,新安股份业绩可能远超投研机构的预测。

在动力电池的高景气行情下,结合新安股份目前产品优势,公司未来切入动力电池领域是大概率事件。

如有机硅本身在动力电池产业链中有很多应用场景可以进一步扩大,再如利用磷化工优势,也可介入六氟磷酸锂的关键原材料五氯化磷的生产,因为草甘膦的核心原料之一就是三氯化磷。

(本内容非权威机构发布,仅是通过一些公开数据进行的粗线条的推算,可能与实际情况存在较大差异,不作为投资建议和参考。)

,