高新技术企业认定和享受研发费用加计扣除过程中都会涉及研发费用,两种情况下研发费用是相同的吗?今天带来两种情况下研发费用的比较,帮助大家更好地认识研发费用,降低企业经营中的税务风险。

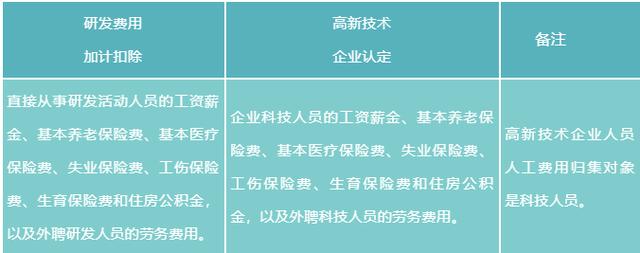

1 人员人工费用

2 直接投入费用

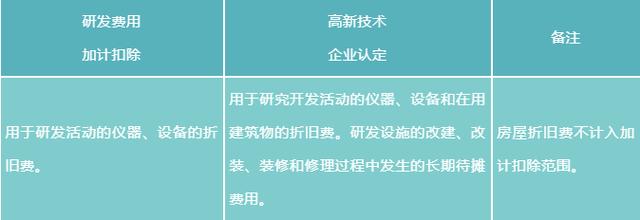

3 折旧费用与长期待摊费用

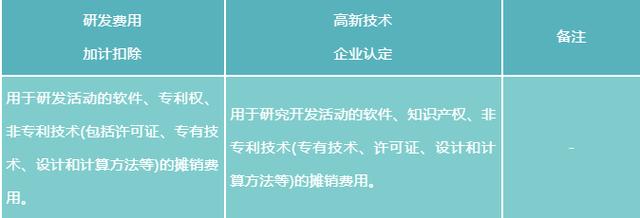

4 无形资产摊销

5 设计实验等费用

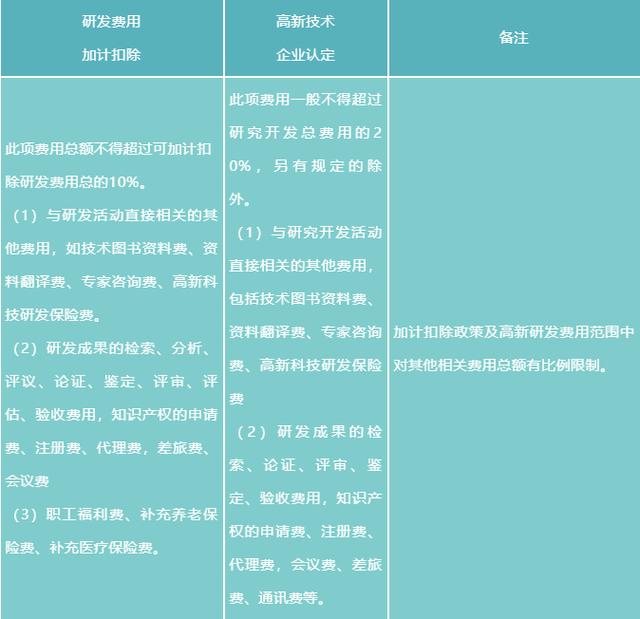

6 其他相关费用

人员人工。加计扣除口径中人员人工包括直接从事研发活动人员的工资薪金、“五险一金”,以及外聘研发人员的劳务费用。而高新认定归集口径指的是企业科技人员工资薪金、“五险一金”、及外聘科技人员劳务费用,其中科技人员是指直接从事研发和相关技术创新活动,以及专门从事上述活动的管理和提供直接技术服务的,累计实际工作时间在183天以上的人员。

直接投入。加计扣除中的直接投入包括材料、燃料、动力费用以及专门用于中间试验和产品试制的模具、工艺装备开发制造费,研发设备、器具的租赁费。而高新认定中除上述内容外,还包括用于研发的房屋租赁费。

折旧费用和长期待摊费用。加计扣除中该项只包括专门用于研发活动的仪器、设备的折旧费或租赁费。而高新认定中还包括研发在用建筑物的折旧以及研发改建、修理中的长期待摊费用。

其他费用。由于高新认定时采取了不完全列举的方法,而加计扣除则采取正列举的方法,加计扣除政策中未列举的项目都不允许计入加计扣除的范围。而高新认定中的研发费还包括为研究开发活动所发生的其他费用,如办公费、通讯费、专利申请维护费、高新科技研发保险费等。

政策依据

《财政部国家税务总局科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)

《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国家税务总局公告2017年第40号)

《科技部财政部国家税务总局关于修订印发《高新技术企业认定管理办法》的通知》(国科发火〔2016〕32号)

《科技部财政部国家税务总局关于修订印发<高新技术企业认定管理工作指引>的通知》 (国科发火〔2016〕195号)

来源:上海税务。

,